疫情期间全球资产收益与波动表现

2020年,新冠肺炎疫情暴发以来,全球资产受到冲击波动加剧。为了更好展现疫情冲击后全球资产收益与波动的变化,本文把2月22日前作为海外疫情潜伏期,把2月22日后作为海外疫情暴发期。

我们把每个时间段的资产收益率进行累计得知,全球股指在2月22日至3月20日期间均大幅下挫,美债收益率也出现大幅下跌,以布伦特原油为首的大宗商品也普遍出现大幅下跌。与此同时,美元指数大幅上涨2.47%。从海外疫情暴发后的第二个月起,3月20日至4月20日期间,股指市场出现明显的上修,但是国债、商品、汇率普跌较多,黄金则大幅上涨15.06%。在海外疫情暴发的第三个月,全球资产普遍企稳,商品补涨势头较好,股指次之,美债收益率跌幅放缓,出现企稳迹象。

全球资产的波动率随着疫情的发展呈现整体上行的态势。在海外疫情正式暴发后的一至两个月,受到“黑天鹅”事件的冲击,投资者对经济前景的不确定性产生了分歧,从而导致资产呈现高波动的状态。股指类受冲击较为明显,尤其是标普500指数,随着美国疫情快速发展,标普500指数在3月20日至4月20日期间平均波动率高达83.92%。CBOE恐慌指数VIX在3月18日达到了历史最高值85.47,这也反映出市场未来波动较大的特征。除此之外,欧洲发达国家股市的多空双方博弈加大,使得市场出现暴跌暴涨高波动现象。这一方面反映出市场对经济前景担忧,另一方面则反映出后疫情时期的逆周期调节政策带来的经济回暖的预期。

2年期美债收益率降幅比10年期美债收益率要大,截至2020年5月20日,2年期美债收益率跌至0.16%,而10年期美债收益率跌至0.68%,且2年期美债收益率波动比10年期美债收益率波动大。这反映出市场对疫情冲击美国经济的担忧,避险情绪提升使得资金追逐低风险的美国国债,尤其是对短期的经济更为担忧使得短期美债收益率出现大幅下跌。但是,对于长期的美债而言,后疫情时代经济或出现较好的回暖,远期的美债收益率跌幅较小也反映出市场对长期经济向好的信心。

疫情发展与全球资产波动的动态变化

疫情新增病例数是判断疫情发展情况的重要指标,新增病例数越多,说明疫情发展较为悲观,反之,则乐观。我们通过对比疫情新增病例数与资产波动率,发现不同资产的波动与疫情发展呈现不同的时滞。

(一)疫情发展与股市波动的动态变化

标普500指数的波动率开始明显的上升出现在海外疫情暴发后,尤其是在2月22日至3月20日期间攀升较为显著。而美国疫情新增病例的增长是滞后于标普500指数的波动率,从时间点来看滞后近一个月,但趋势是一致的。标普500指数的高位出现拐点先于疫情新增的拐点,此外可以发现波动率逐渐下降,疫情新增病例也呈现“滞涨”后回落。

图为美国疫情发展与标普500指数波动

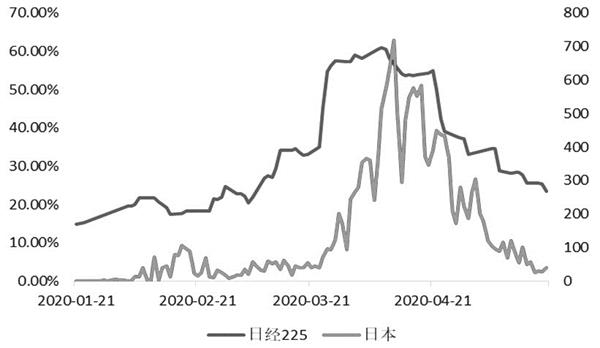

日经225指数的波动率的上升出现在海外疫情暴发后,尤其是在3月20日至4月20日期间攀升较为显著。而日本疫情新增病例走势和日经225指数的波动率走势基本同步,时滞较短。而且我们发现,日本的疫情从暴发到控制的时间非常短,疫情控制效果较好,日经225指数波动率的高峰随着新增病例的高峰后逐步下降。

图为日本疫情发展与日经225指数波动

韩国是海外疫情暴发最早的国家,而且速度较快,但是控制也很快。2月下旬到3月初,韩国疫情新增病例激增,高峰达近千人,随后疫情得到快速控制,从暴发到有效控制的时间仅有一个月。韩国综合股价200指数波动率变化要滞后于韩国疫情发展,但其波动率表现与日经225指数走势基本一致。

图为韩国疫情发展与韩国综合股价200指数波动

德国疫情暴发大致从3月初开始,其新增病例出现快速上涨,4月之后逐渐回落,5月得到有效控制。德国DAX指数的波动率上涨领先于疫情发展,但时滞相差大致1周,整体趋势较为一致。尤其疫情发展的拐点出现滞后,德国DAX指数波动率也出现相应拐点,两者走势吻合度较高。

图为德国疫情发展与德国DAX指数波动

英国疫情的暴发从3月下旬开始,晚于德国,疫情控制情况好于美国但逊于德国。英国富时100指数的波动率领先于疫情发展近1个月,走势与其他欧美发达国家基本一致。英国富时100指数波动幅度大于日本、韩国股市,但小于美国股市,这与疫情发展情况较为密切。疫情得到较好控制的国家,股市波动相对较少,控制不当的国家,股市波动较大。

图为英国疫情发展与英国富时100指数波动

(二)疫情发展与美债收益率波动的动态变化

2年期美债收益率的波动领先于美国疫情发展,且随着疫情达到高峰之后,2年期美债收益率波动率随之下降。但是我们发现,2年期美债收益率波动放缓更多是由于下行空间越来越有限,其下跌最猛的阶段是在2月中旬到3月初,随之维持低位运行。疫情的蔓延超出了市场预期,对经济的影响存在较大的不确定性,现阶段美债收益率较低或维持较长时间。

图为美国疫情发展与2年期美债收益率波动

(三)疫情发展与大宗商品的动态变化

疫情的快速蔓延对原油需求冲击形成较大的影响,叠加其间全球石油市场供应较多,使得原油一路下跌。波动率表现方面,ICE布伦特原油波动率与全球疫情的发展基本同步,当前全球疫情仍处于持续蔓延的阶段,布伦特原油的波动也处在高位运行,尤其是步入3月之后,国际原油出现大幅下跌,波动率直飙至100%以上的水平。由于海外疫情发展的不确定性,市场对全球经济担忧仍存,原油短期或维持高波动的态势。

图为全球疫情发展与布伦特原油波动

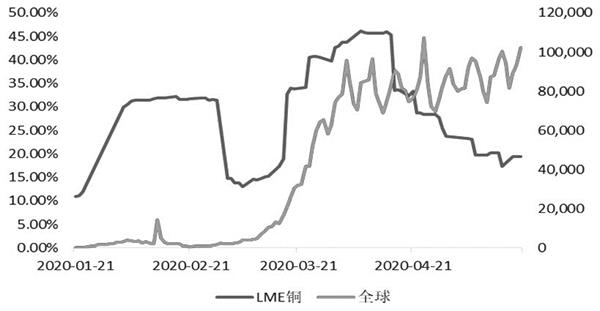

LME铜的波动率在2020年1月至5月期间出现“双峰”的形态,这是与其他资产有所不同的。细看可以发现,“首峰”的出现是在国内春节假期之后,由于如今我国铜消费量占全球铜消费超过50%,国内经济和铜的动向势必影响国际铜价。“次峰”出现海外疫情暴发期间,尤其是在欧美地区疫情暴发期间,LME铜的波动率上升与疫情发展走势吻合度较高。但随着亚太地区疫情得到较好控制,4月以来,市场对国内经济回暖充满信心,铜价持续反弹,波动率随之逐渐回落。

图为全球疫情发展与LME铜波动

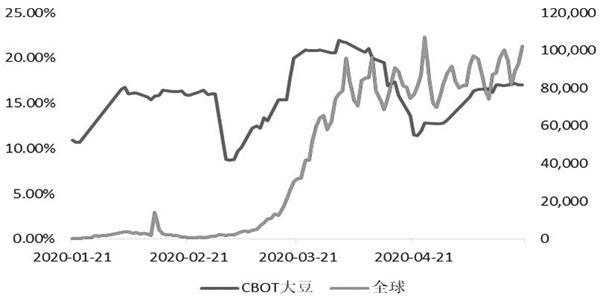

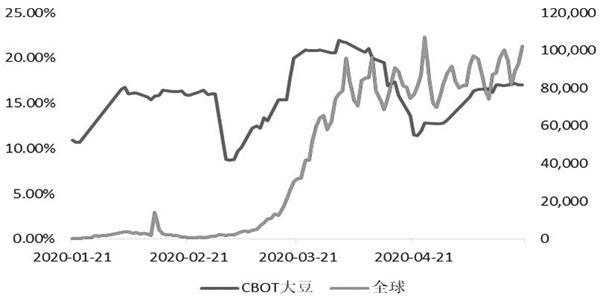

CBOT大豆在疫情期间出现两次较大波动,第一次是在国内疫情暴发时期,第二次是海外疫情暴发期间。CBOT大豆波动与海外疫情暴发走势吻合度更高。在大豆需求端方面,投资者主要担忧疫情影响需求国对大豆的进口。而疫情的冲击其实对大豆运输业影响有限,国内市场,从二季度的大豆进口来看,到港量依旧较大,加上巴西产量维持增产预期,美豆出口空间有限,美豆承压运行。此外,海外疫情暴发时期,国际原油暴跌引发市场恐慌从而担忧生物柴油需求下跌,进而引发美豆需求下降。因此,CBOT大豆在海外疫情暴发期间呈现承压高波动运行的态势。

图为全球疫情发展与CBOT大豆波动

SGX铁矿石的波动率在疫情期间呈现“双峰”形态,但是第一峰高于第二峰。在1—2月,尤其是春节假期之后2月3日出现大幅下跌,反映出市场对疫情引起的铁矿石需求下降产生担忧。海外疫情正式暴发之后,国内疫情逐步得到缓解,此时市场扰动逐步转移到海外的供需层面,而供应端的扰动更令市场感到担忧。在此阶段铁矿石价格走势以宽幅振荡为主,后铁矿石供应大国巴西疫情逐渐暴发,SGX铁矿石在5月开启了单边上涨的趋势,但是收益波动相比一季度有所减少,所以我们看到的SGX铁矿石在5月期间反而是变小的。

图为全球疫情发展与SGX铁矿石波动

(四)疫情发展与美元指数波动的动态变化

美元在海外疫情暴发后快速走低,但在美国疫情暴发之后快速上涨,造成巨大波动。美元的波动率跟随着疫情的发展而变化,也呈现一定程度的趋同性。从目前来看,海外疫情拐点仍然无法明确,市场对其他资产收益感到担忧,避险情绪的上升使得投资者更加青睐保值的美元和黄金资产。短期来看,美元或保持振荡态势,其波动率维持缓和的态势。

图为全球疫情发展与美元指数波动

后疫情时代全球资产波动展望

从当前海外疫情的发展来看,疫情的拐点尚未明确,其中美国和巴西疫情形势较为严峻,这将加大世界经济的不确定。不确定性的加大将引起资产重配置的需求,也使得投资者在投资策略的选择上有所调整。

基于疫情发展的不确定性以及全球经济形势的不确定性,全球资产的波动率或持续维持较高的水平运行,在高波动率下对于CTA策略以及对冲型产品存在投资机会。此外,期权类策略在应对不确定性时具有较好的表现,资产标的可更多运用期权工具来应对不确定性行情,从而把控资产波动的程度进而追逐潜在的收益。

(文章来源:期货日报)

期货

疫情

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社