本文主要从锌、镍产业链不同环节的产量分布角度出发,分析其贸易和运输方向及影响。亚洲由于中国的崛起成为目前大宗商品贸易中心,无论是锌还是镍,亚洲在供应和需求两个角度看起来均非常重要,但考虑到资源充足方面,中国在资源端的对外依存度还是较高,因而需要注意保障海外的原料和运输安全。

A锌贸易主要从南美洲流向亚洲

锌矿供应主要来源于亚洲、南美洲、北美洲

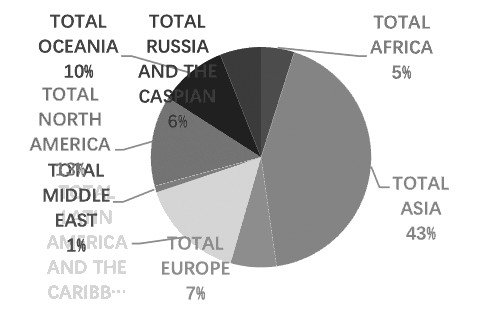

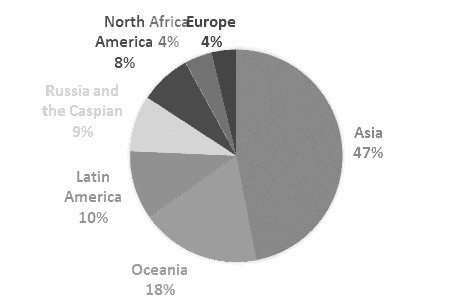

2020年,预计全球锌矿产量将达到1460万吨,其中亚洲的锌矿产量最大,约为600万吨,占比达43%。其余产量比较大的地区为南美洲、北美洲和大洋洲,其中南美洲的锌矿产量约为220万吨,占比达15%;北美洲的锌矿产量接近南美洲,约为200万吨,占比也达到了13%;大洋洲的锌矿产量约为140万吨,占比达10%。

精炼锌供应主要来源于亚洲

图为2020年预计全球锌矿产量分布

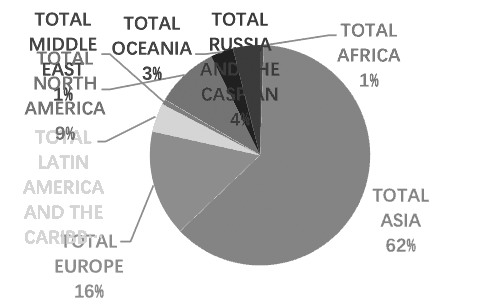

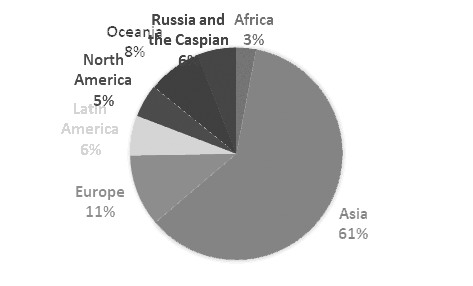

锌矿需要经过冶炼厂的加工才能得到精炼锌。2020年,预计全球精炼锌产量将为1450万吨,其中亚洲的精炼锌产量最高,达到900万吨,占比高达62%。欧洲的精炼锌产量也很大,约为220万吨,占比约为16%。北美洲的精炼锌产量约为140万吨,占比约为10%。由于亚洲的冶炼产量占比过半,因此本文着重分析亚洲的产量分布。

亚洲最大的精炼锌生产国是中国,随着近几年锌冶炼产能的集中投放,预计2020年产量将达到660万吨,占全球总产量的46%。除中国外,亚洲第二大锌冶炼国是韩国,产量约为100万吨,占全球总产量的7%。与此同时,印度、日本精炼锌产能增速,产量分别约为80万吨和55万吨,但相比中国和韩国,整体产量还是有一定差距。

图为2020年预计全球冶炼锌产量分布

通过锌矿生产地区和锌冶炼生产地区的对比可以发现,锌矿的主要产地在拉丁美洲和加勒比地区,而锌冶炼的主要产地在亚洲,因此大量的锌矿需要从南美洲通过贸易流向亚洲。

精炼锌需求主要在亚洲

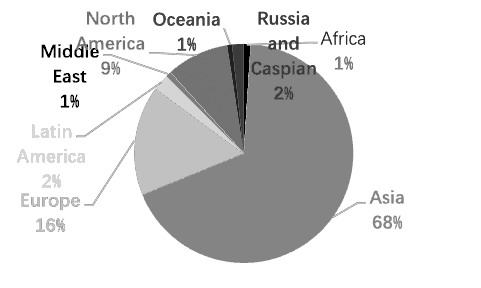

锌的主要消费地区也在亚洲,从数据可以看出锌产业链的布局是从资源端向消费端逐步过渡的。2020年,预计全球精炼锌的消费量将达到1400万吨,其中亚洲的精炼锌需求量最高,达到960万吨,占比高达68%。欧洲的精炼锌需求量为230万吨,占比约为全球的16%,排名第二。北美洲精炼锌的需求量相比其余地区也很大,需求量为130万吨,占比约为10%,其中美国精炼锌需求量为97万吨,占北美洲精炼锌需求量的74%。同样由于亚洲的冶炼产量和精炼锌的需求量占比均远超50%,因此我们将亚洲的产量拆分出来分析。

毫无疑问地,亚洲地区最大的精炼锌需求国是中国,预计2020年需求量将达到710万吨,约占全球总需求的50%。尽管无法与中国相比,但印度和韩国在亚洲地区精炼锌的消费量均为65万吨左右,约占全球总需求的4.6%,远超参与排名的其他亚洲国家。通过近10年的数据观测,可以发现,印度和韩国的需求量保持平稳上升的趋势,且预计未来需求量仍会持续增长。值得注意的是,东南亚国家中越南精炼锌的需求量近10年有成倍数的增长,2020年需求量已达15万吨,占全球总需求约1.1%。

通过精炼锌生产地区和锌消费地区的对比可以发现,虽然两者的最大占比均为亚洲,但是其中具体占比情况还是有所不同。中国的需求占比更大,虽然印度和韩国也是锌的需求大国,但是这两个国家需求占比相对精炼锌供应占比较小,因而贸易流也是印度和韩国出口为主。

锌产业链贸易流向

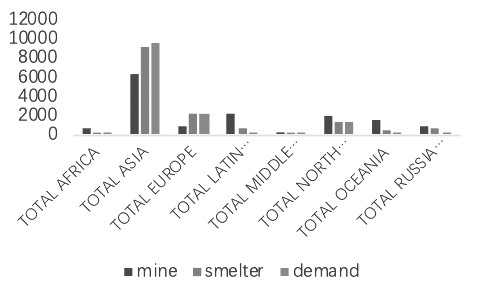

通过把锌矿生产地区、锌冶炼生产地区和锌消费地区进行对比,可以发现,锌的贸易路径主要是从南美洲、非洲、地处欧亚的俄罗斯、大洋洲流向亚洲、欧洲其他地区。因为在南美洲、非洲、俄罗斯和大洋洲均出现了锌矿产量、锌冶炼产量到锌需求量逐渐减少的情况;而在亚洲、欧洲则出现了锌矿产量、锌冶炼产量到锌需求量逐渐增多的情况。其中上游生产量和下游需求量相差最大的就是亚洲和拉丁美洲。而北美洲地区则相对较为平均,大体可以自给自足或者通过产业布局进行高端和低端产业的调配解决供应问题。

图为2020年预计全球锌需求分布

图为2020年预计全球锌产业产量分布

B镍贸易主要从大洋洲、南美洲流向亚洲

镍矿供应

全球镍矿主要来自亚洲和大洋洲,两地加起来占比在65%左右。2020年,预计全球镍矿产量达到242.6万吨,其中亚洲的镍矿产量最大,达到113.9万吨,占比约为47%。其余产量比较大的地区为大洋洲、拉丁美洲和俄罗斯,其中大洋洲的镍矿产量约为44.2万吨,占比达18%;拉丁美洲镍矿产量约为25.5万吨,占比也达到了10%;俄罗斯的镍锌矿产量占比约为全球的9%,产量约为20.7万吨。

全球镍矿资源分布中,红土镍矿约占55%,硫化物型镍矿占28%,海底铁锰结核中的镍占17%。因此,若把镍矿分成红土镍矿和硫化镍矿两个维度来看,会发现在地区的分布上有很大的差异。大多数具有工业意义的红土型镍矿床均发育于橄榄岩基岩之上,是在热带或亚热带地区经过大规模的长期化学风化,由铁、铝、硅等含水氧化物组成的疏松黏土状矿石。

图为2020年预计全球镍矿分布

在镍矿产量较大的亚洲、大洋洲和拉丁美洲,红土镍矿的产量占比更高。亚洲的红土镍矿产量占比高达91.5%,主要分布在印度尼西亚和菲律宾;大洋洲的红土镍矿产量占比为72.56%,主要分布在新喀里多尼亚、澳大利亚以及巴布亚新几内亚;拉丁美洲的红土镍矿则几乎为红土镍矿产出,占比高达97%。硫化矿则主要分布在俄罗斯、北美洲、中国以及部分澳大利亚地区。

镍冶炼产量

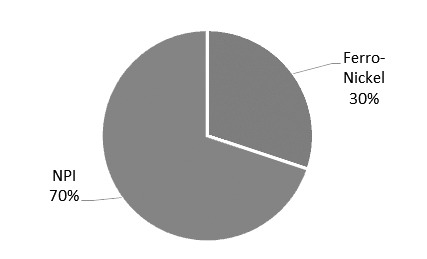

由于上游原材料的不同,相应地采用的技术和产出产品的流程也不尽相同。因此,在镍冶炼产量方面,本文也分开来分析。2020年,预计全球镍冶炼产量将达到259万吨,其中NPI产量有100万吨以上,镍铁产量达到43.3万吨。亚洲的镍冶炼产量最高,达到157.5万吨,占比高达61%。欧洲的镍冶炼产量第二但量级已经小了很多,约为28.3万吨,占比约为全球镍冶炼产量的11%。大洋洲的产量为21.2万吨,占比约为全球产量的8%。拉丁美洲、俄罗斯、北美洲的占比约为6%、6%、5%。由于亚洲地区的冶炼产量占比超过60%,因此我们着重分析亚洲的产量分布。

图为2020年预计全球镍冶炼产量分布

亚洲最大的精炼锌生产国是中国,预计2020年产量将达到81.5万吨,占全球总产量的31.5%。在81.5万吨的镍金属产出当中,有52.6万吨来自NPI生产,占比达65%。除中国外,亚洲地区第二大的冶炼国是印度尼西亚,产量约为51.4万吨,占全球总产量19.8%。可以看到,中国和印度尼西亚是全球最主要的镍冶炼生产国,产量占比在50%以上。

通过镍矿和镍冶炼主要生产地区情况我们可以看到,亚洲镍矿产量仅有47%,但冶炼产量达61%,说明部分矿源需要进口;欧洲的冶炼产量也大于矿产量,需要外部进口。主要进口区域为大洋洲的澳大利亚、新喀里多尼亚以及巴布亚新几内亚,还有拉丁美洲和北美洲等。

图为2020年预计全球镍冶炼产量分布

金属镍需求

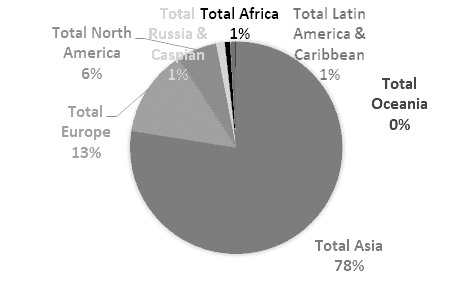

镍的主要消费地区也集中在亚洲地区,并且集中度很高。2020年,预计全球金属镍的消费量将为250万吨,其中亚洲的金属镍需求量最高,达到193.6万吨,占比高达78%。欧洲的金属镍需求次之,但需求量仅为33.3万吨,占比约为全球的13%。北美洲作为第三大需求地区,金属镍的需求量仅为15.3万吨,占比约为6%。同样由于亚洲的冶炼产量和金属镍的需求量占比均远超50%,因此我们将亚洲的需求量拆分出来分析。

毫无疑问地,亚洲最大的金属镍需求国是中国,预计2020年需求量将达到136.3万吨,即便从全球的角度来看,中国占比也高达54.5%。印度尼西亚、日本、韩国和印度的需求量也在全球前列,分别为17.5万吨、17.4万吨、9.9万吨和6.5万吨,占比分别为7%、7%、4%和2.6%。

北美地区的主要需求量在美国,美国需求量达14.1万吨,占比5.6%。欧洲的主要需求相对较为分散,包括德国、意大利、比利时、西班牙等,需求占比分别为2.9%、2.2%、1.5%和1.4%。

通过对比金属镍生产地区和金属镍消费地区的可以发现,虽然两者的最大占比均为亚洲,但是依然需要从大洋洲、俄罗斯、非洲等地进口NPI或者中间品作为补充。

图为预计全球镍需求分布

镍产业链的贸易流向

通过把镍矿生产地区、镍冶炼生产地区和镍消费地区进行对比,可以发现,镍的贸易路径主要是从大洋洲、南美洲流向亚洲、欧洲。因为在亚洲、欧洲均为明显的下游产业链产量/需求大于上游产业链产量的情况,但在大洋洲、南美洲、非洲、俄罗斯地区出现了上游产业链产量大于下游的情况,因此镍产业链的贸易流向主要从大洋洲、南美洲流向亚洲、欧洲。(作者:纪元菲)

锌期货

镍期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社