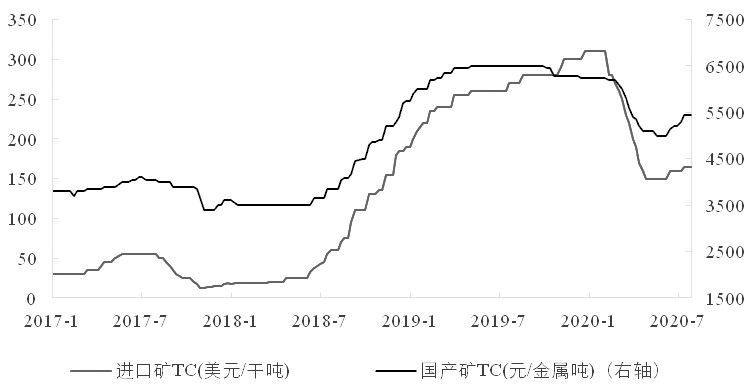

一方面,自7月初以来,锌矿加工费已发生触底小幅上扬,表明锌矿供给偏紧稍有缓解迹象。另一方面,海外精炼锌供给明显过剩,叠加国内精炼锌进口窗口打开,精炼锌进口流入增多。受多重因素影响,锌价整体趋弱。

海外锌矿二季度减产显著,国内锌矿供给二季度持续偏紧。随着海外锌矿生产逐步恢复以及Red Dog矿山开始夏季航运,锌精矿紧缺情况有望在三季度末得到缓解,目前国内已稍有缓解迹象,锌矿加工费逐步抬升。国内冶炼厂利润丰厚,倾向于扩大生产,精炼锌供给趋于宽松。国内外实体经济复苏,但随着美联储扩表进程放缓,流动性等因素影响力度减弱,我们认为,锌价中长期将走弱。

二季度矿石品位较低

我们关注的16家海外上市锌矿企业中,11家矿企已经发布二季报,这11家矿企2019年的锌矿产量合计为409.55万吨,占当年全球锌矿产量的31.5%,占当年海外锌矿产量的47%。这11家矿企今年二季度合计减产15.47万吨,同比下降14.63%。

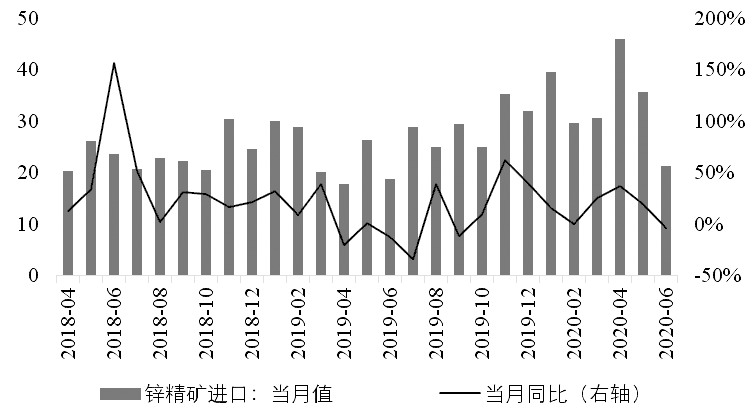

图为我国锌矿月度进口数量(单位:万吨)

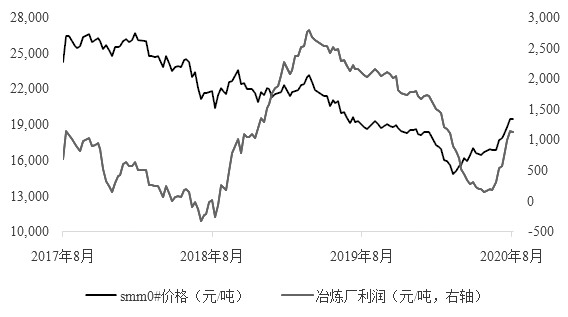

图为我国锌矿冶炼利润

Antamina铜锌矿位于秘鲁,二季度减产3.08万吨,同比下降38.94%,减产的原因主要是响应秘鲁政府的防疫政策,由于二季度减少了在岗员工数量,导致产能利用率下降,并且曾经关停过6周。从5月底开始逐步恢复产能,至6月已实现满产运行。

Teck Resources旗下的Red Dog铅锌矿位于美国的阿拉斯加,是世界上最大的露天铅锌矿之一。二季度减产8.20万吨,同比下降49.40%,减产的原因则主要是由于工程技术方面的问题,为了处理巷道积水而改变了矿井开采的顺序,导致二季度开采的矿石品位较低,产量下降。Red Dog铅锌矿和Antamina铜锌矿二季度合计减产11.28万吨,构成了11家矿企二季度减量的73%。

锌矿产量逐步释放

近年来,我国锌矿产量总体平稳,对外依存度逐年上升。2019年,我国消费锌矿621.83万金属吨,其中约192万吨来自进口,对外依存度达31%。主要进口来源是澳大利亚和秘鲁,其次是俄罗斯、厄立特里亚、蒙古和缅甸等国。海外矿企减产效应已在国内显现,4—6月间我国锌矿进口下降明显,累计环比跌幅超过50%。连云港进口锌精矿库存在4月24日创近四年新高后,从5月初开始加速下滑,截至目前已低于历史同期水平。随着新冠疫情对海外锌矿产量的影响传导至国内,从3月至6月底锌精矿加工费持续下探,表明二季度国内锌矿供给持续处于偏紧状态。

图为我国锌矿冶炼利润走势

Red Dog铅锌矿位于美国阿拉斯加的北极圈内,由于自然条件特殊,Red Dog矿山只有在每年夏季7—11月冰雪消融时才能开启航运,将整年生产的锌精矿和铅精矿送往加拿大的冶炼厂及客户处。因此,Teck Resources公司的锌矿库存较大,能够缓冲锌矿产量下滑带来的供给压力。预计Red Dog矿山在今年7—11月间将运输约57万吨的锌矿,有望缓解目前锌矿供给偏紧的状况。

Antamina铜锌矿从5月26日开始逐步恢复生产,至6月已实现满产运行,疫情后复工进度超预期。考虑到从秘鲁到我国的船期大约45天,预计秘鲁锌矿复产的效果将于第三季度末传导至国内。自7月初以来,锌矿加工费已发生触底小幅上扬,表明锌矿供给偏紧稍有缓解迹象。当三季度末海外锌矿供给恢复常态,国内锌矿供给偏紧情况将得到缓解。冶炼厂利润丰厚,提高产量的意愿较强,锌矿产出提升将带动精炼锌供给趋于宽松。

中长期看,随着主要锌矿产地疫情缓解,锌矿产量将逐步释放,加工费TC有望继续回升。

精炼锌进口预期增强

今年以来海外精炼锌消费低迷,截至4月底,海外本年度累计消费精炼锌221.6万吨,同比跌幅达13.35%。截至8月11日,LME锌库存共计19.77万吨,超出去年同期60%,累库现象明显。国内方面,自4月底开始,精炼锌进口利润转好,进口盈利窗口打开,持续出现境外到港货源直接报关进入国内市场的情况。海外精炼锌供给明显过剩,叠加国内精炼锌进口窗口打开,精炼锌进口流入增多,6月精炼锌单月进口量转为同比正增长。

我国锌下游初级消费领域主要是镀锌、压铸锌合金、氧化锌、黄铜等。其中最主要的消费领域是镀锌,大约占国内锌消费总量的60%。疫情过后国内经济开始回暖,4月以来镀锌企业的开工率保持在90%左右,高于历史同期水平,氧化锌、黄铜棒生产企业开工率也接近去年同期水平。海外方面,主要经济体经济逐步复苏,7月欧美国家制造业PMI均处于扩张区间,全球制造业PMI也回升到50以上。

宏观层面,美联储扩表进程放缓,在实体经济逐步复苏的大背景下,进一步超预期释放流动性的几率不大。

综上所述,短期锌价在海外锌矿产出不稳定、国内库存下滑等因素推动下偏强。但中长期看,国内外锌矿产出释放是大概率事件,冶炼厂利润丰厚,生产积极性较高,叠加宏观层面流动性等因素影响力度衰减,锌价将走弱。(作者:孙二春)

锌价

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社