8月以来,燃料油近月合约价格走强,月间差价迅速收窄。2009合约即将摘牌,目前燃料油仓单较高的仓储成本或将推动月间价差重新回归正常水平。

平仓资金推动近月合约走高

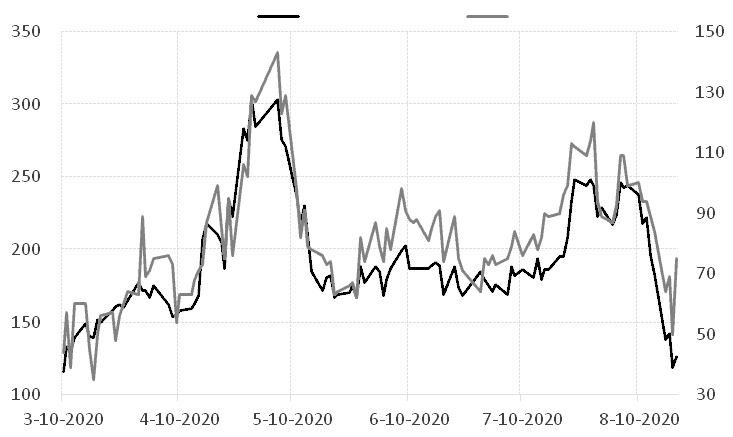

7月中旬开始,2009合约持仓量开始下降。进入8月,随着交割期临近,近月合约资金加速离场,2009合约持仓量急速下降。截至8月20日,2009合约持仓量降至6.22万手,较7月末的 39.65万手下降33.43万手,降幅达84.32%。同期,2009合约收盘价由1664元/吨涨至1813元/吨,涨幅为9%。目前2009合约持仓量折现货有62万余吨,而仓单量不足40万吨,预计后市持仓量仍会下降,但下降速度趋缓。

内外价格倒挂严重,燃料油实现复出口。长期以来,国内保税燃料油市场主要依靠进口货源,而今年在仓单库存高压力下,国内燃料油期货价格低于新加坡地区燃料油价格,8月上旬这一价差拉大至20美元/吨附近,基本可覆盖由国内运至新加坡的成本。8月9日,约1.6万吨保税燃料油期货在中化兴中岙山油库装船,复运出口至新加坡,标志着全国首单保税燃料油期货复运出口业务成功落地。不过,近期燃料油期货价格快速反弹,国内价格优势不再,复运出口窗口关闭。

基本面数据短暂向好

仓单大量注销,期价借机反弹。受国际海事组织(IMO)限硫令的影响,价格暴跌,并且大量高硫燃料油被运至华东港口注册成上期所仓单。去年11月27日上期所燃料油仓单为2.3万吨,到了今年6月24日仓单量达到最高峰53.94万吨。不过,近期燃料油仓单大量注销,截至8月20日,上期所燃料油仓单降至39.64万吨,较7月底下降9.53万吨,仓单压力减轻推动期价反弹。

中东、南亚地区发电需求支撑,新加坡高硫燃料油近月价格升水。虽然高硫燃料油需求在船供油领域面临断崖式下跌,但中东、南亚地区的发电需求,成为支撑高硫燃料油季节性走强的动力。根据MPA公布的数据,7月因沙特等国家的发电需求,新加坡高硫燃料油销售量为92.8万吨,环比增长18.36万吨,增幅为24.6%。7月以来,新加坡地区的高硫燃料油价格一直维持近月升水状态。不过,夏季高温季节过去之后,燃料油发电需求也将见顶回落。

经历7月的大幅回调之后,BDI指数8月快速回升。截至8月19日,BDI指数录得1568点,较7月末回升16.15%,BDI指数反弹预示着国际航运行业正在疫情影响中恢复。虽然有IMO限硫令制约,但是国际航运船舶在加装脱硫塔之后仍可继续加注高硫燃料油。

中期价差或恢复至高位

仓单规模仍较大,短期消化存在难度。受IMO限硫令的影响,高硫燃料油需求严重萎缩。今年1—6月,舟山地区船用燃料油直供量为200.7万吨,而高硫燃料油供应量仅17万吨,占全国各口岸高硫燃料加注总量的59%,占舟山口岸供油总量的8.5%。按照目前的燃料油加注情况,国内高硫燃料油大概需要两年才能全部加注完毕。

需求下降和供给增加使得全球油品仓储紧张,“一罐难求”的局面延续至今,仓储费用也是水涨船高。上期所在7月初开始将燃料油仓单的仓储费每天由1.4元/吨提高至3元/吨。因此,持有一个月仓单的仓储成本就高达90元,再加上持有仓单的资金成本,综合成本会更高。

综合来看,短期基本面偏好以及平仓资金带动,燃料油近月合约上涨,远近月价差收窄。不过,随着2009合约资金离场,叠加仓单持有成本支撑,后期燃料油月间价差将重新恢复至高位。

(作者:商凯祥 作者单位:浙江国际油气交易中心)

燃料油期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社