玻璃期价自4月中旬开启牛市,8月18日创出历史新高,之后进入宽幅振荡期,而纯碱期价7月中旬才进入上涨通道,较玻璃行情启动延迟3个月。从价格周期看,玻璃和纯碱的供需弹性和库存周期存在差异,最终导致二者价差的大幅波动以及上下游利润分配的阶段性失衡。

A长周期看供需弹性不统一

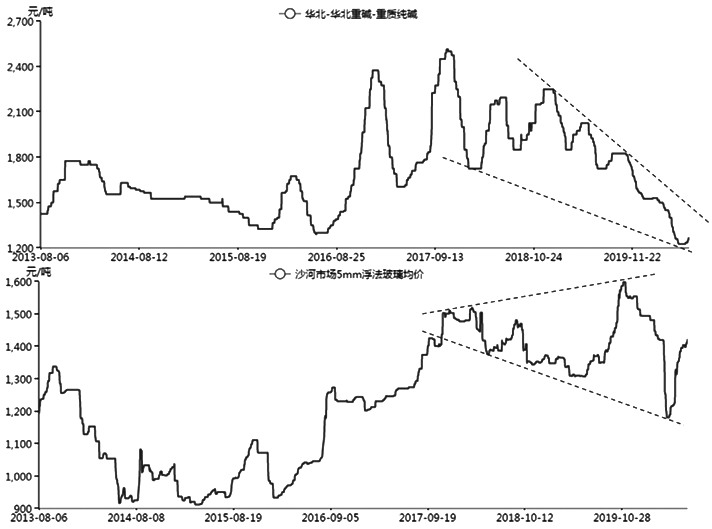

从长周期看,玻璃和纯碱具有不同的供需弹性。需求由当期价格决定,而供给由上期价格决定,这种时滞导致价格呈现出不同的运行轨迹。我们截取纯碱和玻璃的现货数据,可以明显看到,2017年以来,纯碱价格呈收敛型,玻璃却呈发散型。

图为纯碱、玻璃现货走势

玻璃需求缓中走稳,产量也大幅缩减,其需求弹性大于供给弹性,需求变化无法被供给消化,价格表现为凌厉的趋势性上涨。而纯碱在需求增幅有限的情况下,产量集中释放,供给弹性大于需求弹性,需求变化总可以被供给消化。这也是玻璃和纯碱价格分化的主要原因。

2017年以来玻璃供给弹性缩小的原因在于:第一,地产需求趋稳;第二,玻璃产能被严格控制,新增产能明显减少,供给从增量阶段进入存量阶段;第三,2010—2014年是新建产能投产高峰,玻璃窑炉正常寿命是8—10年,2017年以后进入理论上的冷修高峰,厂家对在产产能的自主控制力变得更强。所以,在供给弹性明显小于需求弹性的情况下,玻璃市场呈现趋势性上涨行情。虽然2019年上半年和2010年上半年有过短期下跌,但也很快通过厂家的自我供给调节,又把价格拉了回来。

纯碱行业产能2016年出现负增长,部分碱厂退出市场,而2017—2019年纯碱产能稳中有增,其中增幅最大的年份在 2019年。由于产能增加、新装置投产,2019年,国内纯碱产能达到3247万吨。从供需平衡表来看,2019年产能、产量均大幅增加,而需求增幅较为有限,进而造成库存明显攀升。2020年,企业扩产和产能优化的环境下,总产能有增无减。

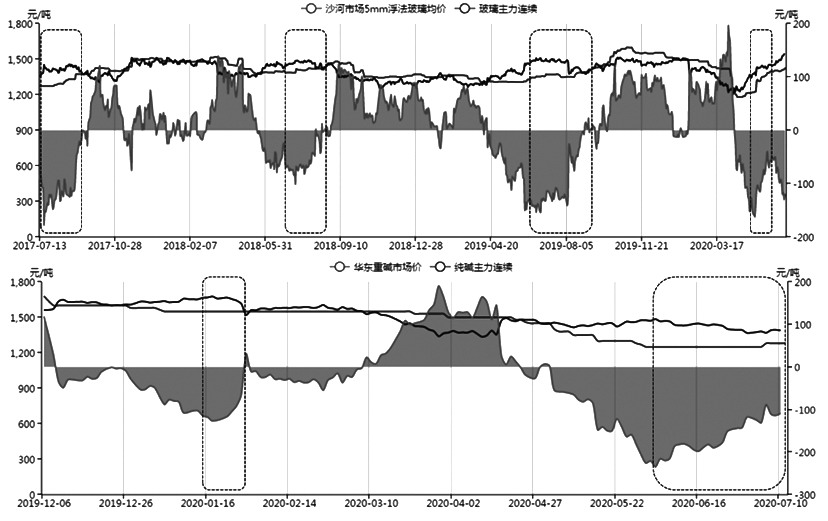

图为纯碱、玻璃估值修复路径

供给弹性上,纯碱大于玻璃,而需求弹性上,玻璃更靠近终端地产,故需求弹性大于纯碱。供需弹性的不同,导致纯碱价格走势呈现向下的收敛型蛛网,而玻璃价格走势呈现向上的发散型蛛网。从期货估值修复路径来看,历史上,玻璃高升水一般都会通过现货价格上涨来修复,而纯碱高升水则通过期货价格下跌来修复。

2020年以来,供给弹性相对稳定,玻璃涨跌更多是由需求变化决定。年初,受到冬季环保政策以及需求稳中偏强的影响,玻璃价格小幅拉升,之后在疫情影响下,下游开工推迟,企业库存高企,价格大幅走弱,而4月开始,地产开工基本恢复,玻璃库存持续下降,价格再度走强。5月以来,前期地产积压项目进入赶工期,浮法玻璃市场内需发力。据加工厂的反馈,短期内,由于价格偏高,原片企业、贸易商出货节奏放缓,市场实际成交价格下滑。但是,基于信贷环境宽松、需求潜力有待释放,预计下半年地产行业将继续复苏,玻璃需求存在支撑。

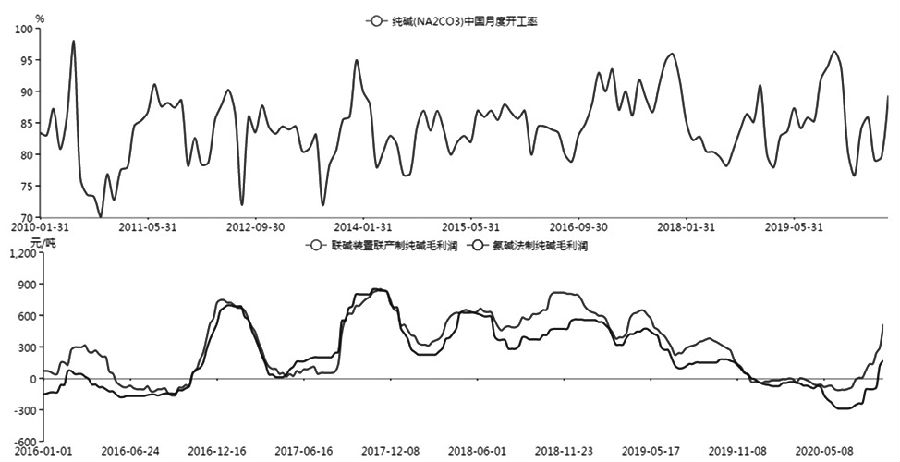

图为纯碱行业开工负荷及毛利润走向

纯碱涨跌却更多由供给决定。1月15日起,行业限产30%;4月,检修、限产厂家增多;5—6月,迎来集中检修季,都促使纯碱价格小波段上涨。6月下旬开始,前期检修的装置陆续开车,开工负荷提升到80%,纯碱行情随之回落。8月中下旬,青海地区检修装置复产后,受环保影响而降负生产;川渝地区多套装置因雨水故障无法正常开机,纯碱厂家加权平均开工负荷降至 76%,价格再度拉升。相对来说,纯碱的需求弹性小,涨价更多依赖供给,但供给刺激下的涨价并不具有持续性。

B中周期看库存变动不一致

一个完整的库存周期往往被分为四个阶段,即被动去库存、主动补库存、被动补库存以及主动去库存。库存的动态调整是市场主体对实际和预期的差异所致。

年初,受公共卫生事件影响,玻璃价格大幅跳水后处于滞跌状态。此时,需求开始边际复苏,企业尚不敢贸然扩大生产,生产扩张速度不及需求增长速度,库存被市场所消耗。此为被动去库存,对应3—4月需求边际恢复。

等市场价格上涨至高位,企业基于前期需求大于供给、价格回升的现象,确认市场需求真实好转,开始采购原料、增加生产,库存开始缓慢累积。此为主动补库存,对应6—7月玻璃中下游集中补库。

等到价格运行至最高位,真实需求开始萎缩,但因信息不对称,企业未能及时收缩生产,生产收缩速度不及需求收缩速度,库存出现滞销,此为被动补库存。8月中旬,玻璃市场开始进入这一阶段。前期的乐观情绪导致部分经销商加杠杆囤货,在高利润下一旦有人抛货,就容易形成羊群效应,进而导致玻璃价格持续下挫。

如果被动补库持续时间过长,那么企业很可能根据前期供大于需、价格下跌的现象,认为市场预期悲观、需求萎靡不振。为了避免未来价格下跌的损失,企业会趁价格高位把手里的存货抛售掉,此为主动去库存。

年内,玻璃行业基本格局是地产复苏带来需求恢复,而供给受到政策限制无法进一步扩张,市场并没有下跌驱动力。

图为纯碱、玻璃库存变化

纯碱方面,我们复盘了2017年和2018年的上涨行情,发现纯碱价格上涨的全面启动,绝不会偏离基本的价值规律。只有供不应求、工厂库存维持在历史低位相当长一段时间、下游或中间商采购意愿增强,纯碱市场行情才会全面启动。

中周期来看,目前纯碱处于主动补库存开启的价格上涨阶段。

第一,近期纯碱厂家开工负荷有所下调。虽然盈利改观,但山东海天、江苏实联停车检修,江苏井神减量检修,青海地区纯碱厂家继续限产,纯碱厂家开工负荷下降至 72.1%。

第二,在供给持续收缩的情况下,浮法玻璃生产线的纯碱用量却持续增加,库存不断被消耗。目前,纯碱厂家整体库存在74万—75万吨,环比减少11.2%。

第三,国内浮法玻璃市场涨势放缓,但厂家整体盈利尚可,后期仍有产线投产计划。在“买涨不买跌”心态的驱使下,近期部分下游用户提前备货,部分贸易商捂盘待涨,货源愈发紧张。

整体来说,纯碱上涨的三个条件基本具备,但持续性存疑。尽管纯碱库存拐点已现,但库存基数大,距离安全水平仍有相当大距离,要降至2019年的同期水平,不仅需要需求继续回暖,更需要供给持续下降。然而,纯碱装置产能调节弹性较好,在现货价格上涨、生产利润增厚的情况下,产能投放甚至可能提前,高库存压力有效缓解并没有那么容易。

C1月合约关注下半年需求

从近期玻璃价格的大跌中可以看到,供需错配的炒作情绪已经降温。期货是对未来价格的反映,现货的强势并不能代表1月合约的强势,1月合约的关注点更多还是下半年的需求情况。需求实际上要看三个方向,即终端消费、囤积和套利盘。

具体来说,第一要看终端和深加工能否消化目前的高价,第二要看贸易商的出货节奏,第三要“金九银十”之后市场对于“冬储”的态度。

一般情况下,玻璃贸易商需要在8月前囤货、在9月底前进行第一次清库。十一工地停工,旺季接近结束;过了11月,北方冬季下雪停工,玻璃需求集中体现为“冬储”。

从概率来说,80%的可能性需求依然平稳,上有顶下有底的格局短期内很难改变。从相对确定性来说,玻璃、纯碱价差仍有走阔机会。此外,从单边操作来说,玻璃需求趋稳、新增产能受限,价格回调后有望再度上行,纯碱运行中枢也可能抬升,但幅度相对有限。

(作者:袁然 作者单位:华闻期货)

玻璃期货

纯碱期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社