A 市场波动率一定会提升

从事件角度看,短中时市场最关注两个因素:一是美国财政刺激落地,二是美国大选。两个要素相互影响。从宏观环境角度看,黄金市场运行逻辑主要围绕疫情进展,以及全球经济复苏与市场预期的差异,上述因素决定了全球央行的动态,进而从货币属性角度影响金价。

疫情背景下,虽然短时受到技术回调诉求、疫苗等因素影响,市场波动率增大,但从中长周期来看,全球央行货币政策依旧趋于宽松,若经济复苏乏力,则财政政策大概率趋于加码刺激,黄金总体牛市氛围并未发生根本变化。

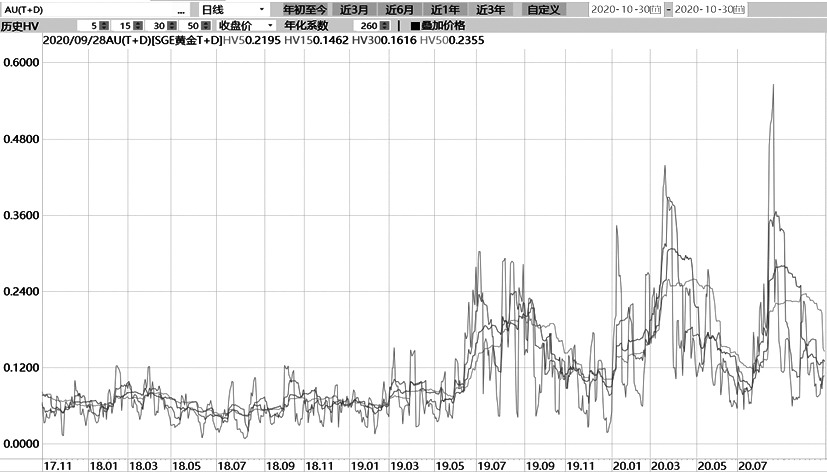

作为年度最重要的国际大事件之一,美国大选结果势必影响黄金价格,考虑到金价盘整已近两个月,大选结果可能成为金价打破振荡格局的“钥匙”。黄金市场的波动率一定会提高,所以我们建议策略上做多波动率,买入深虚值的看涨和看跌期权,即买入宽跨式组合。上述策略属于防守型策略,一旦出现小概率尾部风险,那么策略的效果会更好。

拜登与特朗普政策主张差异明显,主因是其所代表的民主党与共和党在执政理念上有本质区别,两人在移民、贸易、外交、经济、能源、医保、教育、防疫等领域持不同政策主张。

大选的最终结果可能出现以下情形:

情形一。拜登胜选且民主党控制参众两院,民主党可能更愿意在2021年年初,借助参众两院优势,出台规模更大的抗疫财政刺激方案,拜登的基建和加税政策通过的可能性较大,美债利率受再通胀预期而加速上行,美元指数加速走弱,金价大涨。

情形二。拜登胜选,但民主党未拿下参议院,抗疫财政刺激规模将会缩水,但基建计划仍有可能通过,加税政策很难通过。美股上行的空间将比情形一更大,美债利率温和上行,美元指数温和走弱,金价振荡偏涨。

情形三。特朗普胜选,共和党未拿下众议院,抗疫财政刺激规模可能会再陷波澜,在中美关系上仍然会保持进攻姿态,贸易和科技摩擦延续,美股将重回基本面,美债利率维持低位,贸易保护主义影响下美元指数走强,金价承压宽幅振荡。

情形四。特朗普连任且共和党控制参众两院,抗疫财政刺激可能会缩水,共和党可能会推动税改,特朗普1万亿美元的基建计划通过的可能性增大,中美贸易和科技摩擦延续,美债利率加速上行,美元指数大幅走强,金价承压下行。

图为美元指数与金价

就黄金而言,市场关注的政策主要是美国财政和对外贸易等偏经济方面的政策,以及对外可能对于地缘因素产生影响的政治政策。为应对疫情背景下的经济危局,不论谁当选,都会增大美国财政赤字,只是双方的政策落脚点不同,简单说就是两者选择侧重收入还是支出,特朗普趋于全面减税、鼓励制造业回流与就业等,强调经济增长对就业、收入增长的带动作用,拜登则反对减税,在就业上更强调提升最低工资、促进种族平等、政府保障措施。就财政政策而言,民主党更趋于通过政府主动支出来支撑经济,共和党趋于通过减少政府收入,即减税来刺激经济,所以民主党提出的财政刺激规模大于共和党,拜登上台对于黄金的利多支撑更强。就黄金和白银的不同属性角度看,白银的商品属性更强,财政政策对于白银的波动率提振将更大。

对外政策上,特朗普继续强调“美国优先”,拜登则希望重构盟友关系,但是不论谁上台,预计都难以改变美国对华遏制态度,中美贸易摩擦趋于长期性和日益严峻性,不仅如此,考虑到我国的大国崛起地位,在地缘政治、国际规则、舆论等全方面都可能会延续两国当前的状态。美国对华政策,更多地会反映在美元和人民币走势上,间接影响黄金价格。

图为金价波动率

对于投资者而言,建议参考2016年黄金价格表现,市场波动势必剧烈,大选结果出炉时可能出现洗盘情形。虽然2016年与2020年大选前走势类似,但考虑到处于不同的货币政策周期下,大选后价格走势将不同。不过,市场波动率一定会提升,建议轻仓交易。

B 财政刺激加剧金价波动

图为金价与美国通胀保值债券利率

财政刺激将真正使得货币宽松政策传导到实体,进而推升未来通胀中枢,财政刺激是未来推动金价波动的重要因素。金价自8月中旬以来的回调主逻辑是美国刺激政策迟迟不落地。未来美国财政刺激落地是大概率,目前的障碍在于政策的规模,而不论何时落地,对于金价而言都将产生支撑,只是落地时间影响金价的波动节奏。因为疫情缩减了政府收入并使得支出猛增,根据美国财政部最新公布的数据,截至9月底的2020财年,联邦预算赤字为3.1万亿美元,是上年度赤字9840亿美元的3倍,也比疫情暴发之前2月份政府的估计高出2万亿美元。

随着赤字的增长,美国联邦政府用于支付利息的钱会越来越多。由于当前利率处在低位,短期来看并不是特别大的负担,但在未来可能成为问题。消除赤字势必需要削减开支或者提高税收,这将限制经济增长,并给纳税人带来更多税务负担。当美联储开始加息,并缩减购债计划时,联邦政府将陷入进退两难中。这也是为何目前美国国会就新一轮财政刺激计划僵持不下的原因,共和党议员不愿意进一步大幅积累赤字。

从中期来看,美国大选一旦落定,美国两党财政刺激谈判将再次开始,考虑到疫情面临二次暴发的现实状况,预计大选后财政刺激政策会很快落地,这从中期支撑了金价。

C 需求疲弱拖累短时金价

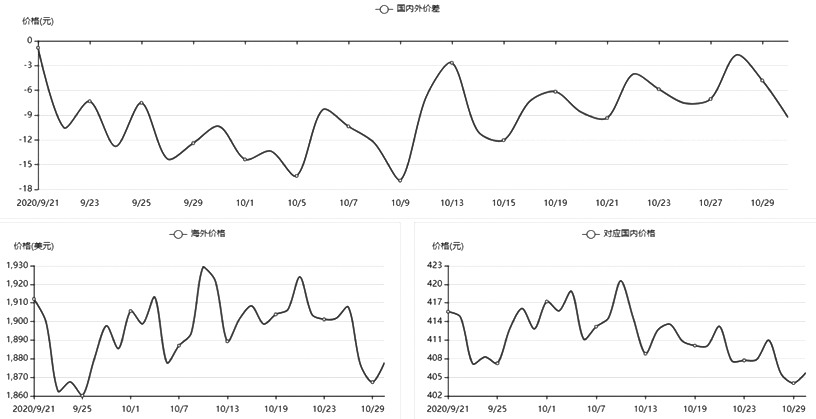

图为黄金内外盘价差

世界黄金协会称,第三季度黄金需求降至892.3吨,为自2009年第三季度以来的最低季度总需求。年初至今的需求量为2972.1吨,比2019年同期低10%。

尽管珠宝业对黄金的需求与二季度的历史低点相比有所改善,但持续的社交限制、经济放缓和强劲的金价,让很多珠宝购买者望而却步:三季度,珠宝业带来的黄金需求为333吨,同比降低29%。

相比之下,金条和金币需求增强,三季度同比增长49%至222.1吨。增长的大部分来自官方铸币,这是因为一些国家的避险需求持续强劲,在土耳其,金币是黄金投资中较为普遍的形式。

自2011年以来,有央行首次开始抛售黄金。主要原因是一些央行在金价冲高之后将黄金变现,以应对疫情给本国经济带来的冲击。根据世界黄金协会的报告,自2011年一季度以来,全球央行每季度都在增持黄金,但在今年三季度,却转变成为净卖出,使全球黄金储备减少了12.1吨。世界黄金协会预计,各大央行将在2020年全年维持净买入黄金,但买入幅度将比前两年放缓。

在创纪录地哄抢之后,由于通货膨胀不及预期,投资者暂缓向黄金ETF投入更多的资金。10月黄金ETF可能录得最近一年以来最低月度流入量。在金价快速突破历史高位后,市场短时呈现“恐高”现象,需求疲弱拖累了短时金价,但从年度角度看,黄金整体需求依然表现良好,反映出总体的牛市氛围状态。

D 货币政策预计依旧宽松

海外疫情在冬季会否再次暴发,以及疫苗推进方面有无进展,依旧影响市场信心。截至北京时间11月2日12时,全球新冠肺炎累计确诊病例超过4682万例,达到46823515例;累计死亡病例超过120.5万例,达到1205321例。美国新冠肺炎累计确诊病例全球最多,超过947万例,达到9473911例;累计死亡病例超过23.6万例,达到236471例。相比美国,欧洲疫情进展更令市场担忧,目前欧洲领导人加大了减缓危机蔓延的措施:在零星的限制措施收效甚微之后,重启了一些地区的封锁。

从经济数据表现来看,目前除了中国之外,疫情依旧是其他经济体经济复苏的困扰因素,只要疫情或者疫苗未有明显改善,我们认为宽松货币政策依旧是主旋律。10月30日,美国经济分析局发布的数据显示,美国9月实际个人消费支出(PCE)环比增长1.2%,连续第五个月保持增长趋势,前值为0.7%,并且超出此前预期值0.8%。美国第三季度GDP创纪录地增长,同时9月个人消费支出也好于预期,这表明美国经济正以强劲的积极复苏态势进入最后一个季度。虽然核心物价指数小幅低于预期,但美联储预计通胀不会很快对经济构成威胁,政策制定者已经表示,他们计划在2023年之前将利率维持在零附近。

从疫苗进展来看,我们对欧美国家长期控制疫情的状况并不悲观,但中期疫情的扩展仍难言完全可控,疫情、经济恢复速度与预期、金价三者之间的关系情形如下:

情形一。二次或三次疫情全面暴发,全球经济再度恶化,货币或财政刺激再加码,金价出现新一轮拉涨。

情形二。疫苗推进有进展,但二次或三次疫情局部继续发酵,全球经济复苏乏力,宽松预期保持,金价宽幅振荡,总体仍偏强。

情形三。疫苗有效,疫情未再次发酵,全球经济缓慢回复,宽松预期保持,金价宽幅振荡。

情形四。疫苗有效,疫情得到有效控制,全球经济恢复强于预期,宽松维持但预期减弱,金价下跌。

综上所述,中期行情重点关注未来全球经济复苏属于哪一类市场情形,个人认为总体趋于情形二或者情形三。大周期而言,黄金依旧处于牛市氛围中。当前金价的回调或是重新估值的过程,振荡主要是清洗此前顶部的动能、市场情绪和持仓极端表现,长期趋势仍未逆转。

黄金

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社