好的系统和纪律可以帮助我们坚持理性

“常在河边走,哪有不湿鞋”应该是交易者入门就必须要懂的道理,而一个好的交易系统和交易纪律则可以帮助我们在充满诱惑的市场中坚持理性。

A构建逻辑体系

我发现一个很有意思的事:在问起周围很多投资者朋友做期货的目的时,他们基本都会回答“为了追求稳定盈利”。什么才是稳定盈利?由于每个投资者的本金、操作品种、买卖点、持有时间、经验程度、风险管理水平都不一样,胜率以及自我满意度更是无法统一,所以关于在期货市场上稳定盈利的标准,真的很难回答。

虽说投资者朝着各自理解的“稳定盈利”去不断挑战,非常容易让人自我感动,但现实的交易并没有如大家所期待的“稳定盈利”那么圆满,总是要历经市场捶打的。因为在投资市场中,没有谁可以做到百分之百的胜率,亏损是必然的,我们能做的就是在严格的风险管理基础上,通过提高胜率来提高投资的确定性,从而控制回撤,让资产进入良性循环。只有这样才能在交易中扭亏为盈,正确面对投资中的亏损。那么在高度不确定的市场里,我们该如何提高自己的投资胜率呢?

所谓的交易逻辑,意味着你全部的交易行为背后,隐藏着一个处理不确定性的明确方法。简单地说,就是要为自己的交易找一个理由,它是比交易系统更基础的东西。在众多期货品种中,你为什么要交易这个品种?判断买卖点位的方式有很多种,你靠什么得出最后的点位进行交易?把这两点梳理清楚再出手,不然很难赢。

投资者该交易什么样的品种?我认为,投资者应尽量交易自己熟悉、交易规则清晰、活跃度高、流动性好的品种。聚焦自己擅长的领域,不要去追寻不熟悉的热点,也不要期望自己是天才,可以交易所有品种,冲动和盲目自信的结果就是现实很快会给你一记上勾拳。当然,活跃度高、流动性好的品种可以提高我们的资金利用率。总之,梦想做流动性小的品种,通过大幅波动大赚一笔,远没有混主流市场实在。

投资者该如何选择交易点位?在交易中,如此多的技术分析方法、辅助指标和分析周期,拆开来看每个都很有道理,结合起来看却带来更多的混乱。有的提示多,有的提示空,有的显示支撑位,有的则表现出压力位。投资者懂得越多越迷茫,反而不知道该怎么做决定。

与此同时,在交易点位的选择上,又衍生出了如何止损和止盈的问题。当市场剧烈波动时,不要惊慌,先检查一下自己的买卖逻辑是否发生变化,如果交易逻辑依然还在,那么不要害怕,按照交易计划坚定持有;如果交易逻辑发生了改变,那么就应该果断止损了。

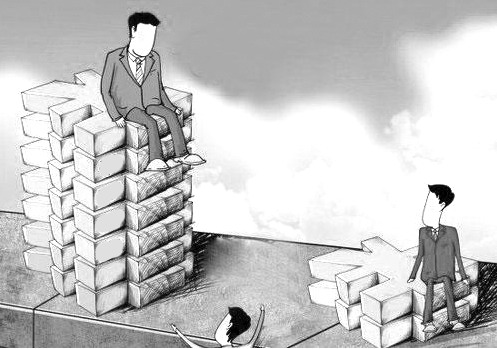

当然,一步一步按照交易逻辑梳理自己的交易系统,是很多投资者缺乏的基本功。经常做交易的人一般会结合基本面和技术面,对供求关系以及买卖力量进行综合分析,然后梳理出交易逻辑,用基本面来判断市场趋势,用技术面来确定交易点位,从而进一步构建出交易系统。也有精明者会通过多周期、多技术指标共振等方式,筛选出交易品种和交易点位。不过,在现实交易中,很多投资者却是看到行情走出来以后,再回过头去找交易逻辑,部分新手更是随意、主观地在这个市场上进行交易,这也是市场上有人领跑、有人掉队、有人退出的主要原因。

B不要频繁交易

在期货市场中,大部分投资者亏损的主要原因是追涨杀跌和频繁交易。你在追涨杀跌的时,期货价格变动得非常快,如果运气够好,那么这一次你可以成功获利,但若运气不好,那么你就成功地把自己的钱送给了别人。克服追涨杀跌,本质上就是改变自身因为操作心理而导致的不必要亏损。那什么是频繁交易呢?比如,市场总流通市值20万亿元,一个月合计成交2万亿元,相当于一个月换手10%,如果你的操作频率远大于这个水平,那么你就是在频繁交易。

虽然我们能够理解在交易这条路上,投资者越走越远,想要的也越来越多,但交易心态的不稳定导致出现一点行情波动投资者就激动不已,完全忘记了交易逻辑而去追涨杀跌,又妄想抓住每一个调整或者反弹的机会,所以没有耐心,频繁交易。只不过,太随心所欲脱离交易计划,自然无法达成自己的目标。

对投资者来说,频繁交易有百害而无一利,不仅增加了投资成本、加大了犯错概率,而且干扰了投资者的大局观。如果要克服频繁交易的习惯,投资者可以从三个方面着手:第一,犹豫不决时不要轻易下单;第二,在没有足够的空间时,不要轻易进场;第三,完美的交易一定是一单买进、一单卖出。

虽说不管做什么,坚持都是很稀缺的能力,但对投资者而言,适当休息,静待时机却是最好的方法。与其忙碌交易,不如选择大概率能赢的交易机会增加胜率。“常在河边走,哪有不湿鞋”应该是交易者入门就必须懂的道理,而一个好的交易系统和交易纪律则可以帮助我们在充满诱惑的市场中坚持理性。

期货市场上人来人往,大家智商都差不多,人与人之间的真实差距无非来自于通过反反复复的实践,去体验亏损和收益,去感受自己内心的恐惧与膨胀,总结出适合自己性格的交易逻辑,构建出适合自己的交易系统,并像苦行僧一样地去执行交易纪律。同时,保持住轻松的心态,不要让投资的初心在大涨大跌中崩溃失控,去追求未来的长期稳定收益,而不是眼前短暂的快乐。

美国股市近100年的平均年化收益率在10%左右,耶鲁大学捐赠基金近20年的平均年化收益率在17%左右,巴菲特的平均年化收益率在20%左右,那么你追求的稳定盈利是多少呢?(赵芊晨)

投资

胜率

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。