第十五届全国期货(期权)实盘交易大赛(下称全国赛)暨第八届全球衍生品实盘交易大赛(下称全球赛)开赛以来,大赛的各项数据稳步增长。截至4月30日,全国赛报名参赛账户数达8.03万个,参赛总资金规模达324.77亿元。截至4月28日,全球赛的参赛人数及参赛资金继续上升,全球赛总资金近8772万美元,参赛总人数达804人。

开赛以来,内盘商品波动剧烈,加大了参赛选手的交易难度,不过,4月中旬以来,仍不少参赛选手在比赛中找准适合自己的交易方式。期货日报记者发现,全国赛的累计净利润一直处于稳步增长的态势,4月30日当天,累积净利润有所回吐,但仍处于近期的相对高位。

数据显示,截至上周五,全国赛盈利账户数占比33.97%,分组别看,基金组、重量组、量化组、轻量组盈利账户数占比依次降低,分别为63.41%、54.06%、43.8%、31.88%。目前来看,前三个组别的盈利账户较前一周有所增长,轻量组有所下降。

值得注意的是,期权组的各项数据也颇为亮眼。截至上周五,全国赛中已有6451个账户参与期权交易,目前期权交易最高净盈利超542万元,权利金收益率达29.3%。在郑商所期权专项奖中,有3669个账户参与交易,最高权利金收益近56.5万元。郑商所期权专项奖中交易商暂居前三的分别是华安期货、安粮期货和徽商期货。

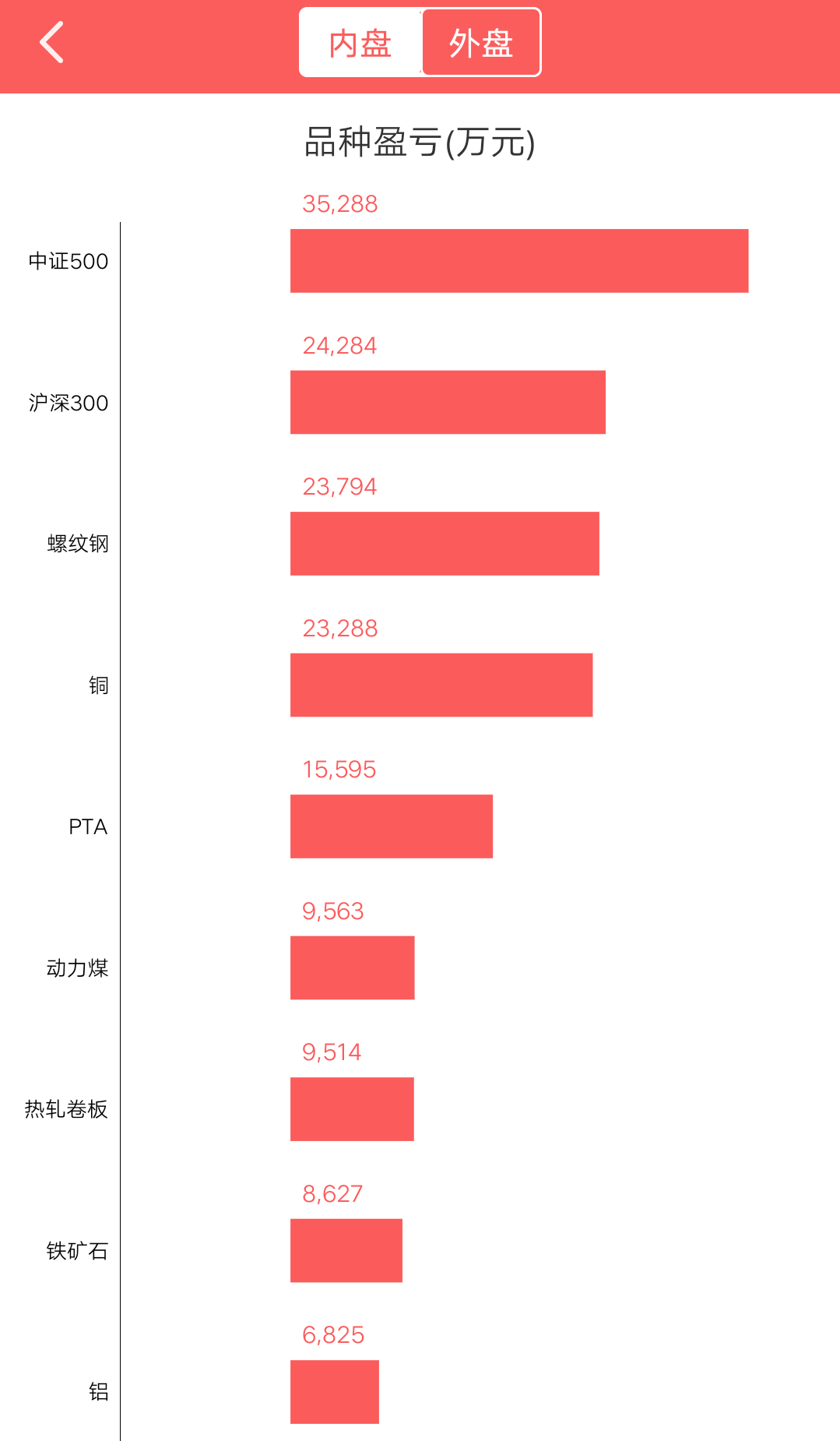

从品种盈亏统计看,截至上周五,中证500、沪深300股指期货和螺纹钢期货仍是全国赛参赛账户盈利较多的3个品种。其中,参赛账户在中证500股指期货上累计盈利3.52亿元,在沪深300股指期货上累计盈利2.42亿元,在螺纹钢期货上累计盈利2.37亿元。玻璃、橡胶、苹果期货为参赛账户亏损较多的3个品种。其中,参赛账户在玻璃期货上累计亏损超8735万元,在橡胶期货上累计亏损6804万元,在苹果期货上累计亏损3514万元。

近期,玻璃期货和橡胶期货轮着当“亏损王”。“玻璃今年走势脱离季节性特点,在往年的淡季走出强势上涨行情。投资者如果没有体会到基本面的变化,仅从历史经验和往年走势出发,往往不能把握此轮行情,甚至因为不认可行情走势而逆势参与,造成较大亏损。”方正中期期货建材研究员魏朝明说。

据了解,劳动节前,玻璃期货盘面涨势延续并有所加速,主力2109合约收于2423元/吨。现货方面,上周全国玻璃市场价格轮动上行。国内浮法玻璃均价为2375.86元/吨,较前一周上涨20.68元/吨,涨幅0.88%。华北、华中、东北及西北市场涨势较为明显,华东以及西南市场维持上涨趋势,华南市场零星上涨后趋稳。

据魏朝明介绍,上周浮法玻璃企业库存加速削减,北方区域库存降速较快。浮法玻璃现货价格持续上涨态势下,中下游除消化自身库存外维持刚需补货。周内华北成交好转,尤其沙河库存大幅削减,节前当地厂家库存极为有限,仅104万重量箱;华东中下游刚需提货,部分深加工厂提前备货,整体库存维持较明显削减节奏;华中地区多数厂家库存已降至低位,假期前交投较前期稍有降温,整体产销仍维持在平衡及以上,库存小幅下降;华南区域中下游维持按需采购,供应端预增压力较大,企业着力将库存控制在低位;西北市场近期终端订单较多,厂家库存继续削减,刚需支撑力度较强;西南近期受白玻供应缩减以及库存基数较低支撑,云贵区域白玻货紧价扬,川内库存变化不大;东北多数厂库存低位,部分接近零库存。

节前玻璃产业链健康运行,延续一个多月以来的供需两旺态势,5月份现货价格保持坚挺仍有一定基础。“投资者需关注‘五一’假期期间厂家出货将受道路物流困难及下游部分厂家放假需求放缓两方面利空影响,原片厂家或阶段性库存去化放缓甚至累库。另外,华东梅雨季节导致需求下滑等因素或有所凸显,宜保持警惕。建议投资者节后谨慎参与,避免追高。”魏朝明说。

魏朝明认为,研究与交易的融合自洽从来不是一件容易的事。从交易的角度看,逻辑是行情研判的重要抓手,固然重要,但更重要的是资金管理和风险应对。

“做期货是很考验耐心和心态的,在比赛中参赛者要有良好的心态,强大的执行力。实盘大赛才开赛一个多月,在以后得交易中我会加强自己的执行力,做好更加完善的策略,争取成绩再创新高。”昵称为“潘吉林”的参赛者在接受记者采访时说。

商品期货中,为何橡胶期货在开赛以来亏损较多?华联期货橡胶研究员黎照锋告诉记者,橡胶2月底到4月中旬出现了一波大幅而且迅速的下跌行情,实盘大赛开赛刚好在这波下跌的中段附近,看好大宗商品而且选择了相对低位的橡胶的多头参赛者,承受了这波下跌后半段,导致亏损较大。橡胶在低位弱势振荡反弹以来,虽然幅度不大,但经常创反弹新高,而且经常出现较长的下影线,可能会导致部分技术型的参赛者频繁止损。

物产中大期货橡胶研究员张韬也认为,近期投资者在橡胶上亏损较多,主要因为橡胶在上探17000元/吨后,在多种因素作用下,连续下跌近4000元/吨。不少投资者未能跟上橡胶基本面的变化,回调介入多单,但橡胶下跌时间和幅度均超预期,导致了较多的亏损。

据悉,当前天然橡胶供应增加,需求略放缓。国内处于产量上升初期,云南、海南割胶进程正常。海南地区浓乳价格高于全乳价格近1800元/吨,加工厂制浓乳有利润空间,导致全乳干胶的原料分流问题依然存在,目前以生产浓乳为主。云南地区浓乳产能小,以生产干胶为主,西双版纳勐仑地区开割率60%,其他地区开割率30%左右。东南亚方面,泰国北部已经开割,泰国南部还在低产期,当地加工厂库存有1个月到1个半月,天气合适,疫情未对割胶有影响,产量将正常释放。

“需求方面的忧虑挥之不去,疫情严峻而且有继续恶化和长期化趋势,而且无惧高温,对橡胶需求端造成较大的利空,海外需求复苏预期推迟。一旦印度三重变异病毒传播到西方国家,将对疫苗效果造成巨大挑战。”黎照锋说,国内全钢胎配套需求良好,留意本月初出台的4月数据能否继续超市场预期。乘用车受缺芯影响,或仍有半年左右才能缓解,部分车厂预计二季度产量减半。乘用车影响标胶用量或在3万吨以内;重卡估计受缺芯影响不大。悲观情况下估计汽车缺芯对橡胶用量影响为20万吨以内,占比不到2%,乐观估计影响5万吨左右。总体需求短中期承压,大势不宜过度乐观。

张韬认为,投资者在交易中需要注意,供需双增长、结构紧平衡、重心缓抬升是今年橡胶走势的主逻辑,短期要关注宏观经济与原油对天然橡胶价格的刺激,以及下半年需求旺季对应的一个新库存低点出现时,或会产生新的一轮上涨行情。风险方面要注意印度疫情对全球经济复苏的拖累,芯片荒对汽车产量影响的显露,以及全乳胶受浓乳分流、全面开割推迟等影响导致供应增长不及预期。

全球赛方面,在芝商所设置的专项奖中,中国新永安期货的“飞起来”账户暂居NYMEX WTI期货组第一,美国盈透证券的“飞龙在天”账户暂居NYMEX WTI期权组第一,美国盈透证券的“美股大观”账户暂居微型E—迷你标普500指数期货组第一,美国盈透证券的“FPlus”账户暂居微型E—迷你标普500每周期权组(周五到期合约)第一,元大期货(香港)的“少侠好身手”账户暂居COMEX铜期货组第一,美国盈透证券的“john007”账户暂居COMEX铜期权组第一,中一期货的“ovvea02”账户暂居CBOT大豆期货组第一,美国盈透证券的“syourai”账户暂居CBOT大豆期权组第一,中国新永安期货的“承谕”账户暂居10年期美国国债期货组第一,美国盈透证券的“飞龙在天”账户暂居10年期美国国债期货组第一,美国盈透证券的“柱大头”账户暂居澳元/美元期货组第一。

在新交所设置的专项奖中,老虎证券的“蔡头”账户暂居股指期货排行榜第一,浙商国际金融的“笑口常开”账户暂居外汇期货排行榜第一,中国新永安期货的“予言”账户暂居商品期货排行榜第一。

参赛账户

亏损王

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。