疫情以来美联储快速政策响应对于稳定金融体系、防范现金流风险向更严重的资产负债表风险蔓延的重要意义自不必多说,超过2008年金融危机以来三轮QE的大规模流动性释放对金融资产价格的推动作用也非常显著。正因如此,市场才如此关注美联储接下来的政策动向。

通常而言,不论是QE资产购买、还是当下市场关注的QE减量甚至缩表,所指的都是美联储资产端持有的有价证券的变化。相反,作为资产端另外一面的负债端往往被忽视,但其变化也会对金融体系中的实际流动性状况产生影响。

近期变化是,4月底以来逆回购规模大幅增加,且增加幅度和速度超过同期财政部TGA账户下降和美联储资产购买速度,相当于美联储阶段性“锁住”了更多流动性,也就使得金融体系的实际流动性阶段性减少。因此,如果扣掉逆回购规模后,美联储资产负债表从4月下旬便开始回落,形成事实上(de facto)的“缩表”效果。

了解这一变化后,再来看近期一系列资产特别是那些没有自身现金流而更多依赖流动性环境的资产,一些表现可能就会显得更加“顺理成章”,具体来看:

1)对流动性情况较为敏感的数字货币近期高点出现在4月末5月初,与上文中提到的美联储事实上“缩表”时点较为一致,不排除存在一定关联;

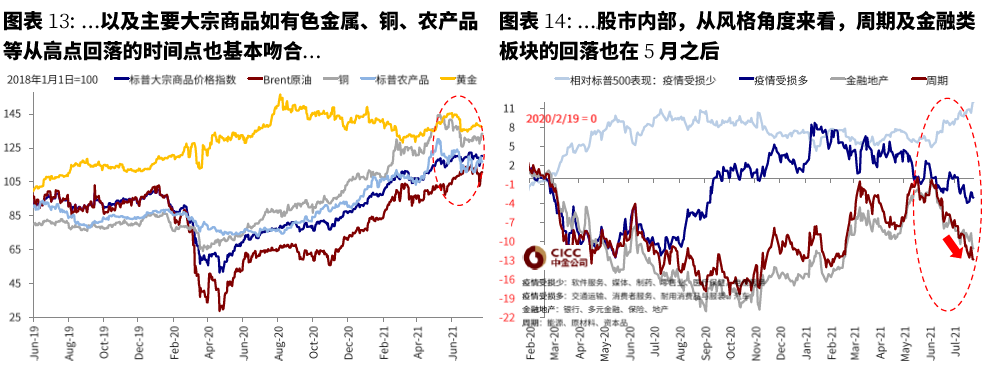

2)美元流动性边际收敛和美元指数走强、及主要大宗商品如有色金属、铜、农产品从高点回落也基本在此附近;

3)股市内部,周期金融板块回落也在5月中旬左右;

4)近期美债利率持续下行可能乍一看从逻辑上并不契合,但实际上从这个角度也可以得到解释,主要和逆回购操作本身的特点有关。

往前看,短期金融流动性的状况由资产端QE与负债端逆回购规模之间的动态变化所共同决定,但逆回购毕竟是带期限的暂时性变化,更重要的长期影响依然还要看资产端的美联储政策决策。考虑到未来的减量,整体流动性环境的大方向大概率是回落的。

本周焦点:美联储近期资产负债表的变化及其对资产影响

一、近期美联储资产和负债端的主要变化

疫情以来美联储快速的政策响应对于稳定金融体系、防范现金流风险向更严重的资产负债表风险蔓延的重要意义自不必多说(《疫情升级的金融传导机制及“薄弱环节”排查》),其超过2008年金融危机以来三轮QE的大规模流动性释放和资产负债表扩张对于金融资产价格的推动作用也是非常显著的。正因如此,市场才如此关注美联储接下来的政策动向。

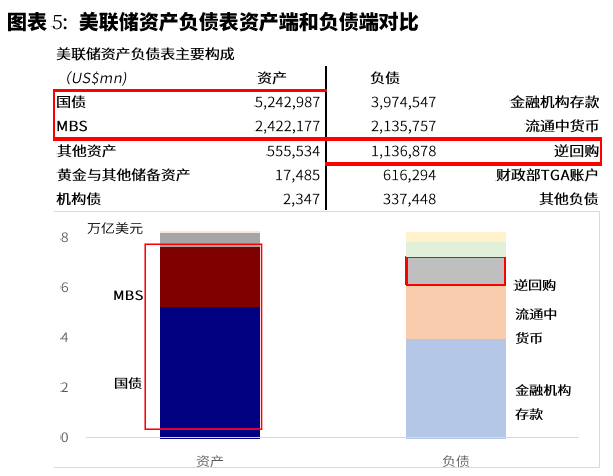

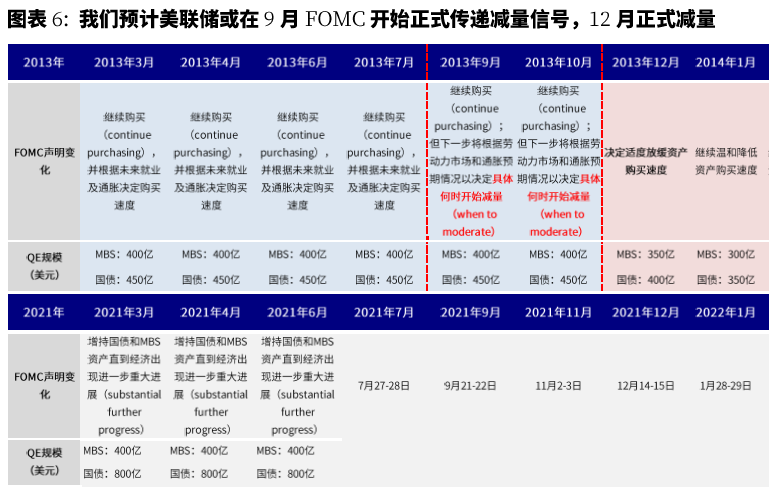

通常而言,不论是扩张资产负债表的QE资产购买、还是当下市场较为关注的QE减量(Taper)甚至缩表,所指的都是美联储资产端持有的有价证券的变化。当前美联储整体8.24万亿美元总资产中,持有国债、MBS和机构债总计7.67万亿美元,占比高达93%。接下来,我们预计美联储有可能会在年底(12月FOMC)正式开始减少当前每个月至少1200亿美元的国债和MBS购买速度(所谓减量Taper),而在9月FOMC会议修改声明传递减量信号。

相比之下,作为资产端另外一面的负债端虽然往往会被忽视,但其变化也会对金融体系中的实际流动性状况产生显著影响。美联储当前的总负债约为8.2万亿美元,除了流通中的货币外(2.1万亿美元),其主要构成是金融机构在美联储的存款(所谓准备金,3.97万亿美元),逆回购(1.14万亿美元)以及财政部现金账户(6163亿美元)这几项,合计占比约70%。

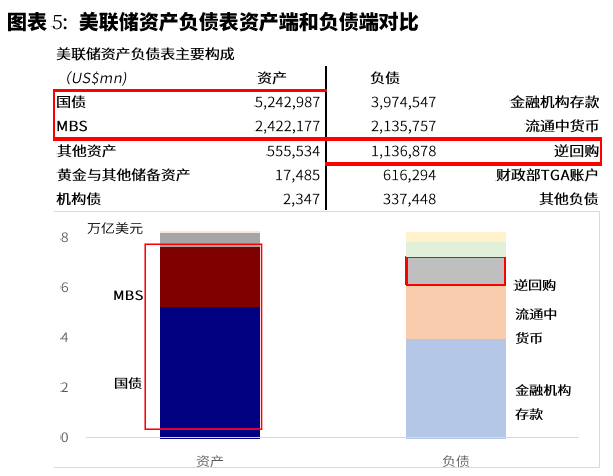

美联储负债端近期最主要的变化是:一方面,美国财政部TGA账户因3月新一轮1.9万亿美元财政刺激发放以及7月底债务上限要重新生效而持续下降,起到释放流动性的效果;但另一方面,除了金融机构在美联储的准备金略有增加外,4月底以来逆回购操作规模却大幅增加,当前相比4月底规模增加8340亿美元(RRP,即符合条件的金融机构将现金通过逆回购协议放回美联储账上,以赚取利息并获得国债作为抵押品,并在约定时间再将国债卖回给美联储;6月FOMC会议技术性上调隔夜RRP利率为5bp也进一步推动了逆回购规模的增加;有关逆回购为何增加及其运行机制细节,请参见《如何理解美联储逆回购激增与利率走廊机制?2021年6月28日~7月4日》);其规模增加幅度远超同期财政部TGA账户的下降(下降3871亿美元)、也超过同期美联储资产购买的速度(增加4179亿美元)。

短期内逆回购规模以更快速度的增加相当于美联储阶段性“锁住”了更多流动性,也就使得金融体系中的实际流动性暂时性的减少了。因此从这个意义上看,如果扣掉逆回购规模后,美联储资产负债表规模从4月下旬便开始逐步回落,形成了事实上(de facto)的“缩表”效果。

二、事实上(de facto)“缩表”期间的资产表现

了解了这一特征后,再来看近期一系列资产特别是那些没有自身现金流而更多依赖流动性环境的资产价格的表现,一些变化可能就会显得更加“顺理成章”。当然,我们需要指出的是,同时发生的变化两者之间未必有必然的因果关系,即便美联储的资产负债表变化的确对资产价格有影响,但也可能并非唯一或者主导因素,因此我们这里从美联储资产负债变化出发,更多是想从另一个维度和视角提供补充。具体来看,

1)对流动性情况较为敏感的数字货币近期高点出现在4月末5月初,与上文中提到的美联储事实上“缩表”时点较为一致,不排除存在一定关联。

2)类似的,美元流动性的边际收敛和美元指数走强、以及主要大宗商品如有色金属、铜、农产品等从高点回落也基本在此附近。

3)股市内部,周期金融板块的回落也在5月中旬左右。

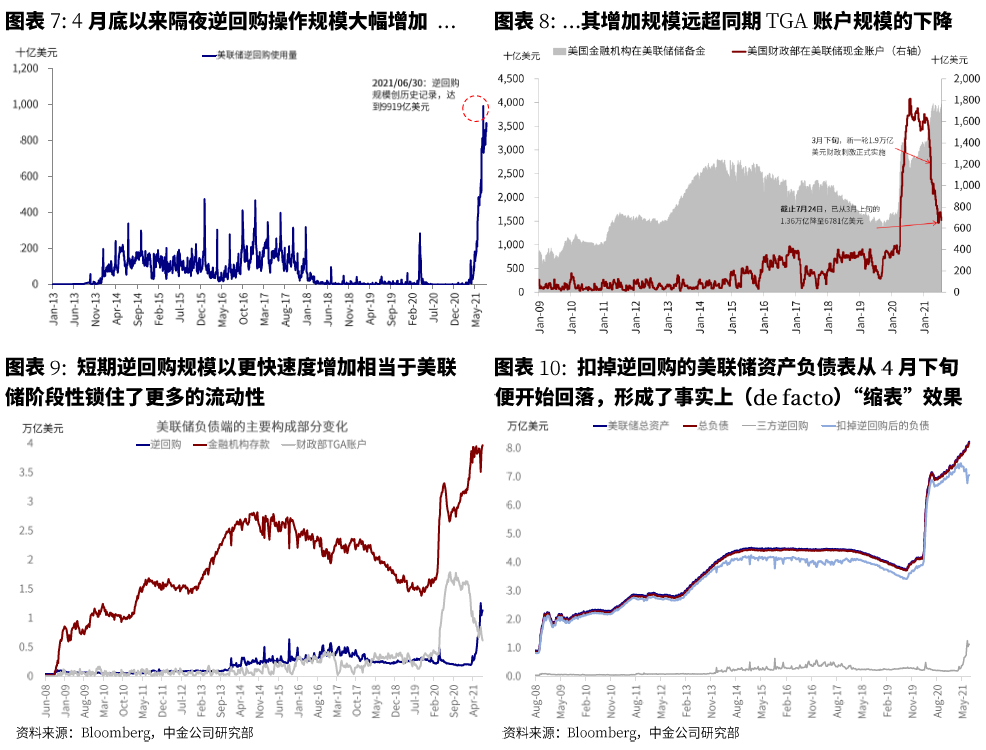

4)相比之下,近期美债利率持续下行可能乍一看从逻辑上并不契合,但实际上从这个角度也可以得到解释,主要和逆回购操作本身的特点有关。隔夜逆回购毕竟不是美联储永久性的抛售资产而更多是暂时性(隔夜)“锁住”部分流动性,而且由于抵押品只能是国债,因此逆回购规模的大幅增加反而相当于增加了对国债的需求。进一步对债券驱动因素分解后看,美债利率中的通胀预期从5月中旬开始的回落则可能受到同期大宗商品价格下行、美联储资产负债表事实性回落导致对于市场未来通胀预期下降共同影响。

三、流动性未来可能演变与对资产价格的潜在影响

不难看出,短期金融流动性的状况由资产端QE与负债端逆回购规模之间的动态变化所共同决定,4月中旬形成事实上(de facto)的“缩表”效果就与逆回购规模激增有关。但需要明确的是,逆回购毕竟是带期限的暂时性变化,更重要的长期影响依然还要看资产端的美联储政策决策。

短期逆回购规模居高不下,与流动性过度充裕下对收益的追逐、财政部TGA账户释放、商业银行SLR豁免到期后对资产负债表和资本充足率的管理要求等因素有关,因此不排除有可能仍会维持一段时间高位。而资产端购债速度回落目前看也将是必然的,减量只是时间早晚的问题(我们预计12月正式开始,持续一年左右结束所有资产购买),因此整体流动性环境的大方向大概率是回落的。

假如这样一个大环境成立的话,一些属性资产的可能影响值得关注。

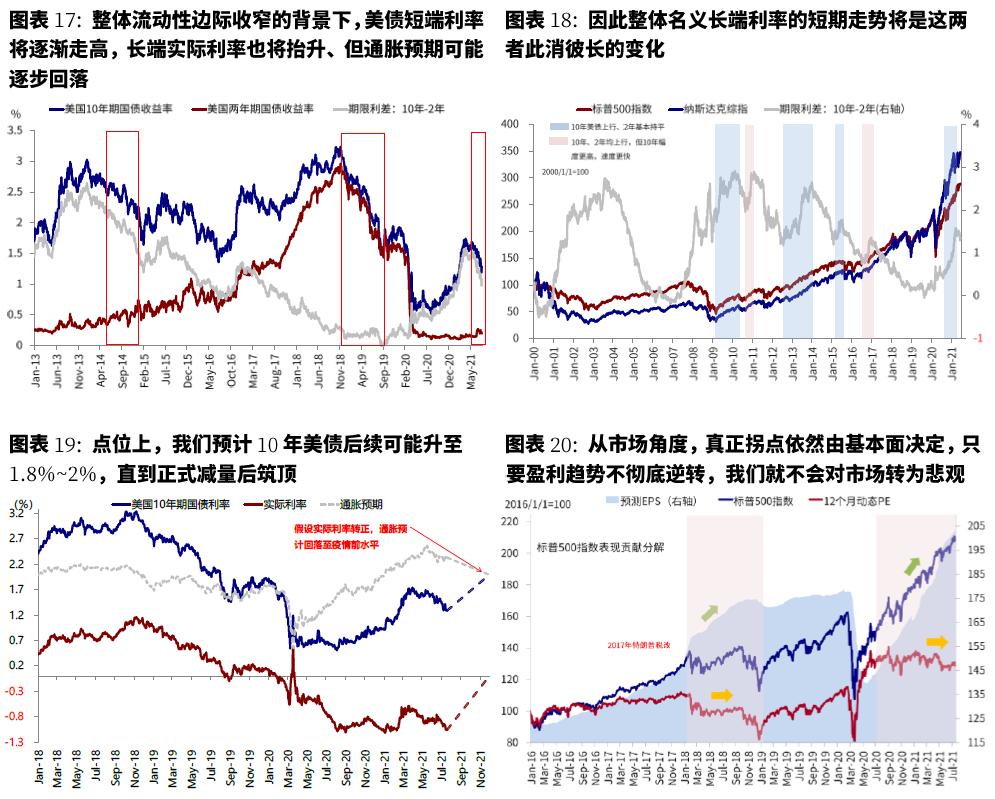

例如,那些自身无现金流更多依靠流动性支撑、或者价格涨幅中流动性驱动成分占比过多的部分资产(如部分大宗商品或数字货币,或估值过高但无足够业绩支撑的板块)可能相对承压;由于这一背景下增长预期和通胀预期回落,对增长和通胀预期敏感度的价值和周期板块也很难出现大幅超额收益。相比之下,那些估值相对合理同时有稳定增长的高质量成长板块就会显得更有吸引力,这也是近期市场交易的主要逻辑。

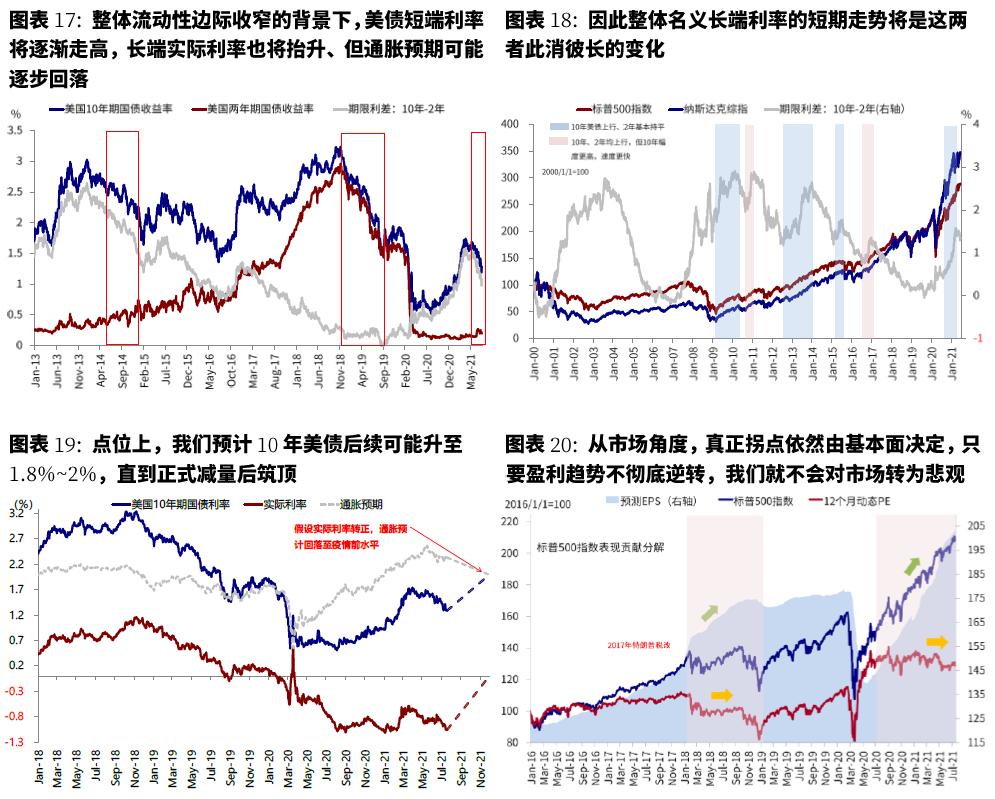

对美债利率的影响将体现在不同期限和结构上。在整体流动性边际收敛的背景下,美债短端利率将逐渐走高,实际利率也有抬升空间、但通胀预期或逐步回落,因此整体长端名义利率短期走势将是这两者此消彼长的共同结果。我们倾向于认为美联储9月附近正式暗示减量前后,可能更多体现为整体利率在实际利率推动下先走高,随后在减量正式开始后逐步筑顶回落。

相比美债利率,对整体美股市场的影响将会从利率到估值再到市场这三层递进关系种逐步体现,中间还有风险溢价和盈利的缓冲,因此流动性的变化会减缓市场涨幅和速度,但真正的拐点依然是由基本面趋势决定,目前看可能还有距离。

市场动态:变种疫情一度引发波动、利率降至2月以来新低,但随后修复;成长继续领先;美国制造业PMI再创新高

资产表现:股>大宗>债;利率降至2月以来新低,成长继续领先。本周周初,受担忧变异病毒在全球主要国家升级可能引发新一轮防控封锁,进而拖累增长前景的影响,全球市场进入避险模式,欧美股市普遍大跌,尤其是疫情反复较为明显的欧洲跌幅更大,10年美债反映尤为明显,一度回落至1.19%并基本回吐了2月初以来的所有涨幅。但周二美债收益率的反弹部分缓解了市场对新冠疫情重燃将阻碍经济复苏的担忧,叠加美股二季度已公布业绩公司85%均超出预期,美股市场修复并再创新高(《引发市场大跌的变种疫情有多严重?》)。

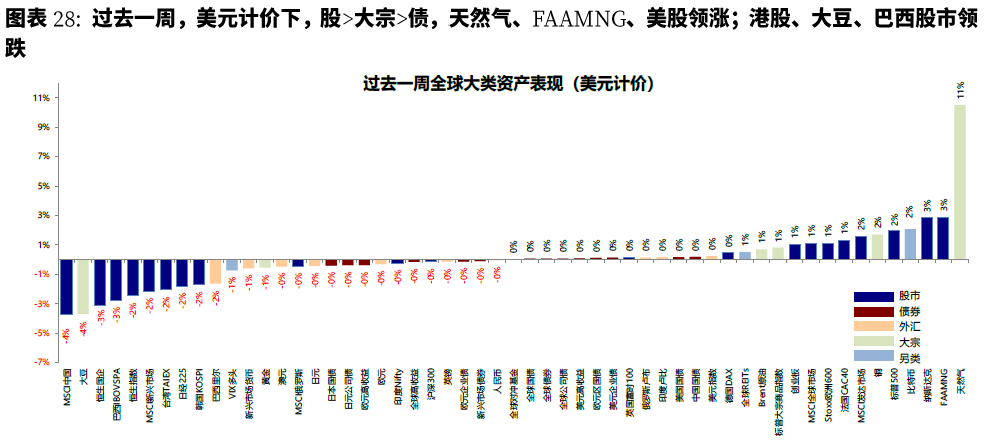

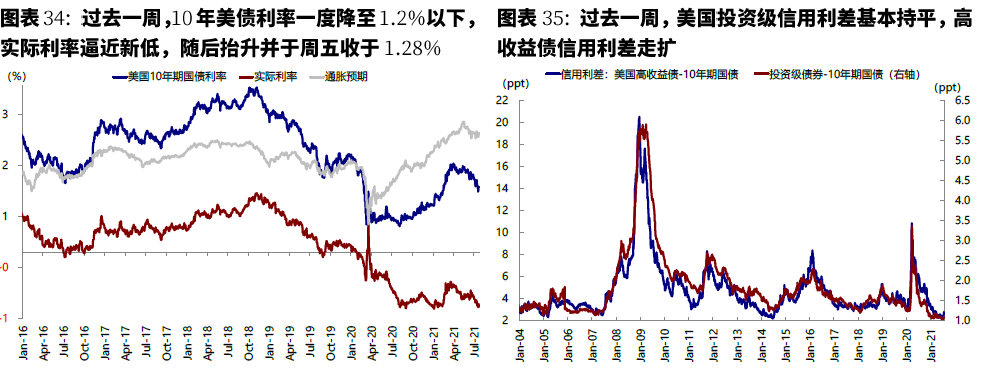

整体看,全球主要资产中,美元计价下,股>大宗>债,天然气、FAAMNG、美股领涨;港股、大豆、巴西股市领跌。分板块看,成长领跑价值,其中消费者服务、耐用消费品、半导体、软件与服务领涨;电信服务、公用事业领跌。10年美债利率周中一度回落至1.22%,随后抬升并于周五收于1.28%,其中实际利率回落,通胀预期抬升。

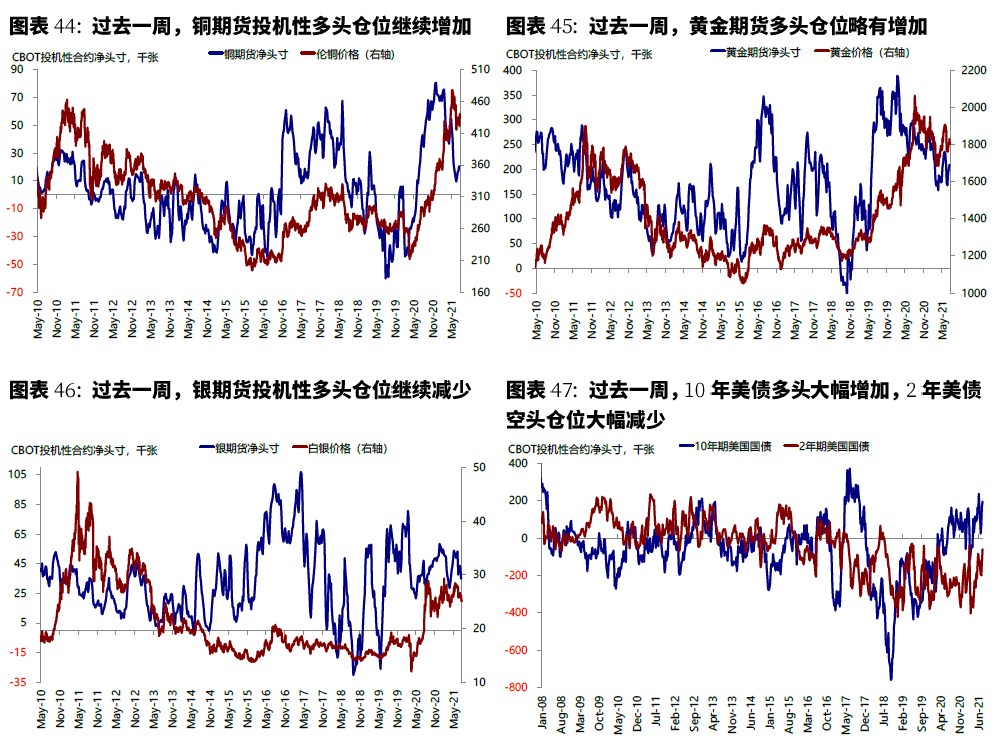

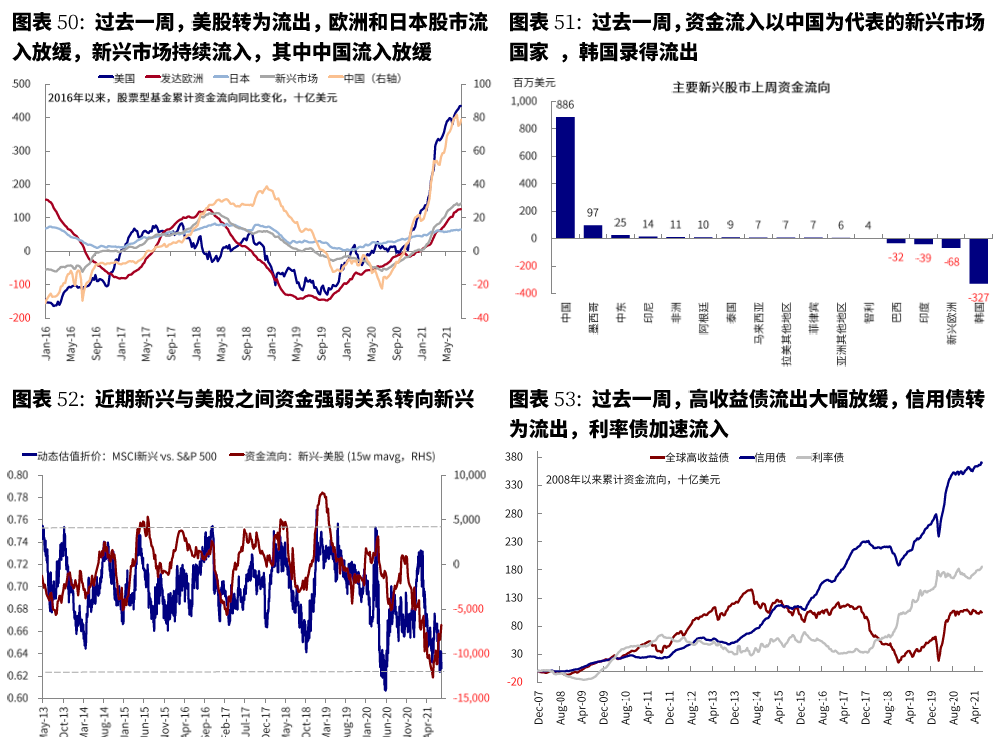

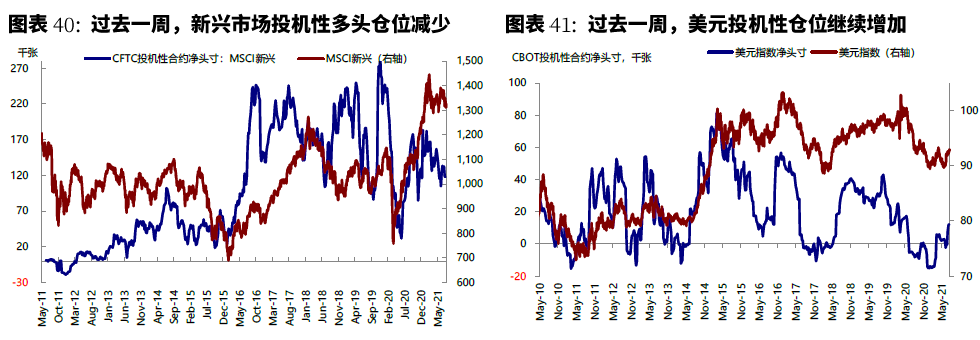

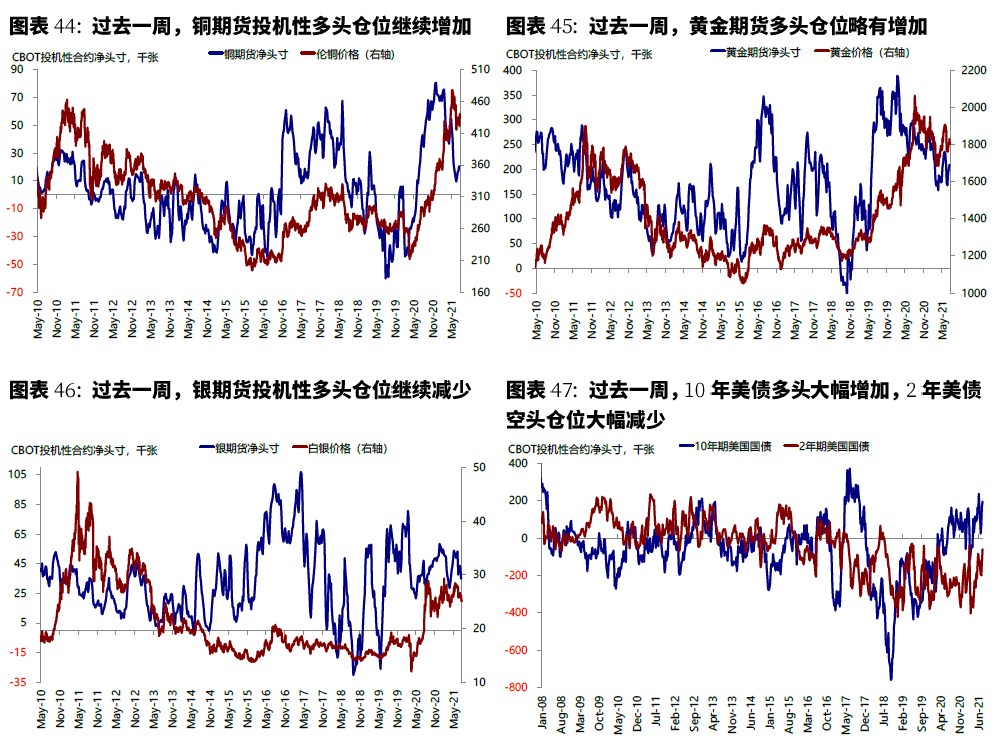

情绪仓位:Put/call比例继续抬升,美元美债多头增加。过去一周,美股看空/看多期权比例较上周继续抬升,目前高于历史均值-1倍标准差。仓位方面,美股多头仓位大幅减少,美元指数多头仓位继续增加;伴随美债利率的进一步回落,10年美债多头仓位大幅增加,2年美债空头仓位大幅减少。

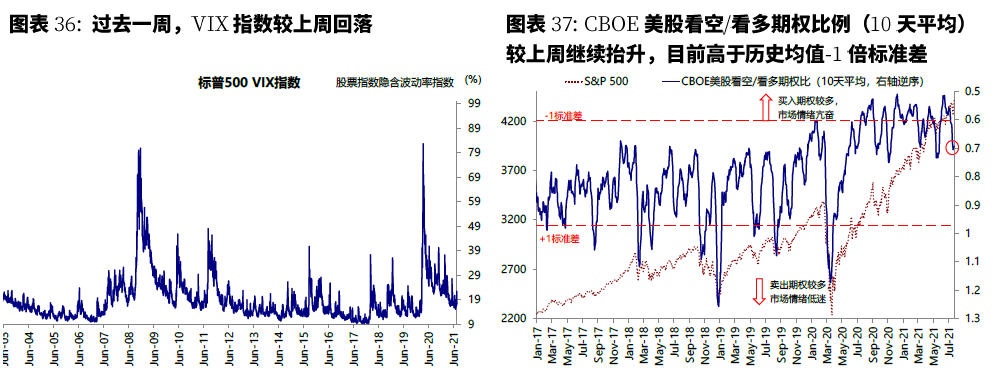

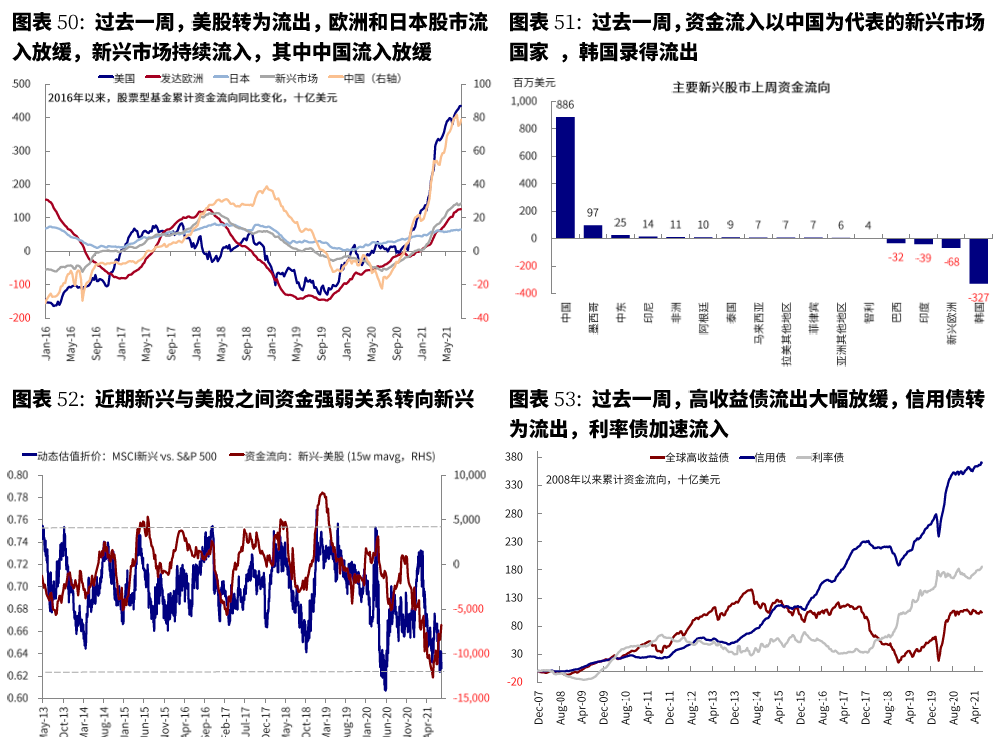

资金流向:股市流入大幅放缓、美股转为流出。过去一周,债市加速流入,股市流入大幅放缓,货币市场基金再度转为流入。分市场看,美股转为流出,欧洲和日本股市流入放缓,新兴市场持续流入,其中中国流入放缓。

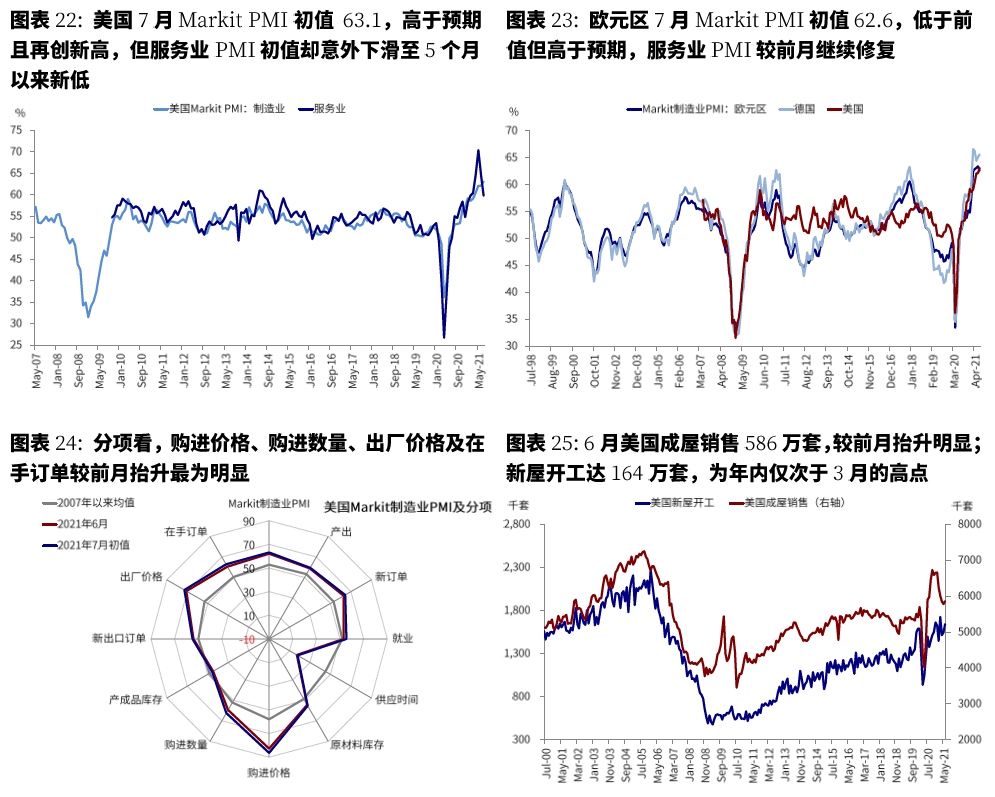

基本面与政策:7月美国Markit制造业PMI初值再创新高,但服务业意外回落。美国方面,7月Markit制造业PMI初值再创新高,但服务业意外回落。7月Markit制造业PMI初值录得63.1,高于前值(62.1)和预期(62.0),再创历史新高,但与此同时公布的服务业PMI初值却意外下滑至59.8,为5个月以来新低。分项来看,制造业订单积压量达到有记录以来第二高,购进价格也攀升2007年以来最高水平,一定程度上表明短期产能仍存在问题,产量受限,价格上涨。6月新屋开工超预期,升至3个月以来新高。6月新屋开工数达164万套,环比增长6.3%,创下近3个月以来新高,表明尽管存在供应链瓶颈和劳动力短缺,但住宅建设正在企稳。

欧洲方面,Delta变种病毒导致法国及英国疫情近期再度升级。受此影响,法国及英国7月Markit制造业及服务业PMI初值较前月均出现下滑且不及预期。但由于德国疫情控制相对较好,其制造业及服务业PMI较前月仍继续抬升且好于预期。

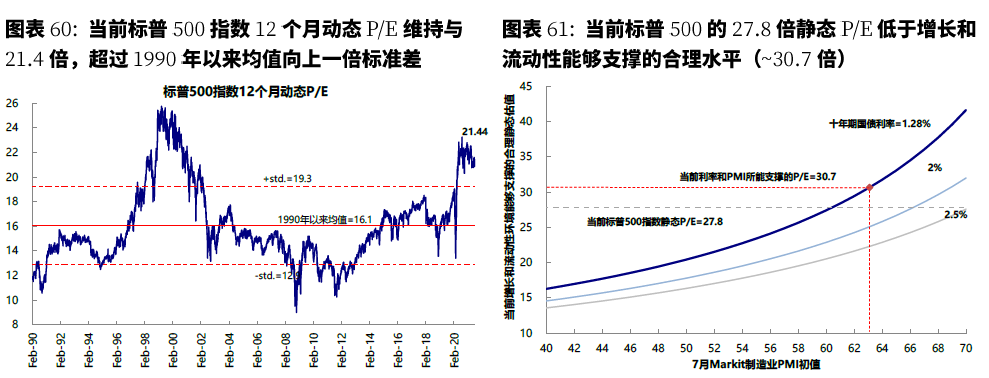

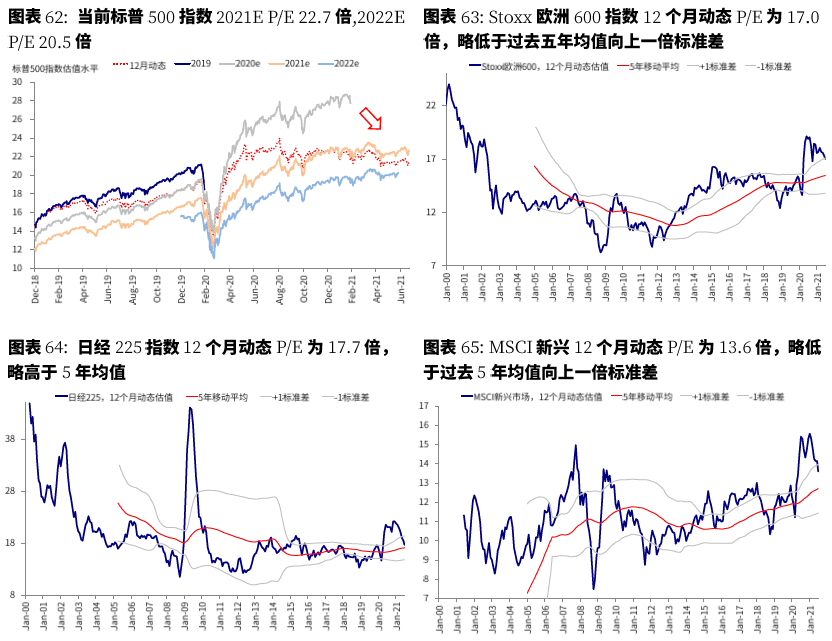

市场估值:美股估值低于增长和利率环境支撑水平。伴随10年美债利率上周的持续回落,当前标普500指数27.8倍静态P/E低于增长(7月Markit制造业PMI初值=63.1)和流动性(10年美债利率1.28%)能够支撑的合理水平(~30.7倍)。包括欧洲、日本、新兴在内的全球主要市场股市的估值水平均有回落,但处于历史相对高位。

美联储

期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。