受成本驱动以及供需基本面影响,1—2月聚酯板块走势分化。PTA供需矛盾不突出,跟随原油价格波动,维持区间振荡走势;乙二醇港口去库明显,价格重心上移。

成本端支撑较强

1月中上旬,广东石化及恒逸文莱装置重启,青岛丽东及大连福佳大化装置提负,国内PX开工率提升至86%上方。企业维持高负荷运行,1—2月PX产量同比大幅增加。相关数据显示,1月PX产量315.76万吨,同比增长32.08%;2月产量299.30万吨,同比增长32.30%。1月份原油价格重心上移叠加终端产销良好,PX价格坚挺,PXN有所回升,月度均价355.79美元/吨,环比上涨8.58%;2月,原油价格高位振荡,终端需求转向淡季,PX现货库存压力加大,PXN略有降低,月度均价349.99美元/吨。

近期国内装置运行稳定,产量将维持高位,但3月底之后浙石化及镇海炼化装置有检修计划,中金石化亦存检修可能,PX供应有缩减预期。而OPEC+自愿减产延长至6月底,国际油价重心有望上移,成本端支撑转强,后期PXN有修复可能。

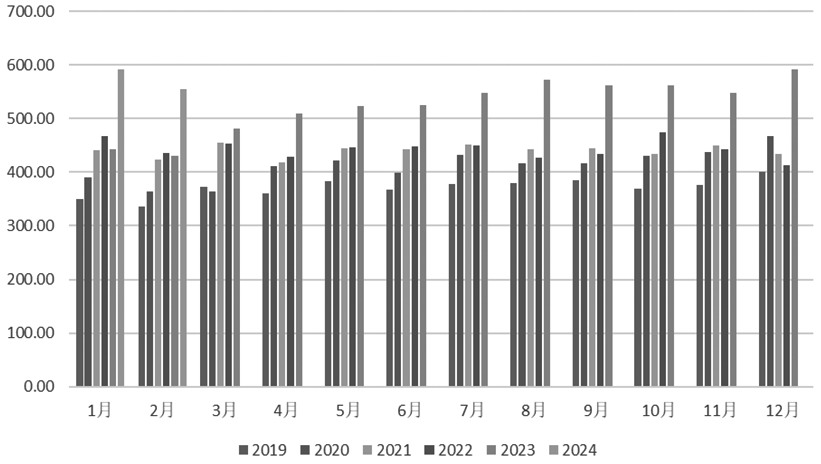

PTA产量大幅增加

1—2月国内PTA装置整体运行相对稳定,开工率高于去年同期,产量大幅增加。相关数据显示,1月国内PTA产量592.30万吨,同比增长34.00%;2月产量555.10万吨,同比增长29.09%。库存明显增加,1月PTA社会库存增加30.61万吨,2月或累库50万吨左右。

后期看,逸盛大化375万吨装置检修时间推迟至3月中下旬;恒力惠州250万吨装置及福海创450万吨装置有检修计划。若大装置检修落地,3月中下旬供应有收紧预期。但3月下旬仪征化纤3#300万吨及台化150万吨装置计划投产,将一定程度上抵消检修带来的利多支撑。

图为国内PTA月度产量(单位:万吨)

港口乙二醇小幅去库

1—2月各工艺亏损状况好转,国内乙二醇装置开工率明显回升,月度产量创历史新高。相关数据显示,截至3月1日当周,国内乙二醇开工率为67.73%,较2023年同期回升11.25个百分点。1月国内乙二醇产量155.83万吨,同比增长18.33%;2月产量161.15万吨,同比增长34.26%。不过进口到港货源减少,由于节前备货需求坚挺,1月港口去库28.5万吨。2月以来,进入需求淡季,港口去库节奏放缓,但整体库存仍处于中低位水平。

2月下旬,山西美锦及陕煤榆林一套煤制装置停车检修,3月安徽昊源、红四方、贵州黔西、镇海炼化、中科炼化及富德能源等多套装置有检修计划,供应或减量。海外装置恢复缓慢,进口增幅有限,预计3月乙二醇供应偏紧,港口延续小幅去库态势。

需求有望转强

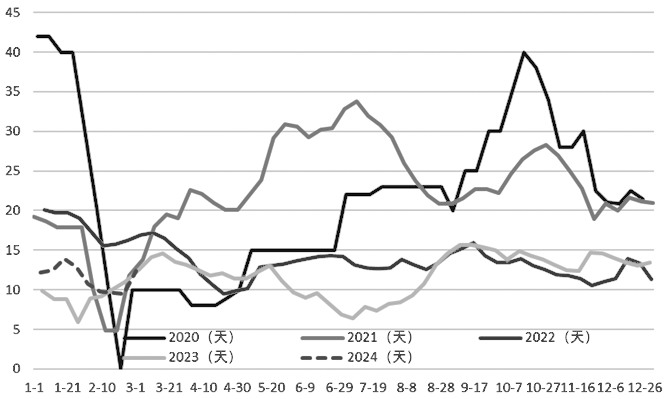

1—2月聚酯开工呈现季节性波动,春节期间降负有限,整体开工率高于2023年。相关数据显示,截至3月1日,聚酯开工率84.21%,较春节时低点回升5.63个百分点,较2023年同期回升1.56个百分点。节前下游备货充足,2月以来聚酯长丝及短纤明显累库。库存天数方面,截至3月1日,涤纶长丝POY 28.1天,较2023年同期增加7.6天;涤纶长丝FDY 23.9天,较2023年同期增加2.1天;涤纶长丝DTY 28.7天,较2023年同期增加1.2天;涤纶短纤13.21天,较2023年同期增加5.91天。

织造方面,节后企业开工回升。截至3月1日,江浙织机开工率为56.42%,较春节时低点回升51.74个百分点。但从订单情况看,目前工厂仍以加工节前订单为主,节后实际新下达订单不及预期。截至3月1日,纺织企业织造订单天数平均12.35天,低于2023年同期的12.56天及2022年同期的16.89天。

图为纺织企业订单天数

3—4月是织造需求小旺季,节前织造工厂的原料库存大多能维持至3月中上旬,若订单有效下达,需求端支撑有望转强。

综合看,OPEC+自愿减产延长至6月底,国际油价重心有望上移,成本端仍有支撑,装置检修计划增多,供给端有减量预期,叠加终端需求季节性转旺,3月中下旬聚酯板块或修复性反弹。但PTA新装置投产压力较大,走势相对偏弱。

(作者单位:新纪元期货)

供需预期

聚酯

修复性反弹

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。