摘要

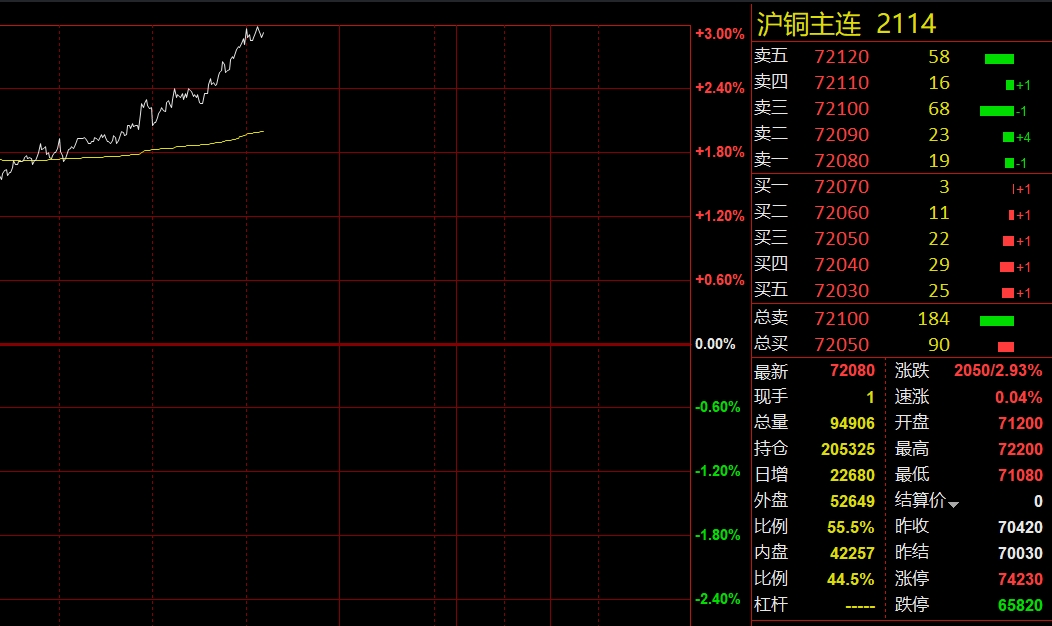

【黄金之后或是铜?一则消息点燃多头沪铜期货夜盘大涨2.9%!】13日晚间开盘,沪铜主力一举突破7万元关口跳空高开,并创下了近两年来的新高。截至夜盘零点10分,主力价格仍在上涨,报72050元/吨,涨幅达2.91%。据文华财经盘中快讯显示,有色协会召集中国大型炼厂会议,讨论当前原料紧张和加工费急速下跌问题,炼厂减产预期强。财联社查阅有色协会网站并未发现相关内容,该消息目前尚未被证实。

K图cum_0

13日晚间开盘,沪铜主力一举突破7万元关口跳空高开,并创下了近两年来的新高。截至夜盘零点10分,主力价格仍在上涨,报72050元/吨,涨幅达2.91%。

图片来源:文华财经财联社整理

据文华财经盘中快讯显示,有色协会召集中国大型炼厂会议,讨论当前原料紧张和加工费急速下跌问题,炼厂减产预期强。

财联社查阅有色协会网站并未发现相关内容,该消息目前尚未被证实。

同时,外盘LME伦敦铜也同样出现大幅上涨,截至14日凌晨10分,伦铜涨幅达到3.18%且仍在持续攀升。涨幅的原因或同样是预期供应减少。

由于铜和宏观经济息息相关,受下游需求减弱的影响,自2022年11月开始,铜期货价格就开始了长达两年之久的横盘震荡行情。在长期的盘整行情下,铜期货的持仓量与成交量持续下降,市场热度逐渐趋冷。据Wind数据,2023年沪铜期货共有沉淀资金222.33亿,同比大幅减少29.39%。

此次铜期货价格一举高开并创下2年的新高,引起众多交易者关注。有业内分析人士表示,在国内外经济复苏下,黄金与铜或是两个关键的上涨商品,而铜价在沉寂多年后或将迎来久违的多头行情。

中国大型铜冶炼厂或将减产?消息尚未被证实

据上海有色网SMM表示:据格隆汇消息,有媒体援引两名消息人士表示,中国大型铜冶炼厂在周三的一次会议上同意削减一些亏损工厂的产量,以应对原材料供应短缺。此次会议召开之际,现货市场上的铜精矿价格跌至10多年来的最低水平,损害了冶炼厂的利润。

虽然这一消息尚未得到证实,但其发酵已点燃了市场做多铜价的情绪,有色网表示,受此消息影响,伦沪铜价格纷纷飙升。

不过,虽未被证实,但此次的业内企业联合减产消息或有些许蛛丝马迹。

五矿证券此前分析,2023年三季度之后,铜冶炼厂现货铜精矿粗炼费一路下跌,截至2024年1月19日,铜精矿加工费已跌至34.5美元/干吨,周度环比减少9.1美元/干吨,达到近3年以来的低位。

而到2023年12月,中国铜原料联合谈判组(CSPT)敲定的2024一季度铜精矿TC长单指导价格为80美元/干吨,现货价格远低于长单指导价格。五矿证券表示,铜精矿加工费行至低位,目前绝大多数企业已经处于亏损状态。冶炼厂的利润大致分为阴极铜的利润与硫酸等副产品的利润。

此外,因铜价长期下跌,不少铜企业也出现亏损甚至破产。据媒体报道,曾有“世界铜王”美名的王文银,其所创办的正威集团曾是国内较大的铜生产商,而近几年因长期无生产订单,已出现严重亏损,并拖欠员工工资。

同时还有在去年申请破产重组迈科集团,曾是陕西最大民企,受铜价下跌影响也出现资金链断裂。而据媒体报道,原是国内首富的创始人何金碧或已失联多日。

高盛:美联储若降息,铜和金将是最大受益者

不过,从机构分析的观点来看,早在1个月前就认为铜与黄金会是未来的商品重点。

高盛分析师认为,若美联储启动降息周期,铜和金预计将成为大宗商品中最大的受益者。

高盛在2月20日的一份报告中表示,美联储若降息会明显利好金属,尤其是铜和黄金,预计铜价将上涨6%,金价将上涨3%。

这一前景是基于对2年期美债收益率将下调100个基点的预期,铜和黄金的价格上涨将超过石油等其他大宗商品。

中国有色金属协会此前也发文表示,1月末,央行宣布将于2月5日下调存款准备金率0.5个百分点,向市场提供流动性1万亿元,铜价明显受到驱动向上跳空后维持高位震荡运行。从整体来看,春节假期过后,预计铜价金融属性将有所减弱,供需面利多共振,将推动铜价走出一轮上涨行情。

目前,正值国内空调企业生产旺季,有色协会指出,从目前空调产业链整体情况来看,2月份,需求传导有望增强,而春节前空调企业备货,在其他终端需求都较为清淡的年末,空调行业消费继续平稳回升。同时,2月份,国内汽车行业产销双淡格局将会比较明显,但春节后季节性产销回升不可避免。

综上所述,在供需面支撑下,近期,铜价或将开启一轮上涨行情,有色协会总结到。

沪铜期

货夜盘大涨

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。