摘要

【锌价拉涨贸易商暂停接单矿端趋紧态势难改多头获长期支撑】上海钢联锌研究员杜啸宇告诉记者,近期锌产业链的大部分利润都被矿企占据,冶炼厂利润较低甚至出现亏损。下游方面,4月份以来镀锌板卷成本上行,利润明显下调;锌价上涨以来,锌合金和氧化锌的订单数量有所下降,再加上锌合金加工费的下滑,使这两类产品利润减少。

“涨得太猛,上午收盘后,今天下午已暂停接单”,5月29日在沪锌合约快速拉涨时,有贸易商因现货跟涨不及难以定价暂停接单,而这种情况并不常见。

在基本面矿端趋紧和宏观向好预期共振下,锌价近日来接连拉升。多位业内受访人士告诉财联社记者,目前高锌价从矿端向下传导不畅,中游有冶炼厂受制于暴跌的加工费出现亏损,下游加工端出现“大厂减产,小厂停产”的局面;在矿端趋紧难改的背景下,受访者对未来长期锌价持较乐观态度。

个股方面,5月29日,西藏珠峰(600338.SH)、罗平锌电(002114.SZ)、锌业股份(000751.SZ)涨幅超4%,株冶集团(600961.SH)盘中一度涨停。

矿端趋紧锌价拉涨

4月份以来,锌价持续拉涨,5月29日沪锌主连已站上2.5万元/吨关口,为近一年半高点。

“上周到现在,每吨涨了一千块,已经看不懂现在的价格”,对于近期拉涨的锌价,有贸易商向记者感叹道。

西藏珠峰工作人员对以投资者身份咨询的记者表示,公司锌精矿很畅销,按照长单点价方式外销,几乎没有库存。

“宏观预期转好和矿端供应偏紧是本轮锌价上涨的两条主线,其中预期拉动强于现实基本面”,东证衍生品研究院有色分析师魏林峻告诉记者,4月初,矿端扰动频发,叠加海外经济数据回暖,促成锌价首波上行;后续美元走弱,国内地产等政策利好频出,叠加进口窗口关闭,TC持续下行,继续助推锌价。但同时,锌的需求端一直表现不佳,下游实物开工偏弱,导致去库拐点迟迟未现。

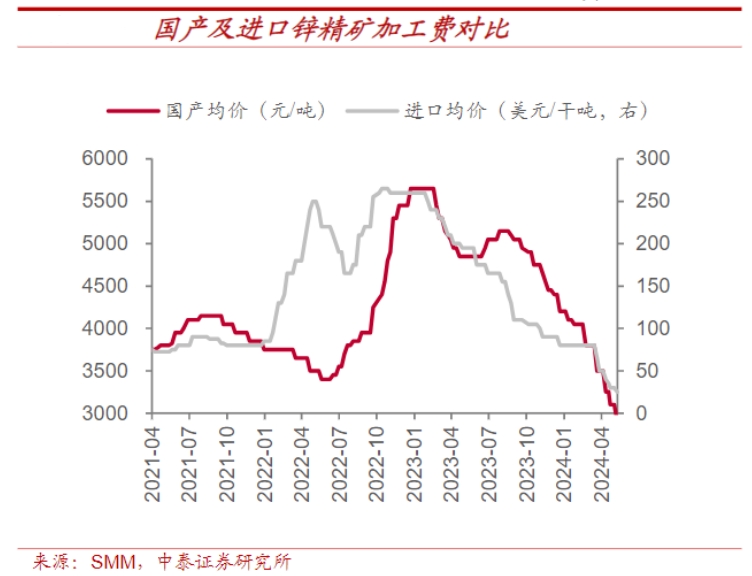

锌矿加工费大幅走低,显示出远端锌矿供应偏紧的预期。机构数据显示,自去年一季度以来,国产锌精矿加工费近乎腰斩,进口矿加工费跌幅近九成。

有业内人士告诉记者,近年来国内锌精矿供应有四成左右需要进口来满足,目前海外矿加工费锐减,进口的积极性严重受挫。

据Mysteel数据,4月Mysteel中国样本锌精矿企业产量26.68万吨,同比下降5.22%;4月中国进口锌精矿28.75万吨,同比下降10.22%;截至5月24日锌精矿港口库存降至8万吨,达到近几年来低点。

价格传导不畅矿端“切走最大蛋糕”

“不缺货,价格还一直涨,感觉很难受,整个产业链,只有矿端挣钱”,对于近日来连续拉涨的锌价,某贸易商总经理刘峰向记者感叹道。

此外,有数位业内人士告诉记者,目前的高锌价对下游需求压制明显,大部分是刚需拿货,出现了“小厂放假,大厂减产”的局面,“利润受成本挤压明显”。

财联社记者以投资者身份从驰宏锌锗(600497.SH)获悉,近期下游需求并没有像锌价大幅拉涨那样火热,公司矿端实际产量大致能满足其一半的冶炼需求,不足部分需要外购。

魏林峻告诉记者,由于锌下游需求一直较弱,现货端也多为刚需成交,矿端偏紧难以迅速传导至锌锭端,这也就导致产业链的利润集中在上游的矿端。

上海钢联锌研究员杜啸宇告诉记者,近期锌产业链的大部分利润都被矿企占据,冶炼厂利润较低甚至出现亏损。下游方面,4月份以来镀锌板卷成本上行,利润明显下调;锌价上涨以来,锌合金和氧化锌的订单数量有所下降,再加上锌合金加工费的下滑,使这两类产品利润减少。

随着精矿加工费的下行以及锌价走高,国内矿山利润由低位上修较明显,据SMM数据,近期锌精矿企业利润维持在7000元/吨左右,为近十年利润的中上游区间;而在冶炼端,截至5月28日,精炼锌企业生产利润(不含副产品)为-676元/吨。

库存方面,目前锌处于季节性去库不畅状态。据Choice数据,截至5月16日,国内社会库存为21.5万吨,处于近两年高点附近;伦敦LME锌总库存约25万吨,为近三年高点区间。

矿端趋紧难改长期锌价向好

在矿端趋紧难改和宏观预期向好背景下,受访的业内人士对未来长期锌价持较乐观态度。

“我倒是希望价格能回调下,这样下游就会多拿货,但现在价格涨得超出我们预期,卖货也变得保守了些,也害怕再涨。”刘峰怀着复杂的心情向记者表示。

随着锌价的接连拉升,产业链人士的心理底价也在被迫抬高。有贸易商告诉记者,下游普遍预计在锌价回调到23500元/吨左右时开始采购,但如果跌到24500元/吨时自己的公司就要开始接货。

驰宏锌锗工作人员表示,近些年来,新勘探出来的含锌矿山非常有限,且现有矿山因开采年限较长,基本上都有采用深井开采的趋势,随着开采成本的上升和矿石品位的下降,部分矿山在高成本下选择了闭矿减产。

上海钢联铅锌事业部分析师管东明告诉记者,预计短期内锌价偏强震荡,且上涨趋势或延续至三季度。当前产业链主要矛盾点在于国内缺矿,尽管加工费下降,但副产品金银等价格上涨,给予冶炼厂一定生产动力,因此目前大型冶炼厂并没有大幅减停产意愿,导致矿端和冶炼之间的供需矛盾仍将持续。

魏林峻表示,对锌价持偏多观点,但后续上涨驱动或由宏观预期缓慢转至基本面。供应端,海外矿供应偏紧预期落地,下半年矿端仍阶段性短缺;国内抢矿愈演愈烈,湖南地区部分炼厂已因原料短缺而停产。需求端,国内5-6月专项债计划发行量有所增加,发行有望提速,叠加以旧换新政策发力可期,且实物开工也已出现边际回暖,锭端可能会面临从宽松到趋紧的转变。

五矿证券近期有研报提到,从供给周期来看,认为当前锌处于扩产周期的末期,中长期看,排除不可抗因素,预计经过2024年下半年至2025年的产量释放期后,从2026年开始供应缺口或将扩大,打开锌价上涨空间。

(文中刘峰为化名)

锌价拉涨贸易商

暂停接单

矿端趋紧态势

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。