供需紧平衡

2024年下半年内地甲醇新增供应有限,非烯烃下游投产将带来需求增量,叠加“金九银十”旺季补库预期,甲醇供需格局有望从宽松转变为紧平衡状态,价格重心有望小幅上移,但MTO需求变化和进口压力可能压制甲醇价格的上行高度。

2024年上半年甲醇期货价格呈宽幅震荡走势,5月份甲醇主力合约期价达到2696元/吨,创上半年价格最高水平。下半年我国甲醇产能增速大幅放缓,且下游产能投放较多,预计甲醇期货价格重心将有一定程度的上移,但需注意进口压力和MTO需求变化情况。

供应方面,从全球看,2024年下半年海外投产的装置较多,共计525万吨/年,其中包括美国165万吨/年的Methanex Geismar3#;马来西亚180万吨/年的Pertonas3#;伊朗165万吨/年的Dena Petrochemical。叠加2024年我国新投产能180万吨/年,全球共计投产705万吨/年的产能,预计2024年全球产能将达到1.78亿吨,同比增长约4%。

2024年中国新增甲醇产能同比增长约2%,预计今年年底中国甲醇产能将达到10500万吨/年。新增产能以小型焦炉气和产能置换装置为主,国内甲醇供应增速明显放缓。内蒙古宝丰660万吨/年甲醇生产装置可能于2024年11月后投产,主要为一体化配套下游烯烃装置。

成本方面,2024年上半年,在保供稳价的背景下,国内煤炭供应相对充裕,且进口煤炭出现利润窗口,叠加5月份开始,国内降雨偏多,气温回升缓慢,下游电煤日耗恢复较慢,需求偏弱,煤炭库存高企,煤价重心不断下移。煤价下行给上游甲醇生产企业带来了较大的利润空间:内蒙古甲醇企业现金流利润维持在300~500元/吨,创近几年新高,河南甲醇生产装置也于2024年3月开始出现盈利。7月份,前期检修装置逐步开始复产,但预计夏季装置故障率将小幅提升,检修与复产并存,在甲醇生产企业现金流出现利润的情况下,预计开工率将维持中高位水平。当下甲醇市场估值在相对中高位水平,供需整体仍呈现紧平衡状态。预计2024年下半年在煤价重心不会大幅上移的情况下,煤制甲醇企业的现金流利润将维持良好状态,整体生产利润好于往年,企业开工积极性较高。

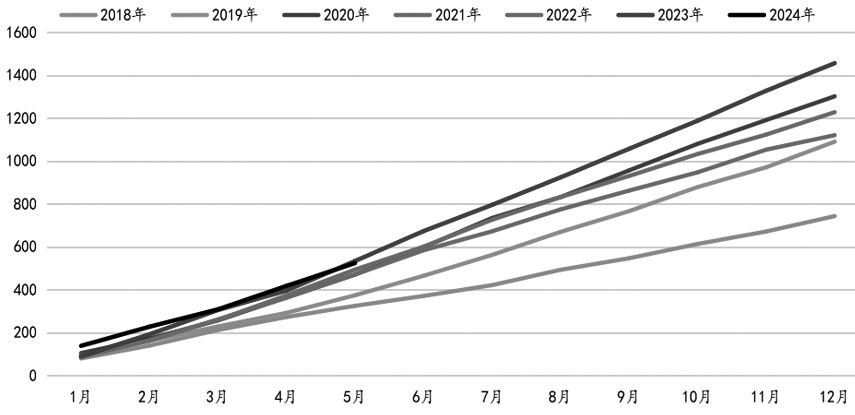

图为甲醇累计进口量(单位:万吨)

需求方面,2024年非烯烃下游投产较多,以纺织和可降解行业增长下的BDO需求、新能源产业发展带来的EVA和碳酸二甲酯需求,以及国内调油需求和出口需求为主。相关统计数据显示,如果下游投产顺利,2024年全年下游新增产能对甲醇的需求增量将达到693万吨,同比增长约7%。不过在高投产作用下,BDO、碳酸二甲酯、醋酸等高利润品种的水平已经较前几年大幅缩减,一定程度上对甲醇高价更加敏感,投产进度延缓或项目落地较难,有可能影响甲醇理论上的需求增量。2024年1至5月份,甲醇表观消费量为4041万吨,同比增长6%。目前甲醇下游综合开工率已跌至历史最低水平,前期甲醇价格也从高位回落,所以笔者认为,当前甲醇期价已经兑现了下游需求的疲软,如果后续MTO装置或传统下游开工率出现回升,甲醇内地或港口的供需格局有望出现好转,价格下行压力或减弱。

2024年上半年由于伊朗和非伊装置检修较多,甲醇进口压力并不大,基本维持月均100万~110万吨水平。预计2024年三四季度,我国从伊朗月均进口甲醇80万吨,非伊地区月均进口量40万~50万吨,总体月均进口量在120万~130万吨。2023年三四季度,国内甲醇月均进口量达到130万吨。未来能否达到140万吨/月的进口量,取决于伊朗能否突破80万吨或85万吨以上的单月发运量。目前伊朗甲醇生产装置基本重启完毕,投资者需关注后续印度需求是否出现明显的增长,影响发往中国的货源。2024年上半年非伊甲醇生产装置检修较多,关注后续非伊甲醇产量是否有明显的增量。预计我国2024年全年甲醇进口量在1450万吨左右。下半年伊朗165万吨/年甲醇装置可能于年底投产,2025年国内港口地区大概率再度面临进口货源的冲击。

整体看,在供应增量有限、需求有所释放的背景下,2024年甲醇供需格局将从宽松转变为紧平衡。下半年煤价影响减弱,内地新增供应有限,随着非烯烃下游投产带来需求增量,以及“金九银十”旺季补库行情的启动,甲醇价格重心存在上移的可能性,但MTO需求变化和进口压力的逐步回升,可能压制甲醇价格的上行高度。(作者单位:中信建投期货)

甲醇

价格重心

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。