近几年,我国为争夺铁矿石定价权进行了一系列努力,包括2011年9月推出中国铁矿石价格指数(CIOPI);2013年推出铁矿石期货,并在2018年5月实现国际化;2019年先后与南非、乌克兰、巴西、澳大利亚等国签订人民币结算的铁矿石贸易合同。本文重点介绍铁矿石价格运行的相关理论机制,以及铁矿石期货上市之后对定价模式的影响,并就铁矿石期货进一步助力钢铁产业发展和提升国际市场定价权提出建议。

A铁矿石价格运行机制

我国是全球最大的钢铁生产和消费国,2023年粗钢产量和表观消费量分别为10.19亿和9.31亿吨,均占全球的一半以上。不过,我国铁矿石资源以贫矿为主,目前平均品位为34.5%,低于全球47.2%的平均水平。因此,铁矿石市场高度依赖进口。2023年,我国铁矿石进口量为11.8亿吨,再创新高,进口依存度上升至84%。定价权较弱对国内资源安全形成严峻挑战。

全球铁矿石供应集中度较高,资源主要掌握在巴西淡水河谷,澳大利亚力拓、BHP和FMG四大供应商手中。2023年,淡水河谷铁矿石销量为3亿吨、力拓销量为3.53亿吨、BHP销量为2.79亿吨、FMG销量为1.89亿吨,占全球铁矿石贸易总量的69.26%。近5年的数据显示,四大矿山销量占全球铁矿石贸易总量的比重基本稳定在七成,市场具有明显的寡头垄断特征。

寡头垄断市场一般具有以下特点:

其一,市场上只有少数几家厂商为消费者提供服务(铁矿石主要供应商为四大矿山);

其二,厂商之间相互依存,即每个厂商在作出决策时,需要考虑其他厂商的反应,这使得一段时间内商品的供应量和价格处于动态平衡当中;

其三,商品既可以同质,又可以存在差异,厂商之间依然存在竞争(铁矿石属于同质化产品,但不同品牌、不同质量指标的铁矿石存在不小差异);

其四,存在一定的行业进入壁垒(矿业投资周期长、金额高,且国内铁矿石需求以主流品牌为主)。

同其他市场模式不同的是,寡头垄断市场存在独特的“弯折需求曲线”,即在某一价格水平下一家企业降价,其他企业也会随之降价,首先降价企业的需求曲线弹性变小,也就是说,降价行为可能不会促使该企业的市场份额明显提升;一家企业提价,其他企业则不会跟随提价,首先提价企业的需求曲线弹性变大,也就是说,提价行为可能会导致该企业的市场份额明显下降。

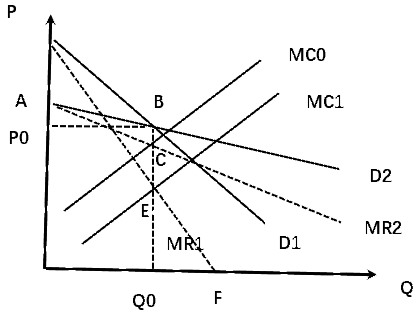

图为寡头垄断市场下需求曲线变化

如上图所示,寡头垄断市场厂商的需求曲线为ABD1。当价格高于P0时,需求曲线为D2,相应的边际收益曲线为AC。价格低于P0时,需求曲线为D1,相应的边际收益曲线为EF。利润最大化的产量位于边际收益等于边际成本处。不过,即使边际成本曲线有一定变化,从MC1抬升到MC0,利润最大化产量也为Q0。具体到铁矿石定价方面,可以推断出,如果成本结构没有发生重大变化(比如2012—2013年全球铁矿石产量大幅增加、2019年淡水河谷溃坝导致短期供应大幅减少),那么四大矿山就没有动力去调整其产量和价格。

基于理论分析,可以得出两个结论:第一,在供需相对均衡的情况下,铁矿石价格趋向于成本较高的供应商的边际成本。2019年淡水河谷溃坝之后,铁矿石供应增量有限,价格尽管在需求以及其他一些因素的影响下剧烈波动,但始终没有跌破80美元/吨(海外非主流矿成本下限)。第二,供应改变相对黏性的情况下,铁矿石价格的波动主要受需求因素主导,最典型的就是2021年10月国内地产周期见顶之后,铁矿石价格再未突破当年高点。

然而,该模型也存在一定不足,其并未解释为何均衡价格为P0以及价格为P0时厂商的需求曲线为何发生弯折。另外,按照伯特兰悖论的结论,寡头垄断厂商会不断降低其边际成本,最终导致长期经济利润为零。事实上,澳洲三大矿山的成本在2016年之后确实明显下降,但该悖论是基于寡头垄断厂商的生产能力并无限制以及厂商之间无正式或非正式的串谋行为,这一点与现实并不相符。

B铁矿石期货的影响

运行情况

铁矿石期货2013年上市至今10年有余,目前已是非常成熟的国际化品种。铁矿石期货上市以来运行平稳,成交量和持仓量不断扩大,2022年全年成交量达到2.21亿手,按每手100吨计算,合221亿吨,约是年度进口量的20倍。2023年全年成交量、持仓量虽有回落,但仍处于高位。铁矿石期货市场具有交投活跃度高、流动性强的特点。

实证分析

尽管近年来大商所铁矿石期货成交量和持仓量明显提升,但四大矿山在交易过程中仍主要参照普氏指数和新加坡掉期价格,故目前其依然为全球铁矿石的定价基准。不过,根据测算,铁矿石期货和普氏指数的相关性已经达到97%。同时,普氏指数报价一般在每天晚上8点到9点,从近几年的情况看,其走势基本与日盘铁矿石期货价格走势一致。也就是说,铁矿石期货一定程度上可以影响普氏指数走势。

我们用铁矿石港口库存和高炉产能利用率的比值作为衡量铁矿石供需相对强弱的指标,来分析其与普氏指数的关系。

在铁矿石期货上市之前以及上市之后的很长时间,铁矿石港口库存和高炉产能利用率的比值都是普氏指数的领先指标,说明供需格局决定了铁矿石现货价格走势。但从2021年四季度开始,该指标在某些时段滞后于普氏指数。可以发现,价格的上涨导致需求的增加和供应的减少在逻辑上不是很顺畅。结合铁矿石期货在一定程度上可以影响普氏指数考虑,上述现象可能是铁矿石定价权部分向期货转移所致。也就是说,期货价格走势提前反映了供需格局变化。

上文是从定性的角度分析,后续从定量的角度分析。以普氏62%铁矿石指数和铁矿石期货主力合约收盘价为样本,时间周期设定为2014年1月2日至2024年7月19日,共2706组数据。为消除异方差,增强数据可比性,对数据进行对数化处理。F1代表普氏62%铁矿石指数,F2代表铁矿石期货主力合约收盘价。经过统计分析发现,LNF1与LNF2均不具有正态分布特征,其中LNF1的标准差为0.359687,LNF2的标准差为0.3167,表明LNF2波动性更小。在进行协整分析之前,先检验样本时间序列是否为同阶单整序列。

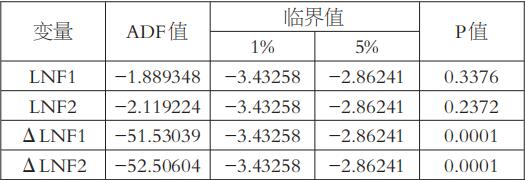

表为两组数据ADF检验结果

通过检验发现,LNF1和LNF2的ADF值均大于其临界值,表明两组时间序列均不平稳,但其一阶差分序列通过了ADF平稳性检验。之后进行协整检验的P值也小于5%,为0.479,表明两个变量之间存在协整关系。

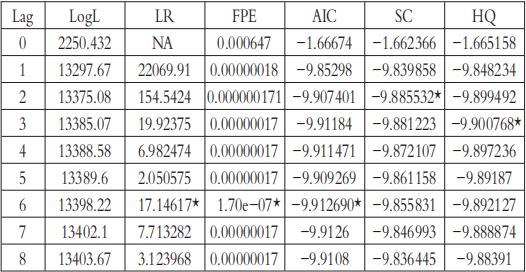

在确定两个变量存在协整关系后,通过AIC法则确定最优滞后阶数,并对两个变量进行Granger因果检验。下表为最佳滞后阶数确定的输出结果,可以看出,通过AIC法则计算的最优滞后阶数为6阶。再进行Granger因果检验得到,LNF1不是LNF2的Granger原因的P值为0.0000007,LNF2不是LNF1的Granger原因的P值为0.000001,两组检验的P值均小于5%。所以,可以在5%的显著水平下拒绝原假设,即普氏铁矿石指数与铁矿石期货主力合约收盘价互为Granger原因,铁矿石期货价格的变动有助于解释普氏指数的变动。

表为最优滞后阶数确定

C相关建议

本文从理论角度分析了铁矿石价格形成机理,并通过定性和定量分析得出,铁矿石期货上市之后,对定价的影响力有一定提升。不过,目前我国在全球市场的影响力依然偏弱,主要原因有二:

其一,供给侧结构性改革实施后,钢铁行业高炉呈现大型化趋势,相应地,中高品位铁矿石需求增加,而这部分铁矿石资源掌握在四大矿山手中。

其二,当前铁矿石交易依然主要参照普氏指数和新加坡掉期。浅层次原因是投资者结构差异,2023年大商所铁矿石期货合约成交量为198亿吨,约为新交所的10倍,而持仓量为9270万吨,低于新交所的1.05亿吨。这说明,尽管大商所铁矿石期货国际化之后,机构参与度明显增加,但相比新交所,机构参与度有待进一步提高。深层次原因是普氏以及四大矿山背后均有国际金融资本的身影。

针对上述问题,我们提出以下建议:

第一,进一步完善铁矿石市场体系,提升价格影响力。

未来可以进一步发挥铁矿石期货等衍生工具在价格谈判以及基石计划推进过程中的作用,如在价格谈判过程中进一步推广大商所铁矿石期货+基差模式,借鉴油脂、有色金属等行业的经验,逐步促进行业基差定价机制的形成。2019年淡水河谷与中国钢厂签订基差贸易合同,就是优化铁矿石定价机制、提高中国价格影响力的一次重要尝试。

第二,培养企业差异化参与期货市场的能力。

目前产业参与期货市场的能力还是有很大差异的。一些钢厂和大型贸易企业经过多年探索已经形成比较成熟的风险管理模式,能够有效规避价格波动风险。对于这部分企业,应重点培育其产业链横向和纵向的辐射能力,充分利用基差点价、含权贸易、场外期权等方式,创新定价机制,带动上下游企业增强风险管理能力。

一些中小型钢铁企业和贸易商,因受到规模、资金等因素限制,构建专门的期货部门比较难落地,故除了加强期货基础知识和应用能力培养之外,可以充分发挥期货公司风险子公司的优势以及借鉴大型企业操作的经验,逐步形成适合自己的风险管理模式。(作者单位:东海期货)

铁矿石期货

钢铁产业定价权

提升

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。