1月12日,格力地产(600185,股吧)子公司珠海太联房产有限公司以底价8.8亿元竞得港珠澳大桥口岸一宗约1.5万平方米商务用地,楼面价约9002元/平方米。

根据地块竞拍要求,竞得人在项目用地范围内须将计容建面不少于5000平方米普通办公,作为自用免税业务和跨境物流、跨境电商等跨境业务的办公场所,发展港珠澳大桥珠海口岸免税产业。

免税是格力地产的新业务,今年上半年格力地产股价暴涨三倍,因其公布了与珠海免税合并计划踏上了顺风车。然而,就在半个月前,格力地产发布公告称董事长鲁君四涉嫌内幕交易遭证监会立案调查,且因为此事,格力地产与珠海免税的重组存在暂停或终止的可能。

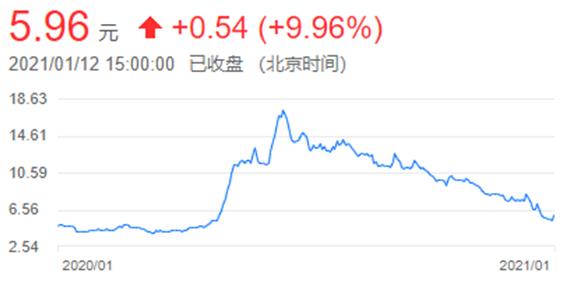

时下,格力地产市值只有135.21亿元,与2020年年中相比近乎腰斩。格力地产的股价大幅回落,从最高的17.3元下滑到当下的5.96元。股价大幅下跌的同时,在海南免税的布局也宣告失败,格力地产当下正内外交困。

免税“牌照”危机,海南免税店“折戟”

实际上,免税牌照在今年异常火热,由于出境的限制导致了国内免税店的火爆,尤其海南成为了免税市场风口,格力地产虽然尚未与珠海免税合并,但已经开始布局。

9月初,格力地产在海南三亚重金拿下一宗商业用地。该地块起拍价11.177亿元,格力地产以16.51亿元的价格溢价率47.7%,相当于格力地产过去三年净利润总和。重金拿地足以见发展海南免税的决心,但海南自由贸易港官方于12月31日公布了新增6家离岛免税店,格力地产并未中标。

亡羊补牢,今年年初在珠港澳口岸获取了的土地也可看做替代品,有投行人士表示从免税上看,当下免税热点地区只有海南,珠港澳口岸缺乏优势,从未来看,封锁也不会是常态,未来出入境恢复正常后从香港到海外购买渠道恢复,口岸免税店不论是价格还是产品都缺乏竞争力。

2020年12月30日,格力地产董事长鲁君四收到中国证监会《调查通知书》(编号:沪证专调查字2020066号),因其涉嫌证券市场内幕交易违法行为,证监会决定对其立案调查。

当日的另一份公告也表示,根据《上市公司重大资产重组管理办法》第四十三条:“上市公司发行股份购买资产,应当符合下列规定:……(三)上市公司及其现任董事、高级管理人员不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形……”,本次重组可能存在被暂停或终止的风险。

直接的说,格力地产免税牌照来自于珠海免税,若无法重组则前期所有投入会蒙受巨大损失,而风险来源则是董事长在公司股票上的内幕交易。

股价过山车

2020年7月,格力地产公告称,公司首期和第二期员工持股计划的股票已经出售完毕。令人匪夷所思的是,4月格力地产的公告称,“基于对公司未来持续稳定发展的信心及公司股票价值的判断”等原因,将两期员工持股计划延期至2020年年底。

巧合的是,7月是格力地产股价的最高峰,而宣布延期至2020年底,刚过年中便在高点悉数出售。

回头看,格力地产首期员工持股计划是在2016年9月以1500万元买入公司238万股,即6.3元/股;第二期员工持股计划是在2016年年底以2999万元买入公司513万股,即5.85元/股。

2020年初格力地产的股价在4.5元内徘徊,持股员工们顺利扭转浮亏,收获颇丰,同时几家投资机构也顺利解套,虽然有些延期,但是收益也超过了预期,数家机构也做了一次过山车。

被套最深的广州金控得以解套,彼时广州金控通过定增持有格力地产5162万股,是格力地产的第六大股东,2分红后持股成本约为6.46元/股。由于一直处于浮亏中,自2018年8月份解禁以便被套牢,等待回购。

2020年三季报时披露,广州金控持股下降至2340万股,已经出售过半,根据《证券市场周刊》计算。按照交易均价计算,广州金控的减持金额约为3.51亿元,已经超过了其扣除分红后3.3亿元的持股成本。因此在收回成本后,广州金控剩余的2340万股已经变成了净利润。

回头看,机构解套,员工赚钱,甚至还出现了“内幕交易”,但苦了的是投资者,格力地产股价已经跌至6.56元,若是高位接盘当下已经被腰斩。

爆仓风险已化解经营风险仍存

简单看2020年开年格力地产有一波主升浪,毕竟传出了重组消息且股价大幅波动。

而在股价上涨之前格力地产已经存在了资金问题,18年的回购19年尚未执行被法院判令赔偿5.2亿元。

2020年4月3日,格力地产控股股东珠海投资所持有的格力地产41.11%的股权被全部冻结,申请人是格力地产第三大股东广州市玄元投资管理有限公司,冻结时间为三年。

在更早前的2019年11月,华润深国投信托有限公司、广州金融控股集团有限公司和杭州滨创股权投资有限公司也因合同纠纷已经申请冻结格力地产部分股份。

这一切都源于2016年8月,格力地产以6.78元/股,向6家机构发行4.42亿股,募集资金30亿元,用于香洲港区综合整治工程、珠海洪湾中心渔港工程、珠海格力海岸游艇会工程、偿还银行贷款等项目。增发股票占到了公司总股本的21.48%,融资合计近30亿元。

图片来源:公司公告

看似增发股票,但后续证明了这是有固定收益的“抽屉协议”。

中国裁判文书网2019年11月12日发布了广州金控控股集团(下简称“广州金控”)与珠海投资合同纠纷的《广州金融控股集团有限公司与珠海投资控股有限公司股权转让纠纷一审民事裁定书》(2019)粤民初52号。

裁定书显示,2016年7月21日,广州金控与珠海投资签署《附条件远期购买协议书》,协议书第3条约定在协议生效后5个交易日内,珠海投资或其指定主体应对广州金控认购的股票进行收购。2018年8月3日,该协议生效。广州金控多次要求珠海投资购买股票,但珠海投资并没有履行。

法院判令珠海投资以3.79亿元的价格购买广州金控持有的格力地产5162.24万股股票以及相应的损失、费用总计5.19亿元。

3.79亿的股票收购价是广州金控2016年的6.78元/股定增价,加上6.5%的年化收益率之后,减去格力地产2018年0.3元/股和2017年0.02元/股的分红后,再乘5162.24万股股数而来。

直接来说,即珠海投资对广州金控参与格力地产定增的资金当年承诺了6.5%的年化收益率。

“抽屉协议”无法得到履行,以广州金控为首的几家机构轮番冻结了格力地产控大股东的所有股份。

彼时双方的矛盾十分尖锐,但随着2020年格力地产获得免税业务加持股价飞涨后,6家机构得以顺利退出,但爆仓风险已经被转化为了经营风险,若重组失败,格力地产将失去免税牌照,针对免税业务做出的努力都将化作泡影,前有三年净利润的重金押宝的海南,近有珠港澳口岸,格力地产的免税生意并不好做。

格力地产

海南免税

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。