时隔一年,2022版人身保险产品“负面清单”来了!

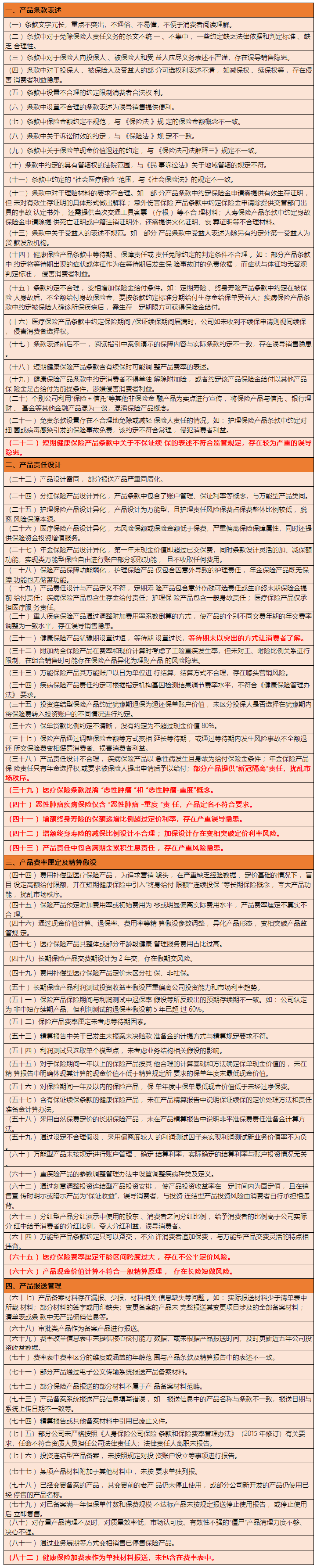

2月15日,记者从有关渠道获悉,银保监会近日下发2022版人身保险产品“负面清单”,覆盖产品条款表述、产品责任设计、产品费率厘定及精算假设、产品报送管理四项内容共82条。在2021版“负面清单”的基础上增加了9条。

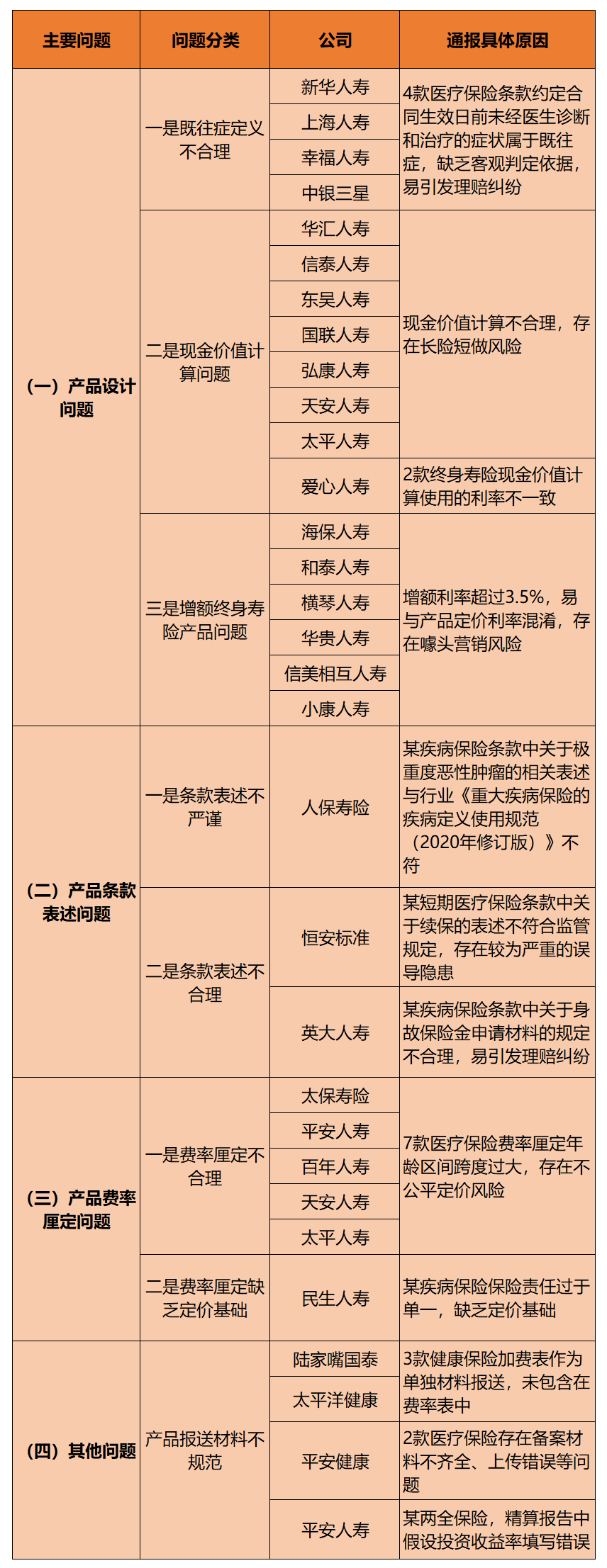

此前,银保监会于1月29日对近期人身保险产品监管中发现的典型问题进行通报,共涉及28家人身险公司8项主要问题,且涉及增额终身寿等问题均已纳入最新版“负面清单”。

“负面清单”扩容至82条

记者注意到,2022版人身保险产品“负面清单”中,相较2021年新增了9条内容,还有2处做了部分调整。

新增内容和微调内容涉及隔离险、增额终身寿和短期健康险等热门险种,具体如下:

(二十二)短期健康保险产品条款中关于不保证续保的表述不符合监管规定,存在较为严重的误导隐患。

(三十一)等待期未以突出的方式让消费者了解。

(三十八)部分产品提供“新冠隔离”责任,扰乱市场秩序。

(三十九)医疗保险条款混淆“恶性肿瘤 ”和 “恶性肿瘤-重度”概念。

(四十)恶性肿瘤疾病保险仅含“恶性肿瘤 -重度 ”责任,产品定名不符合要求。

(四十一)增额终身寿险的保额递增比例超过定价利率,存在严重误导隐患。

(四十二)增额终身寿险的减保比例设计不合理;加保设计存在变相突破定价利率风险。

(四十三)产品责任中包含满期金累积生息责任,存在严重风险隐患。

(六十五)医疗保险费率厘定年龄区间跨度过大,存在不公平定价风险。

(六十六)产品现金价值计算不符合一般精算原理,存在长险短做风险。

(八十二)健康保险加费表作为单独材料报送,未包含在费率表中。、

附2022版人身保险产品“负面清单”全文:

罗葛妹制表

年初28家险企被通报

值得关注的是,今年1月29日,银保监会已对近期人身保险产品监管中发现的典型问题进行通报,共涉及28家人身险公司8项主要问题。

罗葛妹制表

比如有2款终身寿险,现金价值计算使用的利率不一致;还有11款增额终身寿险增额利率超过3.5%,易与产品定价利率混淆,存在噱头营销风险;有7款医疗保险,费率厘定年龄区间跨度过大,存在不公平定价风险等,都已纳入此次“负面清单”。

事实上,早在2018年5月,人身险部曾对人身保险产品开展专项核查清理工作,对违规开发产品、产品设计异化、损害消费者利益、开发“奇葩”产品等4种行为进行了严查。同时发布《人身保险产品开发设计负面清单》,共包含52条禁令,涉及产品条款设计、产品责任设计、产品费率厘定、产品精算假设、产品申报使用管理五个环节。

2019年,银保监会建立了人身保险产品通报制度。《国际金融报》记者梳理发现,2019年、2020年两年内,银保监会先后6次通报了人身险产品问题,2019年、2020年各3次通报。其中,2020年近60家人身险公司“中枪”,20余家公司被多次通报。

2021年1月20日,银保监会下发2021版人身保险产品“负面清单”,覆盖产品条款、产品责任设计、产品费率厘定及精算假设、产品报送管理四项内容共73条。在2018版“负面清单”的基础上增加了21条。

银保监会要求各公司认真对照新版“负面清单”,对在售保险产品进行梳理自查,对存在的问题及时进行整改。而对于通报次数多、问题屡查屡犯的公司,银保监会将采取包括监管约谈、监管问责并公开披露处理结果等一系列监管措施。

2021年7月30日,银保监会又点名15家寿险公司,涉及混淆重疾定义、长险短做、免责定义不规范等13项问题。半年后的2022年1月29日,再次通报人身险产品问题,28家公司被点名。2022年2月,银保监会再次下发人身保险产品“负面清单”,增加至82条。

人身险产品

“负面清单”

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。