《投资者网》曹璐

编辑 汤巾

寿险行业旧日“高光”已去,如今正在经历转型阵痛。

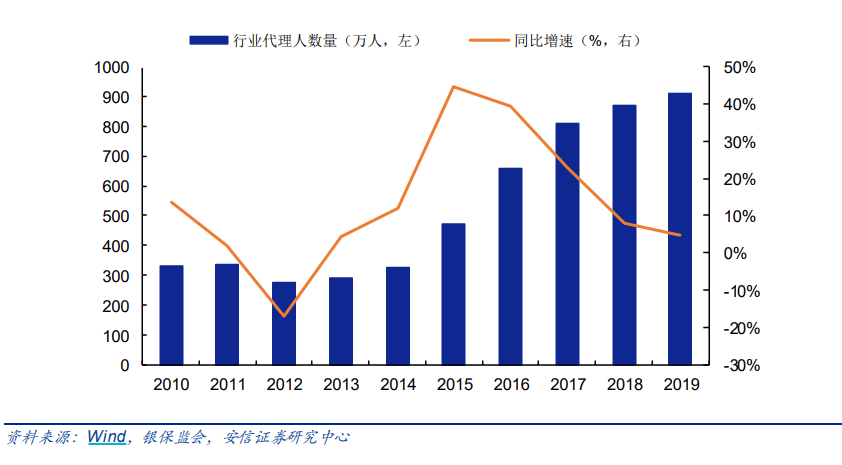

自2015年取消代理人资格考试后,代理制销售人员数量暴增,一度从325万人飙升至2019年的高点912万人。但好景不长,随着行业的变化,以往“大进大出”的粗放模式已经难以为继,代理人规模也逐步缩减,甚至在2021年底跌破600万关卡。

随着代理人增员乏力,新增保费也下跌。据中国银保监会数据,截至2021年底,保险行业的总保费收入为4.49万亿元,较去年同期下滑0.79%。同时,“人力下滑”、“行业转型”等也成为保险行业的热词。

那么,摒弃过去的“人海战术”后,面对数百万人的“退出”,各大险企的用人之道有何变化?又会从哪些方面展开应对?

两年“劝退”300余万人

近年来,保险公司的队伍规模有较大调整,代理人数急剧减少。业内普遍认为,这与当前各保险公司打造高质量团队的战略方向一致,高质量代理人正成为保险公司的重要生力军,有利于行业专业度、整体声誉、合规经营的长期发展。

资料来源:中国银保监会网站

银保监会近三年发布的《保险销售从业人员职业登记情况》数据显示,全国保险公司在保险中介监管信息系统执业登记的销售人员数量从2019年底的973万人降至2021年底的642万人;其中代理制销售人员从912万人缩减至591万人,而这一数字在2020年底还有843万人。

这意味着,在过去两年中,有321万职业登记的代理制销售人员退出保险市场,单就2021年全年,就“劝退”了超过250万“正规军”。而据媒体报道,2014年至2017年,保险代理人的年均复合增速曾高达35%。

保险代理人规模变化

对此,一位保险业内人士表示,2019 年之前,保单销售增长主要靠代理人数量增长推动;2020年新冠疫情爆发之后,代理人线下展业受阻,传统营销体制遭遇瓶颈,通过人海战术增加保单销售的粗放式经营已经难以为继。

回溯彼时市场高速发展背后的原因,安信证券分析师张经纬认为,经由代理人规模的大幅扩张,单个代理人所能触达的社交资源均有望转化为险企客源,造就代理人及险企双赢局面。此外,新增代理人所带来的新单利润增量明显高于佣金成本,险企有着较高的投入产出比,抢占市场份额的效果十分明显。

而对于如今代理人规模下降的现状,开源证券研究所认为主要有四个方面原因:一是新型职业兴起,社会平均工资提升;二是保险公司主动清退低质量人力,提高增员门槛;三是疫情影响潜在候选人尝试保险代理人职业意愿;四是2021年保险行业负面舆情频发。

代理人高质量转型

事实上,随着代理人的传统发展模式遭遇瓶颈,“人海战术”的高光时刻也化为历史,这背后反映的是保险公司在转型中不得不面临的行业阵痛。市场分析认为,推动代理人从数量比拼到质量重构是保险业顺应时代的选择。

那么,如何能使公司的人才梯队“一浪更比一浪高”?各家保险公司,尤其是上市险企有着不同的思考和做法。

平安人寿常务副总经理胡景平表示,“目前行业在代理人队伍‘清虚’和‘增优’两方面基本达成了共识,均在发力优化代理人结构,并通过招募、培养、经营管理、数字化等方式赋能代理人高质量转型发展。”

从行业目前情况也可以看到,主动清虚是各险企积极推进代理人渠道转型升级的操作方向之一。以上市险企为例,数据显示,中国平安(51.020, 0.26, 0.51%)在2021年三季度的个人寿险销售代理人为71万人,较2020年底下降了31%;而中国人寿(29.100, 0.17, 0.59%)、中国太保(26.570, 0.13, 0.49%)、新华保险(38.460, 0.20, 0.52%)、中国人保(4.690, 0.03, 0.64%)在2021年上半年的个险渠道代理人数量分别为115万、64万、44万、26万,较2020年底分别下降了17%、14%、27%、40%。

另一方面,头部保险机构也纷纷提出了建设高质量代理人队伍,并展开了声势浩大的队伍革新。比如,平安人寿推出“优+”及“优++”高质量代理人分层级招募计划,以学历、前期工作收入、在当地工作时间等指标作为筛选标准,提升人员招募门槛,优化人员结构。

与此同时,中国太保推出了“长航合伙人”高质量代理人招募计划,并明确优质代理人画像以锚定增员方向;此外,还有中国人寿提出的“国寿鼎新”计划、中国人保的“磐石计划”等不同布局。

上述保险行业人士表示,高质量代理人队伍建设的核心在于选对人、用对人、与之构建紧密的联系及持续赋能。“保险销售,尤其是高价值类产品的销售是建立在客户对于保险营销员信任的基础上的,有效触达潜在客户、发掘客户潜在需求、与客户建立信任是促成保单的三大关键。”

浙商证券(11.640, 0.01, 0.09%)则分析称,寿险第一阶段的竞争优势来源于高质量的代理人队伍,越早开始转型、转型力度越大、改革决心 越坚定、最高领导层越支持,则这样的险企将最先走出低谷,实现触底反弹,开启新的稳健成长曲线。

依托科技赋能

当前,保险行业正经历着高速发展和快速变化时期,宏观环境、消费者需求、人口红利,科技应用的飞跃,都对其发展提出了更高要求。而各大保险机构也在顺应科技浪潮发展大势,在推动数字化赋能上达成共识。

尤其在后疫情时代,保险业的科技进程明显加快,数字化、智能化实践已经渗透到保险行业经营管理的各个环节,在渠道、产品、服务、风控、生态等方面加速迭代,改变乃至重塑行业商业模式和竞争格局。

一位保险机构的人士表示,借助数字化工具,可以通过设立专业化的评价体系,从源头、技能培养和日常管理等核心环节全面提升代理人专业性;同时,科技的应用还能帮助代理人做好服务的“最后一公里”,快速赋能代理人展业、理赔等环节,大幅提升客户体验,并为二次销售打下基础。

据《投资者网》了解,通过“数字化增员”的改革,平安人寿目前已经实现了招聘全流程数字化管理,全环节智能化支持,通过科技手段有效解决增员过程中的痛点、难点,确保增员的时效性和准确性。

“得益于一系列数字化工具的赋能,平安人寿正在把传统代理人营业部改造为数字化营业部。对代理人渠道来说,数字化最直接的作用是让销售更加专业化。通过数字化活动量管理、数字化培训的落地,让业务员的展业工作标准化、系统化。”胡景平表示。

此外,今年1月,中国银保监会办公厅发布的《关于银行业保险业数字化转型的指导意见》明确提出,到2025年,银行业保险业数字化转型取得明显成效。数字化经营管理体系基本建成,数据治理更加健全,科技能力大幅提升,网络安全、数据安全和风险管理水平全面提升。

术以立策。在全行业人力发展由量变趋向质变的当下,对于力求走向高质量发展道路的保险业而言,未来一段时间的工作方向在逐渐清晰。(思维财经出品)■

保险代理人

精英化

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。