受原董事长被查影响,中国人寿集团高管多次调整,同时公司年内罚单不断,涉保险消费投诉风险,并且上半年公司保费净利等增长承压。

10月19日晚间,中国人寿保险股份有限公司(以下简称:中国人寿,601628.SH)公告称,公司总裁任职获中国银保监会核准。事实上,中国人寿集团人事变阵颇受市场关注。年初,中央纪委监委发布消息显示中国人寿董事长王滨涉嫌严重违纪违法被查,随后集团便发生多起高管调整。

另一方面,中国人寿年内罚单不断,还涉保险消费投诉风险。同时,随着保险行业改革不断推进,中国人寿也面临转型压力;上半年公司保费净利、新业务价值、投资收益等增长承压。针对上述高管调整、业绩等情况,发现网向中国人寿发送采访函请求释疑,但截至发稿前,中国人寿并未给出合理解释。

因董事长被查涉人事调整

公开资料显示,中国人寿成立于2003年,与2007年1月上市,是中国最大的人寿保险公司,拥有由保险营销员、团险销售人员以及专业和兼业代理机构组成的中国最广泛的分销网络,提供个人人寿保险、团体人寿保险、意外险和健康险等产品与服务。

10月20日,中国人寿公告称,公司于8月2日召开的第七届董事会第十五次会议上委任赵鹏先生为公司总裁,近日中国银保监会已核准赵鹏先生的任职资格,其任职自10月18日起生效。

值得注意的是,自年初公司董事长被查至今,中国人寿的人事调整颇多。1月8日,中央纪委国家监委官网发布消息显示,中国人寿保险(集团)公司党委书记、董事长王滨涉嫌严重违纪违法,正接受中央纪委国家监委纪律审查和监察调查。

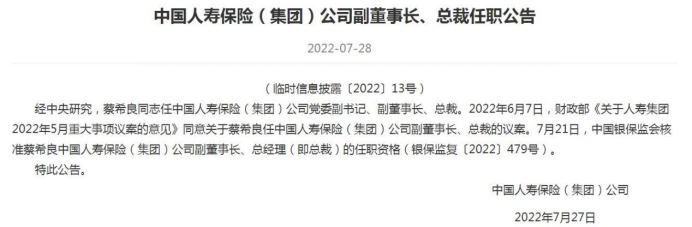

紧接着,1月14日,中国人寿官网发布公告称,白涛任中国人寿集团党委书记;3月17日,银保监会核准白涛集团董事长任职资格。7月28日,中国人寿集团发布副董事长、总裁任职公告显示,6月7日,财政部同意蔡希良任公司副董事长、总裁的议案;7月31日,银保监会核准蔡希良任职资格。

(图源:中国人寿保险(集团)官网)

到9月13日,王滨被查一案有了最新进展。最高检官网公告称,中国人寿集团公司原党委书记、董事长王滨涉嫌受贿、隐瞒境外存款一案,由国家监察委员会调查终结,移送检察机关审查起诉。目前,最高人民检察院依法对王滨作出逮捕决定。该案正在进一步办理中。

截至目前,中国人寿集团官网显示,由白涛任党委书记、董事长,蔡希良任党委副书记、副董事长、总裁,郭新双任党委副书记、监事长,另有吴少华、苏恒轩、王凯、杨丽平任公司副总裁及党委委员。

除此之外,中国人寿保险(集团)旗下的国寿财险公司也有多名员工涉嫌违纪违法被查。6月29日,浙江纪委监委罕见地一连发布四则接受纪律审查和监察调查公告,涉及国寿财险浙江省分公司互联网业务部员工林莉、杭州市中心支公司互联网业务部原经理牛威、浙江省分公司原高级主管吴威伟、浙江省分公司互联网业务部原总经理官俊焕。

9月9日,国寿财险业务总监兼宁波市分公司原党委书记、总经理费剑锋涉嫌严重违纪违法正接受纪律审查和监察调查。

年内罚单不断,业绩承压

一边是人事调整,另一边中国人寿年内业务开展中频现违法违规行为。根据银保监会官网公布的行政处罚不完全统计,截至10月24日(作出行政处罚时间),针对中国人寿及其分支机构,银保监会及各监管局开出133张罚单,累计罚款1430.4万元,处罚事由包括业务数据不真实、虚挂中介业务、违规跨区域经营保险业务、员工挪用资金等。

其中,9月13日,中国人寿北京分公司因存在手续费记录不真实的违法行为被银保监会罚款60万元;3月17日,宁波监管局因中国人寿宁波市分公司存虚构保险中介业务套取费用等多项违法行为罚款110万元;1月26日,因团险业务数据记录不真实等多项违法行为,陕西监管局对中国人寿陕西省分公司罚款169万元。

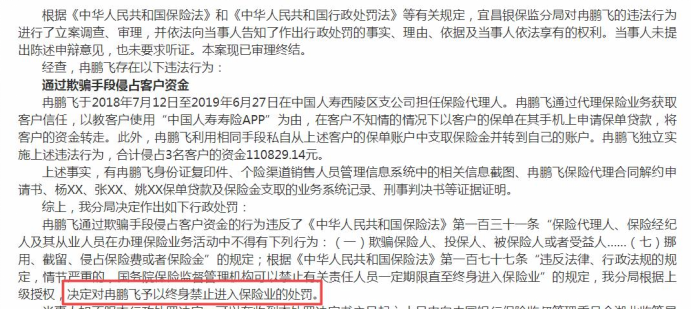

7月29日,原中国人寿宜昌市西陵区支公司保险代理人冉鹏飞因通过欺骗手段侵占客户资金,宜昌银保监分局对其予以终身禁止进入保险业的处罚。与此同时,回溯既往处罚数据统计,在董事长王滨掌舵期间,中国人寿及其分支机构2019年-2021年累计被罚金额近2800万元。

(图源:银保监会官网)

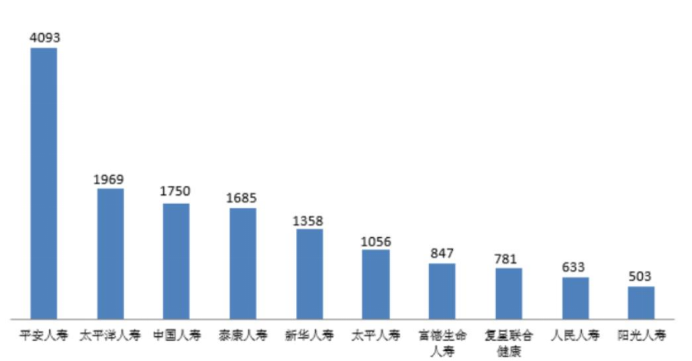

此外,9月28日,银保监会消保局发布第二季度保险消费投诉情况,二季度,人身保险公司投诉量18503件,占投诉总量的64.80%。其中,中国人寿总投诉量1750件,占比9.46%,居人身保险公司第三位。涉及亿元保费投诉量1.40件/亿元,万张保单投诉量0.04件/万张,万人次投诉量0.01件/万人次。

(图源:银保监会官网)

有业内专业人士分析称,保险业改革进入深水区,公司或为了保业绩而频繁出现合规漏洞,并且金融监管力度趋严,保险机构被罚力度也逐年提升。

近两年中国人寿着力增强发展动能,改革创新持续深化,深入推进“鼎新工程”,为公司步入新发展阶段不断夯实基础。但随着行业整体发展面临挑战,中国人寿业绩承压。

Wind数据显示,2018年受权益市场影响,中国人寿投资收益减少至1113.96亿元,公司营业总收入和净利润均同比下降,其中净利润减少六成。2019年公司投资收益同比增长45.96%,业绩回暖,营业总收入和净利润分别为7451.65亿元和590.14亿元。

2020年中国人寿业绩再次下行,营收增速放缓至10.71%,净利润同比下降12.93%至513.85亿元;2021年营收和净利分别为8585.05亿元和509.21亿元。

(图源:wind)

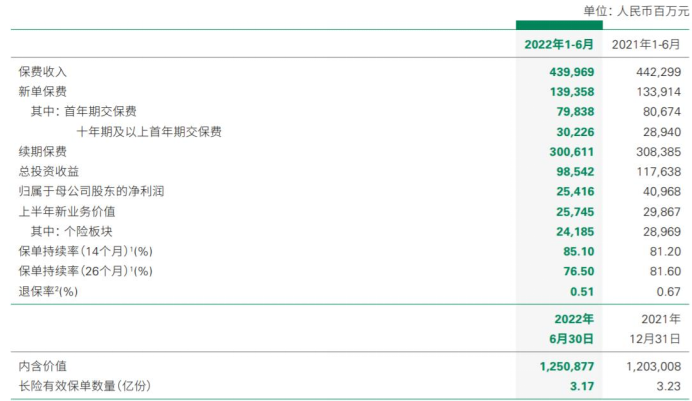

2022年上半年,中国人寿营收净利双降,营业总收入5282.98亿元,同比下降4.41%,净利润261.74亿元,同比下降37.27%。半年报显示,中国人寿利润减少是受权益市场波动加剧,投资收益下降所致。

数据显示,上半年中国人寿投资收益985.42亿元,同比下降16.2%,总投资收益率为4.21%,较2021年同期下降148个基点。同时,截至报告期末,公司内含价值达12508.77亿元,较2021年年末增长4.0%,新业务价值为257.45亿元,同比下降13.8%。

(图源:中国人寿2022年半年报)

业绩承压情况下,中国人寿在半年报中表示,2022年下半年,公司坚持稳中求进工作总基调,持续深化供给侧改革,努力实现业务平稳发展,持续推进公司高质量发展。合规方面,中国人寿指出公司深入实施“制度合规年”活动,不断健全完善制度体系,强化合规检测和合规检查,促进公司合规风险防控能力持续提升。

(记者罗雪峰财经研究员刘利香)

中国人寿

高管调整

业绩承压

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。