“公司不想经营了,牌照转让……”

“转让保险中介许可证之保险经纪牌照100%股权……”

朋友圈、小红书上依旧有很多保险中介牌照的转让信息,但是相比于两三年前,收购者的热情却下降了很多。

“与两三年前比,价格降了不少。”一位经营保险经纪牌照转让的人士小王对记者表示,保险经纪牌照比保险代理牌照贵一点。在小红书上,小王会经常更新其经营的业务,也会时常发一些保险牌照转让的内容。一旦有人在线上咨询,他就会积极回应,甚至试图加微信或者约现场面聊。

无独有偶。同样也是从事金融牌照经营业务的小张也喜欢在网上发布信息,同样地利用网络寻找潜在可撮合的客户。但是他们对于当前保险中介牌照的感觉十分一致:资本的热情在降温。

“与两三年前比,保险中介牌照降价了”

小王的公司主要做企业服务,围绕企业服务开展相关的工作。前两年都曾撮合过全国类保险经纪牌照业务,其中不乏3000万元以上的成交价,但是受市场环境等多重因素影响,曾经的高价位如今已经一去不复返了。

“与两三年前比,保险中介的牌照价格还是降了,当时(全国类保险经纪牌照)3000万元左右,现在全国类保险代理的牌照价格仅在1700万元左右,全国类保险经纪牌照仅为2500万元左右。”小王的小红书上主页,置顶的是一条关于保险经纪牌照的转让信息,这个牌照的资质审核已通过,转手后可以直接使用。但是这条笔记下边的留言却寥寥无几。

“之前价格炒得比较高,现在市场已经很冷静了。”小张也觉得现在保险中介牌照的热度有些下降,但是他比较乐观,认为价格已经见底了,很难再降了。在小张看来,保险经纪牌照是布局全金融业务必备的一块牌照,所以资本想要入局就绕不开,就小张目前接触的信息来看,“出牌照的也有,收牌照的也有”。

小张的小红书上同样也挂了一条关于全国类保险经纪牌照的转让信息。“这是带网销的,且是特别干净、简单的牌照,目前价格在2500万元左右。”

除了全国类的保险经纪牌照,区域类的牌照价格也同样在“降温”。“现在区域类的保险经纪牌照大概在180万元~280万元之间,比之前降了一些。”另一位牌照转让业务从业者李明给记者如是报价,他手上目前还有一张待转让的地方类保险中介牌照。

保险中介股权近年来频现流拍

这些从业人员的感受也许只是个例,但拍卖平台的信息也在昭示一个事实:保险中介牌照正在降温。

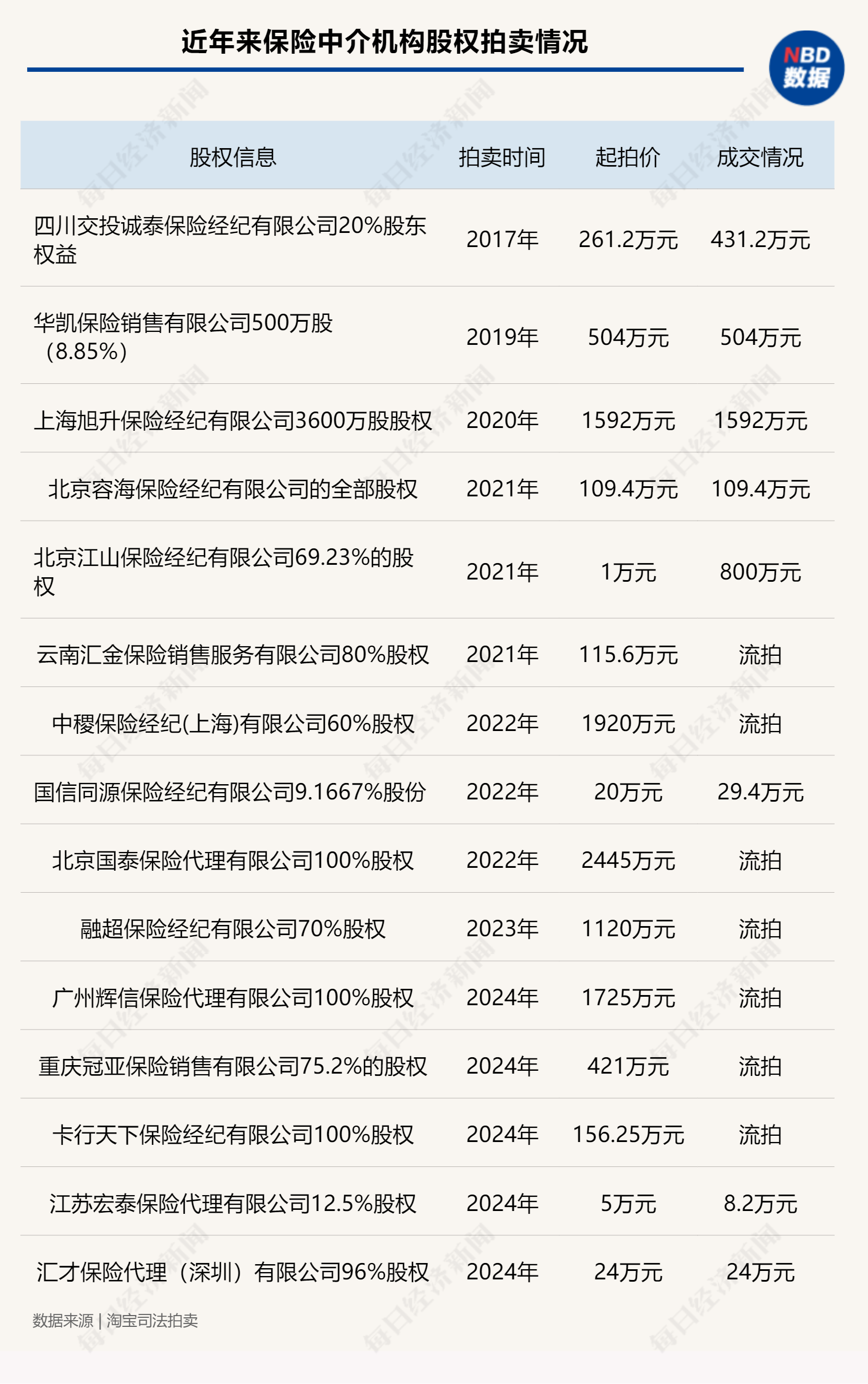

《每日经济新闻》记者梳理了淘宝司法拍卖平台近几年的保险中介股权拍卖信息。从拍卖和成交的信息来看,2017年~2019年,保险中介股权拍卖较少出现流拍,甚至有一些机构还能溢价成交。以四川交投诚泰保险经纪有限公司为例,2017年,其20%的股东权益起拍价为261.2万元,最终成交价为431.2万元。

但是进入2022年以后,淘宝司法拍卖平台关于保险中介的拍卖信息增多了,但是流拍的情况也同样在增多,甚至有公司股权在多次降价拍卖后仍然流拍。

例如,2023年11月20日,上海卡行天下供应链管理有限公司持有的卡行天下保险经纪有限公司100%股权在淘宝司法拍卖平台进行第一次拍卖,起拍价5000万元,最终流拍。经历多次拍卖后,2024年3月27日,该笔股权起拍价已降至156.25万元,但仍以流拍告终。

而这并不是个例。

保险中介牌照近年来为何“遇冷”?除了股东自身问题外,经营不善也是一大原因。小张对记者表示,变卖牌照的多是业绩不好或业务量不多的机构。

“近年来,保险中介市场竞争激烈,盈利能力下降,经营压力增大。”首都经贸大学保险系原副主任、农村保险研究所副所长李文中表示。

不过,在李文中看来,经营压力大只是一个因素。随着科技的进步,一些新兴的保险销售渠道和模式对传统保险中介机构形成了一定冲击,也影响了保险中介牌照的热度。

“与此同时,随着保险行业的不断发展,监管部门对保险中介行业的监管也在不断加强。”李文中介绍道,近年来,监管部门对保险中介机构的资质、经营行为等进行了更加严格的审查和监管,对不符合规定的机构进行了清理和整顿。这使得一些想要进入保险中介行业的机构或个人面临更高的门槛和更严格的要求,从而降低了对保险中介牌照的热度。

“报行合一”下保险中介机构路在何方?

除却上述因素外,“报行合一”也是一大影响因素。

2023年下半年,人身险行业开始尝试推行“报行合一”。在2023年三季度银行业保险业数据信息新闻发布会上,国家金融监督管理总局人身保险监管工作相关负责人表示,将抓紧启动个人代理渠道和经纪代理渠道的“报行合一”工作。

监管推动行业“报行合一”的原因也很简单——督促险企降本增效。“近些年,人身保险业同质化竞争严重,保险公司费用管理普遍较为粗放,导致实际费用超出了产品报备时的水平,出现‘报行不一’的情况。费用高企不仅扰乱了市场秩序,也是虚假费用、虚假投保、虚假退保等问题的根源,更是滋生‘代理黑产’的土壤,影响了行业高质量发展。”上述负责人表示,强化产品“报行合一”是严格监管的具体体现,也是推动行业算账经营、强化管理的必然需求。

今年2月,专业中介代理渠道的“报行合一”正式推行。中国人寿副总裁白凯认为,全面落实“报行合一”,有利于防范行业的长期经营风险,规范市场秩序,实现保险公司的降本增效。

而对于保险中介渠道来说,“报行合一”意味着挑战与机会共存。据悉,中介渠道的收益主要来源于手续费。在市场竞争激烈的当下,很多中介机构会加大对新产品或爆款产品的宣发,这些费用从何而来?自然就是从手续费中支出了。行业中的默认规则就是:不靠首年手续费盈利,重抓续期手续费。所以,很多种中介机构比较看重续期保费,也往往会对外披露保单继续率的数据。

如今,随着“报行合一”的推行,保险公司跟中介渠道的合作方式开始改变,适应新规则成为保险中介机构尤其是中小机构能否生存下去的关键。

“首先,‘报行合一’对保险经营的费用和佣金率更加严格地规范,这可能导致一些依赖高佣金生存的中小中介机构面临生存压力。同时,这也将推动行业向更加规范、专业的方向发展,有利于提升整个行业的形象和信誉。”李文中表示,其次,在“报行合一”的背景下,传统的依赖高佣金和费差的业务模式将受到挑战,中介机构需要寻找新的盈利点,例如提升服务质量、增加附加值服务等,以吸引和留住客户。

因此,李文中建议,首先,中小中介机构应该加强员工培训,提升员工的专业知识和技能水平,同时优化服务流程,提高服务效率和质量,以满足客户的需求。其次,中小中介机构应该积极探索新的业务模式,例如开展定制化服务、提供风险管理咨询等,以拓宽收入来源。同时,也可以考虑与其他机构合作,共同开发新的产品和服务,实现资源共享和互利共赢。第三,在“报行合一”的背景下,风险管理和合规意识尤为重要。中小中介应该建立完善的风险管理制度和合规流程,确保业务操作符合监管要求,避免违规行为带来的风险。(记者 袁园)

保险牌照

中介

转让

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。