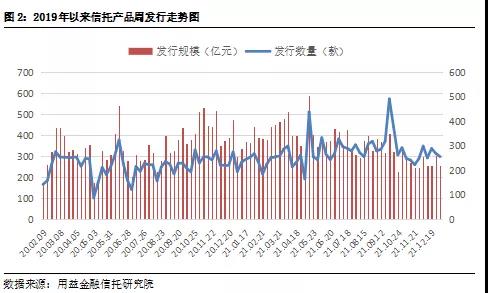

1月4日,记者从用益金融信托研究院处获悉,上周(2021年12月27日至2022年1月2日)集合信托市场继续上行,产品成立数量和成立规模持续增长。不过,发行市场行情有所转冷,发行规模下滑至250亿元。

相关分析指出,从上周的情况看,集合信托产品发行规模下行,或在一定程度上预示着进入2022年后,集合信托市场或迎来一波“寒潮”。

业内人士告诉《国际金融报》记者,2018年资管新规出台以来,过去支撑行业爆发式增长的“融资类”“通道类”业务逐步丧失生存空间,而依托净值化管理的标品信托成功登上历史舞台。

那么,展望2022年,标品信托的发展重点有哪些?相关能力建设方面,信托公司还需要做出哪些努力?

成立增长 发行下降

相关数据显示,上周共有493款集合信托产品成立,环比增加16%;成立规模为261.41亿元,环比增加30.51%。

从投向上看,上周除工商企业外,其他各投向产品成立规模均有不同程度增长。

具体来看,上周金融类信托产品的成立规模85.22亿元,环比增加13.88%;房地产类信托产品的成立规模为28.25亿元,环比增加26.68%;基础产业类信托产品的成立规模为51.84亿元,环比增加14.20%;工商企业类信托产品的成立规模为50.67亿元,环比减少3.56%。

用益信托研究员喻智指出,作为2021年收官之周,上周非标产品的成立规模达到167.75亿元,市场也迎来2021年最后一波集中成立的高潮,信托公司年末冲规模有所成效。

2021年,集合信托市场累计成立集合产品31633款,累计成立规模17377.06亿元。

发行方面,上周共31家信托公司发行集合信托产品256款,环比减少4.83%;发行规模为255.13亿元,环比减少16.09%。

“从上周的情况看,集合信托产品发行规模下行,或在一定程度上预示着进入2022年后,集合信托市场或迎来一波‘寒潮’。”喻智告诉记者。

平均收益继续下行

此外,喻智指出,和往年相比,2021年年末集合信托产品市场整体来看相对冷淡。

记者注意到,上周标品信托发行93款,环比减少11.43%;发行规模为96.84亿元,环比增加28.13%。其中,投向固收类资产(债券等)的产品70款,环比减少7.90%;权益类产品发行数量14款,环比减少33.33%。

整体来看,上周标品产品的发行数量占比继续下滑,发行数量为93款,环比减少11.43%;而非标类产品的发行数量为163款,环比减少0.61%。

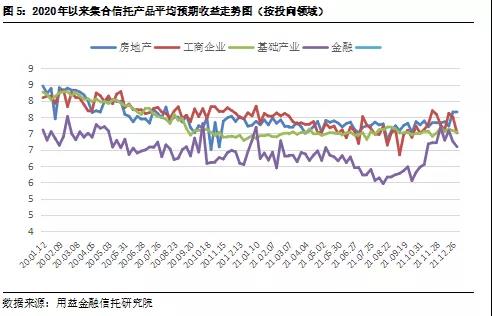

收益率方面,上周非标类集合信托产品的平均预期收益继续下行,平均预期年化收益率为7.03%,环比减少0.14个百分点;集合信托产品周平均期限为1.83年,环比增加0.06年。

从投向上看,上周房地产投向的产品平均预期收益率保持高位。

据统计,上周金融类信托产品的平均预期年化收益率为6.59%,环比减少0.16个百分点;房地产类信托产品的平均预期年化收益率为7.65%,环比减少0.01个百分点;工商企业类信托产品的平均预期年化收益率为7.02%,环比减少0.49个百分点;基础产业类信托产品的平均预期年化收益率为7.04%,环比减少0.05个百分点。

“2018年资管新规出台以来,过去支撑行业爆发式增长的‘融资类’‘通道类’业务逐步丧失生存空间,而依托净值化管理的标品信托成功登上历史舞台。”国投泰康信托研究院院长、清华大学法学院金融与法律研究中心研究员邢成在接受记者采访时表示。

标品信托如何发展

“现阶段,FOF(基金中基金)被视为替代非标产品的一种较好的投资方式,不过,并不意味着不需要面对市场的起伏。”有三方财富从业人士告诉记者。

具体来看,FOF投资需要具备对于宏观大势的研判能力、对于各类产品定性和定量的研究分析能力、对于资产组合配置再平衡和流动性管理的能力。

在新财道家族财富规划中心负责人杨祥看来,对于绝大多数人来说,资产的保值增值是最为关切的问题。信托公司可以着力打造优质的资产管理机构,构建投资管理团队,提升资产配置与资产管理能力,对全市场的产品进行筛选评估,形成优质资产管理产品的供应商。

另一方面,邢成也告诉记者,以资产证券化业务为例,部分信托公司常常处于被动管理的通道地位,对产品基础资产的遴选、开发、整合、交易结构设计、产品增信和上市交易等诸多核心技术环节均依靠外部机构提供和掌控,某种程度上只是简单地充当一个SPV(特殊目的载体)。

而在资本市场投资的TOF/FOF类产品中,邢成指出,部分信托公司既没有产品设计能力,也缺乏高水平专业操作团队,同时IT交易系统的投入和市场投研力量的支撑也非常滞后和缺乏,在某种程度上存在给第三方私募基金配资放大杠杆,以及产品的核心技术主要依赖“投顾”公司的情况。

在邢成看来,无论“标品通道”还是“非标通道”,均属于被动管理且受到监管政策严厉封杀的通道类业务范畴。2022年严监管下,“新瓶装老酒”问题亟需防范和改变。

集合信托

成立规模

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。