□本报记者樊融杰 中国银行保险报

近日,用益信托发布了《集合资金信托市场分析报告(2022年6月)》(以下简称《报告》)。《报告》显示,今年上半年,集合信托成立规模同比大幅下降。

专家表示,随着一系列稳增长政策的落地以及经济修复加快,信托市场环境预计会有所改善,叠加投资者教育的逐步深入,下半年集合信托成立规模有望企稳小幅回升。

成立规模同比下滑超过44%

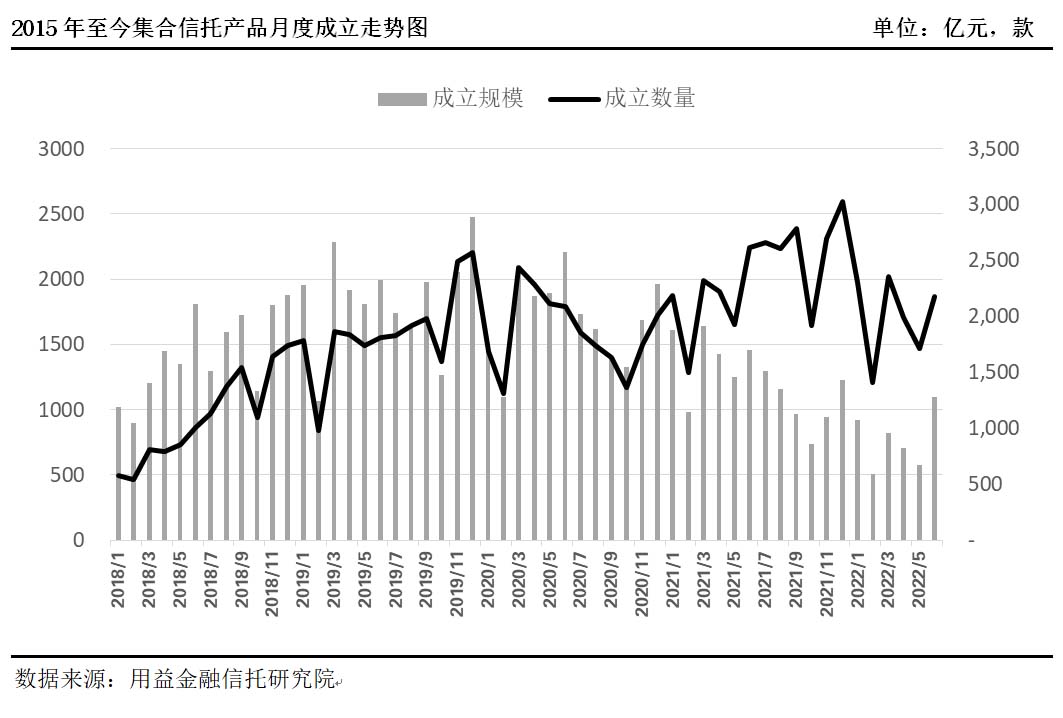

根据用益信托统计,2022年上半年集合信托成立规模为4617.91亿元,同比下降达44.82%。

对于规模的下降,用益信托研究员帅国让认为主要有两方面的原因:一方面,信托业严监管态势依然持续,叠加疫情反复和宏观经济下行影响,大部分信托公司面临较大的转型压力,“资产荒”形势凸显;另一方面,资管新规打破信托行业的刚性兑付,近几年信托业风险持续暴露,使得高净值客户普遍感到了巨大的不确定性,对信托产品的投资愈加谨慎。

从部分月份来看,受春节长假等季节性因素的影响,今年2月市场共成立集合信托规模为506.44亿元。今年3、4、5月成立的集合信托规模分别为818.38亿元、702.42亿元和575.09亿元。6月,集合信托成立规模快速回升至1095.86亿元。

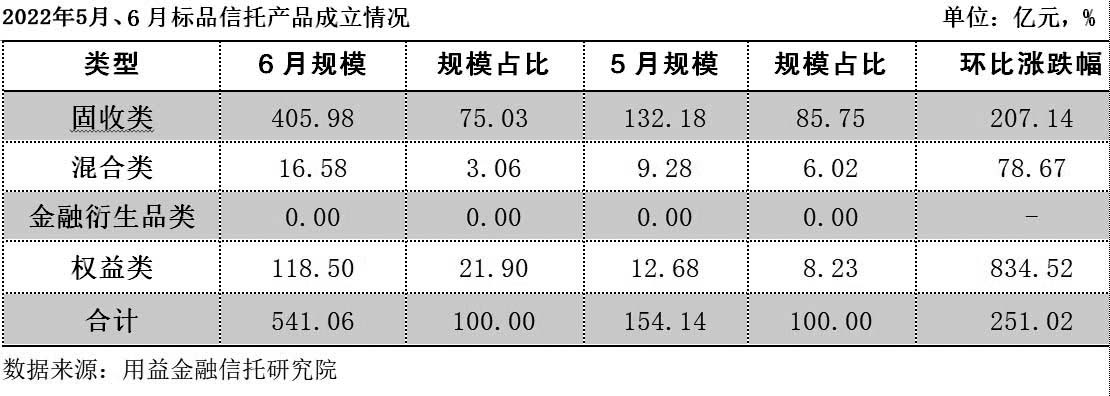

用益信托认为,6月集合信托市场的大幅回暖主要与两个因素相关,一是季节性因素,6月作为上半年收官之月,信托公司在完成业绩目标驱动下,集合信托市场将迎来一波成立高潮,成立规模会有较强回升;二是受股市行情回暖的影响,标品信托产品的成立规模暴增。

帅国让对《中国银行保险报》记者表示,展望下半年,随着一系列稳增长政策落地以及经济修复加快,信托市场环境预计会有所改善,叠加投资者教育的逐步深入,集合信托成立规模有望企稳小幅回升。

李月敏/制图

金融成投向主力军

今年以来,随着经济下行压力加大,集合信托的资金投向占比也发生了一定的调整。

根据用益信托统计,今年上半年,基础产业成为新成立的集合信托资金重点投入的方向。今年1月至6月,共计1371.48亿元的集合信托资金投向了基础产业,占集合信托的29.70%。今年以来,信托行业的严监管趋势延续,房地产信托大幅萎缩,基础产业信托业务被信托公司所重视,并在一定程度上替代房地产信托的地位。基础产业类信托目前仍享受政策红利,基础设施建设的资金投入大幅增加,为信托公司提供了较大的展业空间。

但用益信托也认为,基础产业类信托同样要考虑风险问题,不能完全依赖于城投领域。在地方政府土地财政收入大幅下降、地方财政紧张以及城投债券和银行融资继续收紧的大背景下,城投平台只能选择更高成本的非标方式融资。同时,市场机构同样担忧城投平台最终也会走向房企违约的老路,出现大范围的展期风险。因此,目前信托公司开展基础产业信托在区域准入和主体准入方面有较为严格限制,中等及以上资质的平台或者地方经济基础较好的平台是信托公司的主要合作对象。

此外,上半年成立的集合资金信托投入到金融类业务的规模为2212.9亿元,占总规模比重的47.92%。

用益信托认为,金融类业务快速提升与标品信托业务有较大关系。标品信托业务一直是业务转型的重点领域,部分信托公司标品信托产品规模占比近五成。从2021年年报数据来看,外贸信托、华润信托、江苏信托、五矿信托以及平安信托等信托公司的标品信托产品新增规模明显,头部公司的标品信托业务具备规模优势和品牌效应。另外,5月以来,股票市场和债券市场均出现较为明显的回暖行情,标品信托产品的净值也有了一定程度的回升,投资者信心正逐步恢复。

用益信托判断,随着市场回暖,投资者信心恢复,大部分标品信托收益在5、6月开始大幅反弹,尤其是股票策略产品反弹幅度较大。同时,随着疫情得到有效防控,一系列稳增长政策刺激效果逐渐显现,国内经济有望持续复苏,下半年证券市场将有更多的布局机会,权益类标品或将成为投资制胜的关键。

房地产成违约重灾区

根据用益信托数据,今年上半年新成立集合资金信托投向房地产仅占总规模投向资金的11.51%,规模仅为531.41亿元。今年以来,地产行业风险事件屡屡受到关注,信托业也受到一定影响。

据用益信托统计,今年上半年信托业共出现违约104件,涉及规模658.71亿元。其中,涉及房地产项目违约共62件,违约规模达539.02亿元,违约规模占比达81.83%。

对此,用益信托认为,受到兑付风险和压降融资类信托规模双重因素影响的房地产信托,不再是信托公司的首选。房地产信托与房地产行业的情况息息相关,受到宏观经济形势和政策刺激等多重因素的影响。目前宏观经济虽有回升,多地出台了系列刺激房地产市场交易的政策,但居民就业及收入的预期相对较弱,楼市的刺激政策可能成效有限。在“房住不炒”背景下,房市投机减少,楼市体量回暖仍有较长的路要走,同时房企融资受限,在房市回暖之前较容易出现信用风险,房地产信托业务的回暖还有待观察。

房地产业务风险资产处置也是信托公司关注的重点之一。用益信托表示,由于存量房地产信托资产规模相对较大,违约的房地产信托项目处置成为投资者关注的重点。在打破刚兑的条件下,信托公司在风险处置方面除了传统方式(诉讼追偿、提前终止、延期兑付)外,打包转让债权或接盘开发商项目公司股权的方式也被采用,但对投资者而言,转让资产意味着较大幅度的亏损,而接盘项目在项目经营风险及回款时间等问题上存在较大的不确定性。兑付风险频发,或是房地产信托回暖路上最大的障碍之一。

集合信托

成立规模

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。