信托公司持续发力资产证券化业务!

10月25日,上交所公司债券项目信息平台显示,“平安-国君-华能信托美润三期1-20号资产支持专项计划”项目状态更新为“已受理”。该债券品种为ABS,拟发行金额为50亿元,原始权益人为华能贵诚信托有限公司,计划管理人为平安证券股份有限公司。

在传统业务竞争加剧、市场需求增加、监管导向和市场需求的多重因素影响下,越来越多的信托公司开始在资产证券化业务上发力。10月以来,信托公司参与发行的资产证券化项目更是迎来了密集的受理与反馈。

多个项目迎来密集受理与反馈

根据上交所公司债券项目信息平台可知,10月以来多家信托公司参与发行的资产证券化项目迎来受理与反馈,包括中国对外经济贸易信托、中航信托、五矿国际信托、云南国际信托、华能贵诚信托等。

10月21日,中航信托发行的“招商证券-美誉心诚1号1-35期资产支持专项计划”项目收到反馈,该项目品种为ABS,拟发行金额为100.00亿元;“中信建投耘睿5号第1-10期资产支持专项计划”状态更新为“通过”,该债券原始权益人为中航信托、中国对外经济贸易信托和厦门国际信托。同天还有中航信托和云南国际信托参与的“国联-平安-启宸1-20期资产支持专项计划”获得反馈。

值得一提的是,光大信托于10月19日在保交所发行了创新型ABS项目,首期发行规模为5亿元。光大信托表示,该项目标志着光大信托在资产证券化业务领域上顺利打开了新的市场,拓宽了传统信托项目的非标转标路径。此外,由华能贵诚信托、五矿国际信托参与的“平安证券-东煜1-20号资产支持专项计划”也于10月17日获得上交所受理。

信托业内人士向基金报记者表示,资产证券化业务具有风险小、规模大、收费低、事务多等特点,是信托向标准化业务转型的重要发力点,也是信托回归本源的重要拓展方向之一。

与此同时,监管引导和政策支持也是促进信托公司在资产证券化市场中发力的关键因素。2022年5月,国务院办公厅印发《关于进一步盘活存量资产扩大有效投资的意见》,提出要聚焦盘活存量资产重点方向,优化完善存量资产盘活方式,并要求信托公司充分发挥优势,按照市场化原则积极参与盘活存量资产。

头部效应凸显

入局难度增加

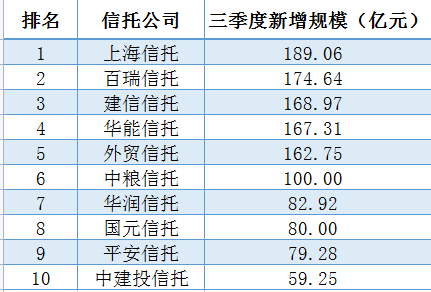

据数据,截至2022年三季度末,信托参与资产证券化业务存量规模为4.33万亿元。第三季度共有30家信托公司发行资产证券化产品其中规模排名前十的信托公司合计3.57万亿元,占到总规模的82.41%,“头部效应”显著。

其中,有6家信托公司新发行规模超百亿,上海信托、百瑞信托和建信信托占三季度新增规模的31.5%。资料显示,建信信托、华润信托、华能贵诚信托、上海信托、中信信托等信托公司均设有专门的业务团队,统筹公司资源拓展资产证券化业务。

注:排名前10信托公司三季度资产证券化新增规模

陕国投信托在研报中指出,信托公司参与资产证券化业务“马太效应”显著,头部公司占到资产证券化业务总量较大,对新进入该市场的信托公司会产生难度。

中诚信托投资研究部崔继培也在此前研报中表示,随着信托公司对资产证券化业务的发展需求的进一步提升,未来竞争将更加激烈。一方面,资产证券化业务作为信托本源业务,符合监管导向,是信托行业转型的业务重点。另一方面,信托公司做大受托管理资产规模,也势必要将开拓资产证券化业务作为战略重点。

然而,在信托行业深入转型、越来越多的信托公司发力资产证券化领域的同时,非金融企业债务融资市场主要的承销商角色仍然由商业银行及证券公司承担。对此,中国外贸信托在官网发文称,信托公司并非没有用武之地。在债券发行中,债券受托管理制度本身就是一种信托法律关系,信托公司可发挥信托制度的优势,通过设立特殊目的信托作为发行载体,解决破产隔离等问题;也可以借鉴既有业务的经验,通过股权、债券、财产权等结构化工具,设计特殊的债券结构,满足客户多样化需求。

据益信托网,用益信托研究院研究员喻智分析指出,资产证券化业务是信托公司业务转型的重点方向之一,既符合信托服务实体经济,回归信托本源的原则,又能在业务形式上更加合规。在市场需求、监管导向和政策支持的多重背景下,信托公司参与资产证券化业务热度不减。

喻智进一步指出,为了提升资产证券化业务的效益,除了做大业务规模之外,探索资产证券化全链条服务是很有必要的。优质资产识别能力、主动管理能力是信托公司目前较欠缺的。

信托公司

资产化证券业务

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。