相较正极、负极和电解液,锂电池隔膜领域的市场竞争更为激烈。

受动力电池领域进入新一轮扩产竟备赛和下游市场需求旺盛带动,2021年锂电池隔膜行业也掀起产能扩充浪潮。

3月30日,恩捷股份(002812)发布公告称,同意控股子公司上海恩捷全资子公司重庆恩捷投资58亿元在重庆市长寿经济技术开发区投资建设16条高性能锂离子电池微孔隔膜生产线及39条涂布线项目。

不过,这不是恩捷股份在2021年产能扩张迈出的第一步。

1月31日,恩捷股份宣布,下属公司江西明扬投资20亿元在江西省高安市建设年产10亿平米干法隔膜项目。

加上这两个项目,自2020年以来,恩捷股份在海内外隔膜扩产方面的投资金额已达150亿元。上述新增产能释放之后,恩捷股份在全球的隔膜市场份额有望得到进一步提升。

值得注意的是,除了恩捷股份之外,还有多家隔膜企业加入了扩产队伍。

4月,中材科技发布公告,公司将通过加速扩产,构建1+N管控体系,完善“一体两翼”格局,加速做大做强锂膜产业。

4月,深圳市乐天成实业控股有限公司与邛崃市濉芜产业园签署协议,将投资5亿元在濉芜产业园建设16条生产线、年产2亿平方米涂覆隔膜项目;

3月,星源材质发布公告,公司与布鲁克纳机械有限公司签订供货合同,向对方采购8条双向拉伸微孔电池隔膜生产线设备用于生产湿法隔膜,采购金额1.05亿欧元(约合人民币8.2亿元)。

3月,美联新材发布公告称,公司将在铜陵经济技术开发区设立子公司,计划投资20亿元建设年产9亿平米锂电池湿法隔膜项目,项目共分两期建设。

据高工锂电不完全统计,2021年仅恩捷股份、中材科技、星源材质等几家企业的新增基膜产能就超过20亿平米。

隔膜企业大规模扩充产能背后,是动力电池领域新一轮产能扩充竞赛和新能源汽车销量大幅增长,对锂电池隔膜产生强劲需求,从而吸引隔膜企业积极扩产跟进。

不过,产能大规模扩产的同时,国内隔膜高端产能不足,低端产能过剩的矛盾愈发突出。在市场竞争加剧压力下,一批在产能、技术、品质、资金等方面不具备竞争优势的隔膜企业的生存现状并不乐观。

例如,金冠股份(300510)表示,公司锂电隔膜业务严重拖累公司经营业绩,公开转让全资子公司辽源鸿图85%股权及湖州金冠85%股权;双杰电气(300444)表示,由于锂电池隔膜市场竞争激烈,产品价格连续走低,公司2020年锂电池隔膜业务处于停产状态;航天彩虹(002389.SZ)宣布将按照国有资产转让程序处置锂电池隔膜相关生产线;南方汇通(000920)表示,由于锂电池隔膜市场竞争加剧,公司的市场推进缓慢,公司已暂停了锂电池隔膜的相关工作。

价格持续下探

事实上,锂电池隔膜属于重资产行业,存在较高的技术壁垒,投资金额巨大且回报周期长。在总体产能过剩、产品价格下滑、市场竞争加剧等压力下,上述隔膜企业进一步扩充产能也面临着多重压力和挑战。

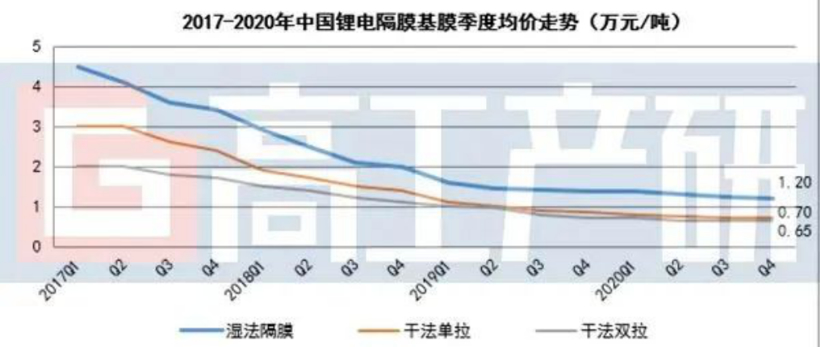

数据来源:高工产研锂电研究所(GGII),2021年1月

GGII统计数据显示,近年来国内湿法隔膜和干法单拉/双拉隔膜的价格持续下滑,导致隔膜企业产品毛利率受到影响。

其中,2020年国内隔膜价格继续下行,但降幅收窄,价格走势全年呈现上半年显著下降,下半年基本稳定态势。主要原因有:

1、隔膜国产化比例超过93%,加之企业产能规模化效应提升明显,带动隔膜成本同比下降5%-10%;2、湿法龙头企业渗透率高且具有更低的成本与价格优势,加上上半年市场艰难,导致二线梯队企业“低价促销”,使得上半年价格出现下降;3、干法隔膜产品价格则临近成本线,且受小动力和储能市场需求拉动,对价格维稳提供一定支撑作用。

进入2021年第一季度,受下游市场需求拉动,四大主材价格均呈现不同程度上涨,但隔膜价格相较正极、负极、电解液等涨幅空间较小。

2021Q1年中国主材季度均价同比增长(单位:万元/吨)

数据来源:高工产研锂电研究所(GGII),2021年4月

从价格层面来看,除隔膜外,其余主材产品涨幅(3月较12月)均超15%,部分产品涨幅超50%,这表明隔膜产品在涨价方面面临较大阻力。

值得注意的是,除了产品价格下滑之外,隔膜企业还面临着市场集中度进一步提升、下游市场需求转变、专利技术纠纷升级等压力和挑战。

“1+N”竞争格局渐成趋势

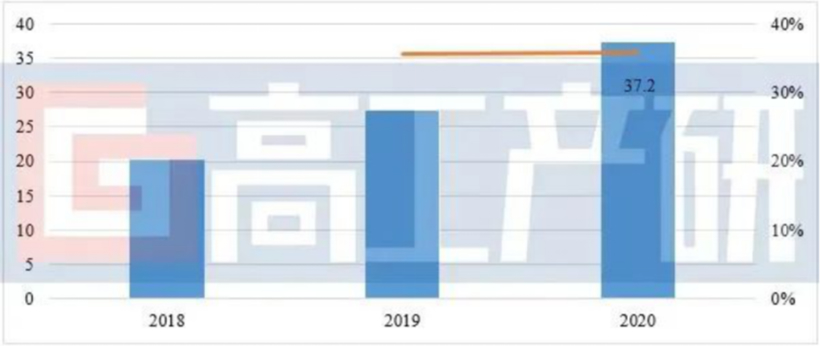

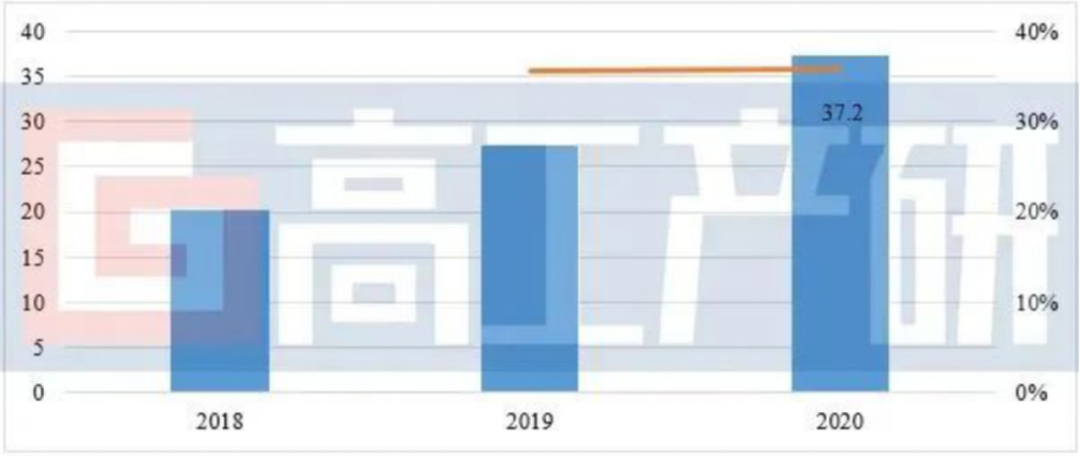

GGII统计数据显示,2020年中国锂电隔膜出货量37.2亿平米,同比增长36%,增长主要原因有:1、2020年国内动力电池出货量近80GWh和欧洲电动汽车销量增长超预期,带动国内动力锂电池隔膜出货增长和头部隔膜企业出口增长;

2、小动力(含共享电单车、换电)、3C数码(含电动工具、扫地机器人等领域)以及储能锂电池领域出货均有大幅提升,带动隔膜出货量增长。

2018-2020年中国锂电隔膜出货量(亿平米)

数据来源:高工产研锂电研究所(GGII),2021年1月

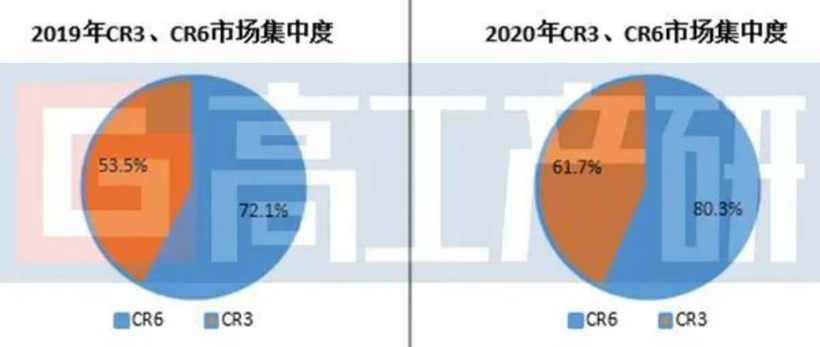

从市场竞争格局来看,2020年中国锂电隔膜市场TOP6企业市场占比为80.3%,TOP3企业市场占比61.7%,同比均有所提升。

数据来源:高工产研锂电研究所(GGII),2021年1月

市场集中度提升的原因是,头部隔膜企业具备产能、技术、客户以成本优势,与终端电池客户深度绑定,加上上半年部分中小隔膜企业处境艰难,逐步退出,进而使市场集中度快速提升;同时,国内头部湿法隔膜企业2020年与国外电池企业合作验证加快,出口量提升明显。

从竞争格局来看,当前国内锂电池隔膜市场呈现了“1+N”的竞争格局,恩捷股份通过连续并购江西通瑞、苏州捷力、重庆纽米、东航光电等多家隔膜企业实现市场份额快速提升。

截至2020年底,恩捷股份已在国内建有五大基地拥有46条湿法隔膜生产线,产能达到33亿平方米,产能规模位居全球第一。新增产能释放之后,恩捷股份的隔膜产能规模将进一步扩大。

不过,业内人士认为,尽管恩捷股份的寡头效应凸显,但难以形成一家独大的局面。

一方面,动力电池产能从GWh向TWh规模升级将对隔膜产生强劲需求,仅靠一两家头部企业无法满足电池领域产能大规模扩充的配套需求,进而要求其它隔膜企业快速扩产跟进。

另一方面,为保障原料供应稳定和降低采购成本,头部动力电池企业也在积极构建多元化的供应体系,会导入多家供应商锁定优质隔膜供应产能,从而给其它隔膜企业提供发展机会。

干法隔膜市场升温

从隔膜产品结构来看,2020年湿法隔膜出货量26亿平米,同比增长30%,占总出货量的70%。干法隔膜出货量11亿平米,同比增长超过40%,占总出货量的30%。

数据来源:高工产研锂电研究所(GGII),2021年1月

湿法工艺制备的隔膜微孔分布均匀性好,孔隙率高,亲液性好,内阻较低更能满足锂电池能量密度提升的需要,主要应用于三元电池;而干法隔膜具备更低的成本优势,主要应用于LFP电池。

GGII统计数据显示,2020年国内动力电池装机电量62.85GWh,同比微增1%;其中三元电池装机38.87 GWh,占比62%。

受三元电池装机增长带动,湿法隔膜市场需求持续提升,2020年恩捷股份湿法隔膜出货量约13亿平米,国内市场份额排名第一;中材科技湿法隔膜销量4.2亿平米,同比增长131.4%;星源材质的湿法隔膜销量也有所增长。

三元电池目前仍是新能源乘用车动力电池市场的主流,三元电池未来继续在高端领域、高续航里程以及具有特殊要求的产品车型领域渗透,进而将对湿法隔膜产生强劲需求。目前头部隔膜企业都在积极扩充湿法隔膜产能。

数据来源:高工产研锂电研究所(GGII),2021年1月

从产品型号来看,2020年受动力能量密度提升、三元动力以及钴酸锂数码电池出货量增长带动,国内锂电池隔膜向薄层化以及功能化方向发展加快。2020年细分产品型号主要集中在7/9/12μm领域,其中5μm湿法隔膜正在加快市场导入,这将对隔膜企业在产品质量和技术方面提出更高的要求。

值得注意的是,尽管湿法隔膜占比更高,但干法隔膜的出货量却快速提升,2020年出货增速大于湿法。

主要原因是:包括特斯拉model3、比亚迪汉、宏光mini EV、宝骏E系列等LFP版新能源乘用车在2020年销量大幅增长,带动LFP电池装机同比大幅增长,进而带动干法隔膜出货提升。同时2020年小动力(含共享电单车、换电)、基站储能等领域锂电池出货量也同比大幅增长,主要以LFP电池为主,拉动干法隔膜需求上升。

GGII数据显示,2020年国内LFP电池装机电量22.4GWh,占比35.64%,同比增长12%;其中乘用车LFP电池装机7.05GWh,同比大增306%。

GGII预计,2021年国内LFP电池出货有望接近90GWh,对干法隔膜的市场需求将进一步提升。

当前,包括宁德时代、比亚迪、亿纬锂能、国轩高科、瑞浦能源、鹏辉能源等电池企业都在大积极扩充LFP电池产能,从而吸引隔膜企业加码干法隔膜。

例如,干法隔膜龙头星源材质宣布建设8条新一代干法隔膜生产线,项目达产后将形成干法隔膜年产能4亿平米的生产能力;湿法隔膜龙头恩捷股份也宣布下属公司江西明扬将投资20亿元建设年产10亿平米干法隔膜项目;。

国际市场开拓提速

随着国产隔膜性能持续提升和海外需求持续增长,国产隔膜在出口方面也取得了较大突破。

星源材质的隔膜产品已经批量供应LG能源、三星SDI、日本村田、SAFT等国际客户,并与瑞典电池企业Northvolt签署合计33.4亿元的隔膜供货合同;恩捷股份进入了松下、LG能源、三星SDI等日韩电池企业的海外供应体系;沧州明珠湿法隔膜产品也实现对三星SDI批量供货。

为进一步满足海外客户市场需求增长以及为国际客户提供就近配套服务,中国头部隔膜企业也在加快海外建厂步伐。

2020年9月,星源材质宣布拟以不超过20亿元在欧洲建立锂离子电池隔膜厂,一期项目投资约1.3亿元,新建涂覆隔膜生产线四条,年产涂覆隔膜约9000万平米。

2020年11月,恩捷股份宣布将投资约1.83亿欧元(约合人民币14.4亿元)在匈牙利德布勒森市建设4条全自动进口制膜生产线和30余条涂布生产线,基膜年产能约为4亿平米。

当前,包括宁德时代、蜂巢能源、LG能源、三星SDI以及Northvolt等中韩电池企业以及欧洲本土电池企业和主机厂都在欧洲大规模建设动力电池产能,进而要求其上游原料供应商在当地建厂提供就近配套服务。

在此情况之下,预计后期还将有其它中国隔膜企业前往欧洲建厂,进一步提升国产隔膜的国际竞争力。

值得注意的是,中国隔膜企业开拓国际市场背后也面临着极大的风险和挑战。

一方面,海外建厂的投资金额更高,对隔膜企业在资金方面提出巨大压力,同时当地的政策法规、环保要求、认证标准等也将成为中国隔膜企业海外建厂的阻碍。

另一方面,国产隔膜要进入国际电池企业的供应链需要多年的产品验证,且需拥有核心自主专利,这对隔膜企业在技术方面提出挑战。

GGII预计,2021年隔膜市场竞争将呈现以下特点:一是头部隔膜企业产能加速释放,产能规模化效应进一步显现,成本小幅下行,进而提升头部企业的市场集中度;二是头部隔膜企业与电池客户绑定加深,海外出口、建厂步伐加快,二线隔膜企业继续寻求与头部企业合作;三是隔膜企业将加快核心专利(含轻薄化、复合涂层等)的布局,5μ产品市场化应用推广加速;四是市场分化竞争加剧,行业整合淘汰继续进行。

锂电隔膜

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。