今年以来,车辆保险市场恢复正增长,综合改革后的保费调整期基本结束。

证券时报记者从财险业内获悉,保险业协会近日发布的市场观察报告显示,今年一季度车险原保险保费收入1990.54亿元,同比增长9.48%。其中,交强险原保险保费收入601.75亿元,同比增长5.35%。

不过,车险综改对财险公司的影响还未完全结束,2021年车险面对的是保费负增长的压力,2022年车险面对的则是承保亏损的压力。

综改影响转向承保效益

数据显示,2021年车险保费增速为负,进入2022年后,增速由负转正。今年前2个月,车险保费收入的同比增速都超过10%。

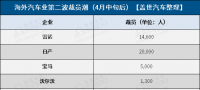

不过,目前车险业务仍有一定的承压因素。上述报告显示,进入3月份以来,国内汽车产业呈现供销两不旺的情况,进而拖累车险保费增速的表现,相较2月显著回落。4月,汽车产能继续受到制约,预计汽车产销量仍将低迷,继续拖累车险保费增速,乃至财险业的整体表现。

对于2022年~2023年车险保费的增速,有财险行业人士预计,车均保费会恢复到平稳状态,同时新能源车等还会持续爆发式增长,因此保费大概率将会呈现平稳增长的态势。

总体看,自2020年9月19日实施的“车险综改”,以“降价、增保、提质”为方向,给财险公司带来了一定的影响:一方面是保费收入下滑,这个调整已基本结束,车险市场进入新发展阶段;另一方面是对承保盈利承压,这一影响还在体现。

大家财险总经理施辉此前分析,在车险综合改革之后,2021年车险面对的是保费负增长的压力,2022年则是亏损的压力。原因是,从2020年全年看,由于车险综改实施时间比较短,加之受疫情影响,车险出险率有所下降,所以当年整体车险的经济效益水平还是保持稳定。到了2021年,随着车险综改全面实施,虽然综改后赔付率上升,但2021年还在有效期内的相当部分保单承保自2020年综改前的1月~9月,这部分保单对应的是低赔付率,对于车险整体赔付率仍有稀释作用。

自2022年开始,车险业务均为综改落地后的保单,如果按预期赔付率70%~80%测算,那么费用端的管控压力将加大,特别是对经营成本高的中小公司而言,财务报表损益受到的冲击将较大。这在市场份额最大的人保财险中已有一定迹象可循。

今年一季度,第一大财险公司人保财险实现车险保费收入637.82亿元,车险业务的综合成本率为96.0%,相较去年同期抬升了1.4个百分点。人保财险的承保效益远好于行业整体,其成本率上升一定程度上反映了行业趋势。

报告还显示,一季度,行业83家财产险公司总体净利润为154.83亿元,同比下降18.55%。这83家财产险公司中,有45家净利润同比下降,占比过半。盈利公司中,净利润超过1亿元的仅有11家,财产险公司的净利润集中度较高。

多险种赔付进度放缓

上述报告同时显示,非车财险业务的重要性进一步增强。今年一季度,非车财险原保险保费收入为2264.75亿元,总量占比53.22%,较去年同期的52.14%进一步上升。

其中,农业保险、健康险和责任保险的原保险保费收入保持快速增长,增速分别为30%、19.74%、15.8%,非车业务成为财产险公司增长主引擎。

另外,非车财险赔款支出799.56亿元,总量占比38.18%,较去年同期提升2.28个百分点。其中,保证保险增速为23.27%,健康险增速为22.73%,农业保险增速为22.55%,货物运输保险增速为18.55%。

前述报告还称,受疫情影响,部分行业复工情况不乐观,因此部分险种赔款支出同比下降,如工程保险、信用保险和船舶保险等。

车险

正增长

盈利

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。