ETF作为被动指数产品,具有可以紧密跟踪某一资产、某一市场、某一行业的特点。行业主题ETF是投资某一行业板块或主题的ETF产品,便于投资者根据投资偏好和市场判断高效准确地跟踪特定行业或主题的整体表现。目前国内A股ETF产品投资策略不断丰富,细分领域不断拓展,已从传统宽基向风格、行业、主题、策略等方向精细化、多样化纵深发展。当投资者看好整体市场时,可以选择沪深300、中证500等宽基ETF,当投资者看好某一行业或主题时,也可以投资科技通信、国企改革等行业主题ETF。2019年以来,中国境内行业主题ETF迎来大发展,不仅成为了ETF新的规模增长点,也对ETF市场格局产生了巨大影响。

一、国内行业主题ETF基本情况

1、从总体情况上看,目前行业主题和宽基ETF规模几乎相当。

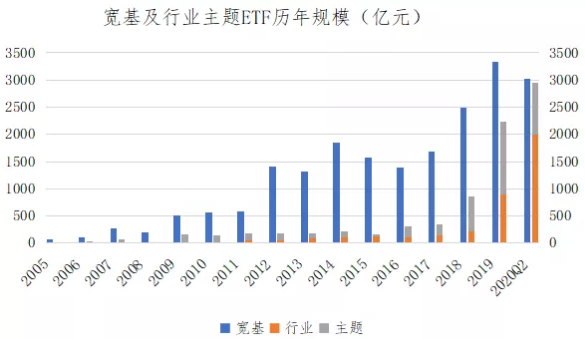

截至2020年6月30日,境内共有261只A股ETF,合计规模5,974.94亿元,其中宽基ETF共102只,合计规模3,025.71亿元,占比50.64%,行业主题ETF共159只,合计规模2,949.23亿元,占比49.36%,与宽基ETF的规模几乎相当。行业主题ETF中,行业ETF共98只,合计规模1,990.38亿元,占全部A股ETF的33.31%,主题ETF共61只,合计规模958.85亿元,占比16.05%。

2、从历史发展上看,2018年以来行业主题ETF发展迅速。

2018年以前,我国境内行业主题ETF的发展相对滞后,2017年底总体规模仅占全部ETF的17.00%。2018年以来,行业主题ETF迎来大发展,规模年复合增长率达136.38%,而同期宽基ETF仅为26.67%。其中,2018年行业主题ETF规模的增长主要得益于服务国企改革的国企主题ETF的发展,2019年国企主题ETF继续发展,行业ETF也开始发力,2020年上半年行业ETF规模增长近1,100亿元,而同期宽基ETF规模出现了缩水。

注:数据来源Wind。宽基ETF筛选标的指数在全市场或某一市场、板块(例如沪市、深市、中小创等)选股,不局限于某一行业、主题或策略的ETF。行业主题ETF筛选标的指数成份股集中于特定行业、主题、策略的ETF,其中行业ETF根据标的指数名称划分科技通信(包括TMT、科技、传媒、通信、信息技术、计算机、半导体、人工智能、新能源汽车、电子、新兴产业)、非银金融(包括证券、保险)、银行、金融、金融地产、地产、消费(包括主要消费、可选消费、食品饮料、酒、家用电器)、医药卫生(包括生物医药、医疗)、国防军工、环境保护、资源能源(包括大宗商品、原材料、有色金属、煤炭、钢铁)、工业制造共12个行业,跟踪某一行业策略指数的ETF纳入行业ETF;标的指数名称不涉及上述行业的归入主题ETF,一般涵盖多个行业,包括国企主题、民企主题、区域主题、ESG主题、Smart Beta主题及其他主题。

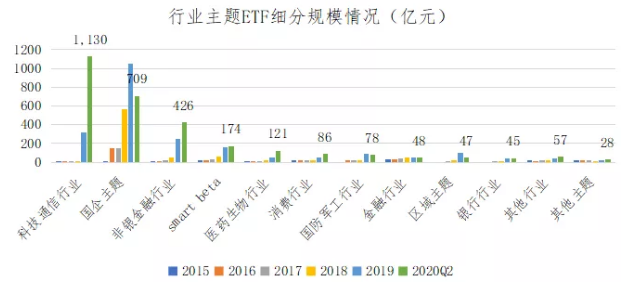

3、从行业主题上看,科技通信行业规模最大,国企主题次之。

截至2020年6月30日,科技通信行业ETF规模最大,达1,129.52亿元,占行业主题ETF总规模的38.30%,主要是2019年下半年以来发展迅速;国企主题ETF规模709.08亿元,占比24.04%;非银金融行业ETF规模426.39亿元,占比14.46%。此外,smart beta ETF和医药生物行业ETF总规模也均超过100亿元。

注:数据来源于wind,其他行业包括环保行业、资源能源行业、金融地产行业、地产行业、工业制造行业,其他主题包括ESG主题、民企主题等其他主题。

4、从集中度上看,前十大产品规模及行业分布较为集中。

截至2020年6月30日,中国境内前十大行业主题ETF规模合计1,396.91亿元,其中9只规模超过100亿元,1只规模接近100亿元,规模最大的为科技通信ETF,达256.24亿元。从行业上看,前十大分布相对集中,其中科技通信行业和国企主题各4只,其余2只为非银金融行业。

二、美国行业主题ETF基本情况

1、从存量规模上看,行业主题占比相对较小,宽基仍为主导。

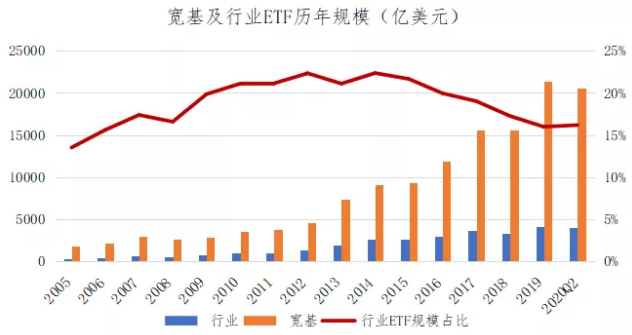

截至2020年6月30日,美国市场共有798只美股ETF(不包括杠杆反向ETF),合计规模24,493.78亿美元。美国市场的美股ETF以宽基为主,宽基ETF共544只,合计规模20,531.00亿美元,占比83.82%;行业主题ETF共254只,合计规模3,962.78亿美元,占比仅16.18%,其中主题ETF共34只,合计规模仅64.76亿美元,主要为ESG主题ETF。

2、从历史发展上看,发展时间相对较长,规模占比相对稳定。

1998年道富环球推出了美国首批共9只行业ETF,覆盖金融、科技、能源、医疗保健、消费、工业、能源等行业。美国行业主题ETF发展至今已有二十余年。2005年以来美国行业主题ETF规模整体呈现稳步上升的趋势,但并未获得爆发式增长,其规模占全市场美股ETF规模的比例始终在20%上下波动,2014年以前占比持续上升,但2015年以后其规模增速不及宽基ETF,占比出现持续下降。

数据来源:Bloomberg,宽基及行业分类为Bloomberg分类。

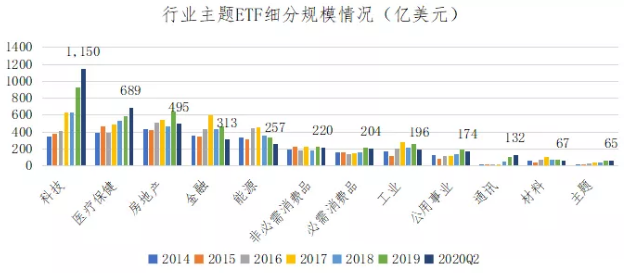

3、从行业主题上看,科技行业规模最大,医疗保健、房地产次之。

科技、医疗保健、房地产和金融是美国最主要的行业ETF,2017年以前规模差距不大。2017年以来,科技ETF规模持续快速增长并稳居美国第一大类行业ETF。截至2020年6月30日,科技行业ETF规模达1,150.17亿美元,占行业主题ETF总规模的29.02%,和国内一样规模位居首位,且2019年以来增长十分迅速;医疗保健ETF规模689.29亿美元,占比17.39%,近几年规模稳步增长;房地产ETF规模495.13亿美元,占比12.49%;金融ETF规模312.88亿美元,占比7.90%,近几年规模持续下降。

数据来源:Bloomberg,行业分类为Bloomberg分类。

4、从集中度上看,道富环球是最大的行业ETF提供商。

截至2020年6月30日,美国前十大行业ETF规模均超过100亿美元,合计规模1,912.62亿美元,占行业主题ETF总规模的48.26%。从行业上看,前十大分布范围较广且均衡,覆盖8个行业,其中前两大均为科技行业ETF,规模分别达327.34亿美元和318.19亿美元。从管理人上看,前十大的管理人集中于道富环球和贝莱德,其中7只为道富环球管理,3只为贝莱德管理。此外,道富环球也是最大的行业ETF提供商,其管理的行业ETF规模占整个市场行业ETF的41.22%,先锋为25.17%,贝莱德为15.25%,三者合计占比超过80%。

三、中美行业主题ETF情况对比

综合而言,中美行业主题ETF的发展及现状有所差异。

一是从发展历史上看,近两年中国境内的行业主题A股ETF发展十分迅速,其规模占A股ETF总规模的比例显著提升;而美国的行业主题美股ETF发展二十余年并未经历爆发式增长,规模总体呈现稳步上升趋势,占比也相对稳定。

二是从存量情况上看,中国境内的A股ETF中,行业主题ETF和宽基ETF的规模已几乎相当;而美国的美股ETF仍然以宽基ETF为主,行业主题ETF规模占比不到两成。

三是从行业主题上看,科技通信行业均为目前中美第一大类行业主题ETF,且2019年以来增长均十分迅速,中国规模第二、第三大的行业主题分别为国企主题和金融行业,其中金融行业主要为券商ETF;而美国规模第二、第三大的行业主题分别为医疗保健和房地产。

四是从集中度上看,中美前十大行业主题ETF规模集中度较高,均占行业主题ETF总规模的近五成,其中国内前十大的行业分布相对集中,集中在科技通信、国企主题和非银金融3类,而美国前十大的行业分布较广且均衡,覆盖8个行业。

五是从单只产品上看,国内行业主题ETF规模的绝对量与美国仍有较大差距,未来国内行业主题ETF依然存在较大发展空间。

四、国内行业主题ETF的发展独具特色

2019年以前,国内ETF的市场格局和美国类似,均为宽基ETF的天下。但是国内行业主题ETF仅用了不到2年的时间,便铸就了目前与宽基ETF平分秋色的市场格局。国内行业主题ETF的发展具有如下特点。

1、国企改革主题ETF发展具有中国特色。

国有企业是中国国民经济发展的中坚力量。国企改革ETF主要投资于国有企业上市公司,是资本市场和公募基金服务和支持国企深化改革和实体经济发展的重要工具。国企改革ETF通过引导和吸引社会资金共同参与国企改革,为国企上市公司引入持续的增量资金和多样化的投资主体,一方面有利于普通投资人分享国企改革的红利,丰富市场产品选择;另一方面有利于国有资产优化结构和保值增值、促进深化混合所有制改革。从2016年的上海国企改革ETF,到2018年的央企结构调整ETF,再到2019年的国企一带一路ETF等,国企改革ETF已经发展成为中国颇具特色的主题ETF,不断夯实国有企业保障国民经济平稳运行的“压舱石”作用。

2、结构性行情助力行业主题ETF发展。

2019年下半年以来A股市场整体呈现结构性行情,行业和主题基金的配置需求日益增加。行业主题ETF可以紧密跟踪特定行业和主题的整体表现,与行业主题的契合度高,投资风格稳定,工具化属性明显,是投资者捕捉结构性行情和构建投资组合的良好投资交易工具。2019年以来,科技通信ETF的发展主要受益于科创板、5G基建等利好,券商ETF主要受益于市场整体行情和资本市场改革等利好,医药和消费ETF也因板块行情出现规模和份额双增长。行业主题ETF的大发展有利于引导资金流向国家重点发展领域和产业,促进权益市场、相关行业和实体经济的发展。

3、行业主题指数基金在国内有市场基础。

早在2014年底至2015年上半年,中国境内的行业主题指数基金就曾获得过大发展,主要表现为行业主题指数分级基金的场内规模和场外规模迅速增长,2015年中顶峰时期曾超过4,000亿元,体现了境内投资者对行业主题指数基金的市场需求。但是此后分级基金由于复杂的产品结构受到管控,目前正在面临整改。ETF发展时间较长,品种成熟,制度设计具有透明度更高、折溢价更小、费用低廉、工具化属性强等特点,能够较好的跟踪指数的表现。因此,由于在上涨行情中境内投资者对行业主题指数基金具有强烈的市场需求,而分级基金发展受限,ETF的优势得到了充分体现,从而使得行业主题ETF在近两年市场结构性行情中获得了大发展。

行业主题ETF的发展和扩容有利于丰富国内ETF产品线,为投资者提供多样化的投资交易和资产配置工具。目前我国ETF仍处于发展初期,无论从ETF规模的绝对量还是公募基金占比的相对量上看,相比美国均具有极大的发展空间。近期行业主题ETF的大发展,有利于提高投资者对ETF产品的认可度和接受度,为国内ETF长期发展奠定了坚实的客户和市场基础。随着ETF工具化属性越发凸显,其功能也会逐步呈现精细化和专业化的趋势,展望未来,国内行业主题ETF也仍有很大的发展机会。

▍免责声明 ▍

1、本文所载内容仅供参考,不视为任何形式的要约、要约邀请或承诺。本文引用的信息来源于已公开的资料,除本公司依法应当披露的信息外,本公司对该等信息的准确性、完整性或可靠性不作任何保证,本公司或本公司的任何董事或雇员并不就该等数据之任何错误或遗漏承担责任(包括任何第三者责任)。除另有说明外,本文所载相关个人观点、分析、建议、模型等内容仅反映作者于本文发出当日的见解和看法,并不代表本公司的立场,本文作者亦可在未加通知的情况下对任何内容进行更改。

2、本文所述任何投资(如有)都包含相应的风险,并不适合所有投资者。据此投资的证券、基金等资产价值或收益会有波动。本文没有考虑单个投资者投资目标、财务状况、风险承受能力或个别需求,相关观点在任何时候均不构成对投资者的投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本文内容,不应视本文为做出投资决策的唯一参考因素。投资者应咨询专业顾问,自主判断证券、基金的投资价值,自主做出投资决策,并自行承担投资风险,对依据或者使用本文所造成的一切后果,本公司及作者均不承担任何法律责任。

ETF

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社