中国经济网北京3月29日讯 (记者 李荣 康博) 去年一度风光无限的量化私募在今年的震荡行情下并未表现出较好的避险实力,部分头部量化私募基金的回撤控制能力遭到质疑。据悉,百亿量化私募宁波灵均投资管理合伙企业(有限合伙)(以下简称:灵均投资)旗下近半数基金今年来浮亏超10%。

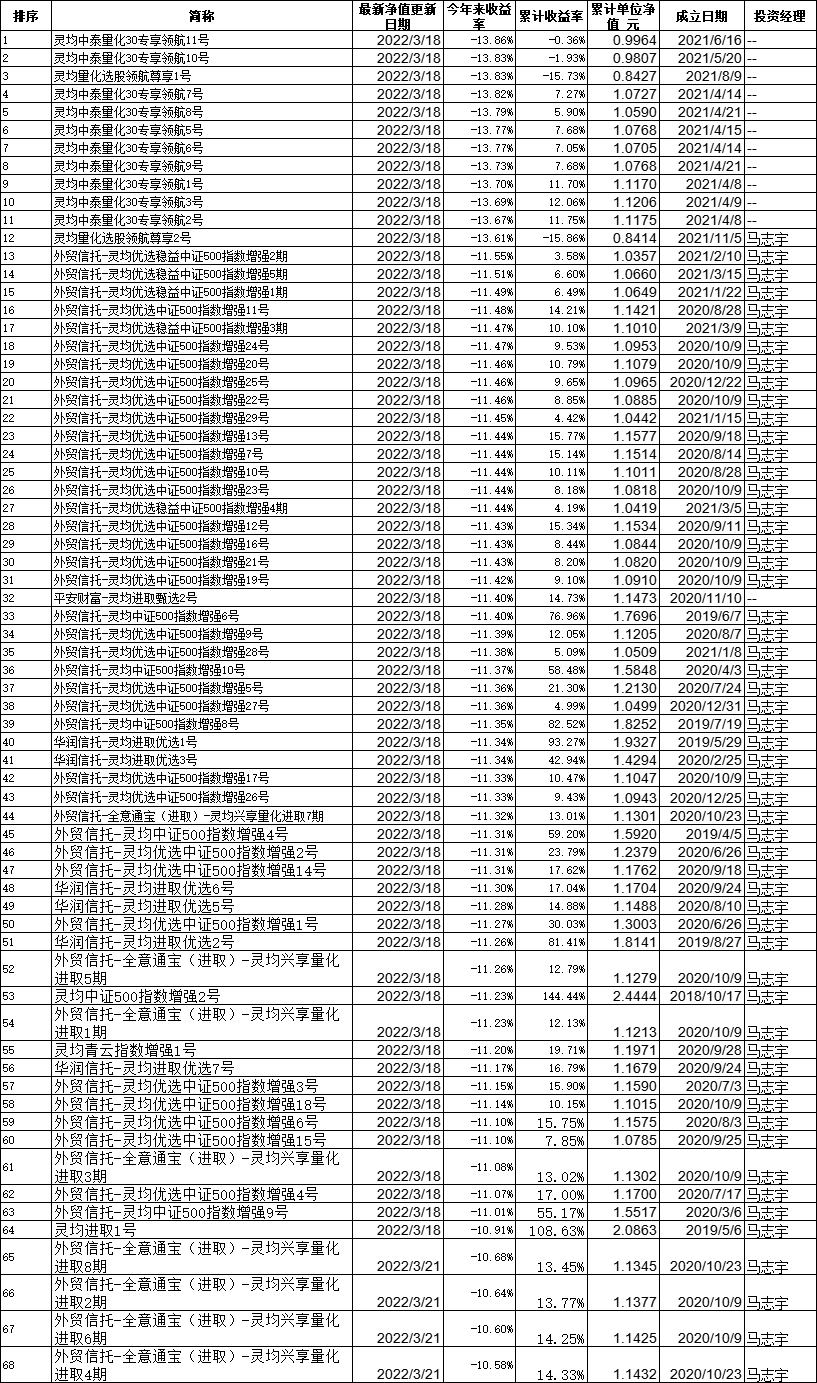

根据中国经济网记者统计,灵均投资旗下正在运行的基金中,共有141只基金在今年3月份更新过净值,从今年来业绩表现看,仅39只基金取得正收益,占比不足三成,逾百只基金年内亏损,其中有68只跌幅超过10%。

具体来看,灵均投资目前业绩垫底的基金是灵均中泰量化30专享领航11号,截至3月18日,其今年来下跌13.86%。事实上,该公司旗下12只年内跌幅超过13.6%的基金中,有10只都是灵均中泰量化30专享领航系列产品,另外2只分别是灵均量化选股领航尊享1号、灵均量化选股领航尊享2号。

上述10只灵均中泰量化30专享领航系列产品均于去年二季度成立,以灵均中泰量化30专享领航1号为例,该基金成立于2021年4月8日,从其收益走势图来看,该基金建仓速度颇为迅速,成立一周之后净值就开始明显波动,前期该基金净值一路上扬,至2021年9月上旬浮盈一度接近40%。但自2021年9月10日起,其净值走势开始下行,今年1月份跌势尤其明显,单月下跌13.09%。

灵均中泰量化30专享领航1号收益走势图

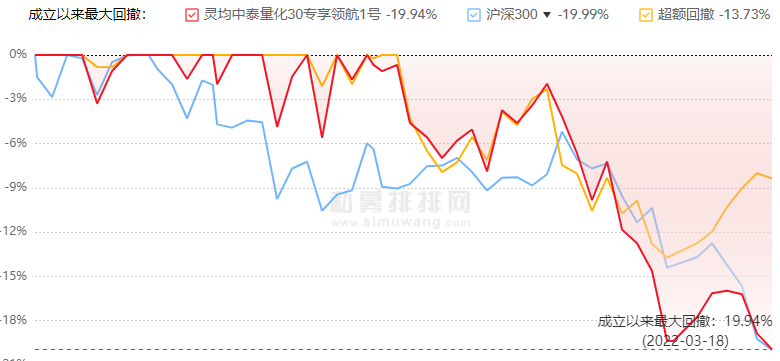

截至2022年3月18日,灵均中泰量化30专享领航1号今年来跌幅为13.70%,该基金的最大回撤也出现在2022年3月18日,最大回撤值为-19.94%。

灵均中泰量化30专享领航1号动态回撤图

资料显示,灵均投资成立于2014年6月30日,是一家致力于量化对冲产品研究、投资、设计、销售等为一体的合伙企业。公司曾用名宁波壹心投资管理合伙企业(有限合伙),于2014年9月25日更名为宁波灵均投资管理合伙企业(有限合伙)。

记者注意到,上述统计的68只年内跌幅超过10%的基金中,除去少数未对外公布基金经理的基金外,其余基金均由马志宇管理。马志宇为美国斯坦福大学金融数学与电子工程专业双硕士,毕业后即进入美国最大的量化对冲基金之一Millennium, LLC,期间从事美国、欧洲、日本、香港等全球股票市场多因子策略的模型研究与投资。

值得关注的是,在过去的两年内,灵均投资“疯狂”备案新基金。据中国证券投资基金业协会公布的信息显示,截至2022年3月28日,灵均投资累计备案856只基金,其中大部分为2020年及2021年期间备案。

据统计,2020年灵均投资累计备案280只基金,2021年灵均投资累计备案459只基金,两年时间内灵均投资合计备案739只基金,占该公司旗下累计备案基金总数的比例超过86%。

近期,部分头部量化私募基金净值回撤引发投资者广泛关注,对此,灵均投资于2022年3月20日发布《致投资者的一封信》表示,自2021年四季度以来权益市场和量化行业发生较大变化,公司的模型也阶段性遭遇考验。在此期间,公司针对市场最新变化调整了收益预测模型、优化了冲击成本模型;在去年10月份封闭了指数增强策略,在11月份进行了全渠道全产品线封闭操作;公司在投研队伍建设上也未停歇,近期仍在持续扩充策略及IT团队的力量。

灵均投资表示,仍坚信量化投资的长期配置价值。第一,量化投资通过数量化方式决策,避免人为情绪化判断,量化的“克制”能够相对客观的面对市场波动;第二,量化与传统主观在投资逻辑上存在差异,相关性较低,量化的“互补性”能够帮助投资者更好的完善家庭资产配置;第三,现段国内的量化行业体量占比仍然较低,量化行业的“发展性价比”一定程度上降低了投资者的选择难度,提升资金在长期的配置效率。

灵均投资旗下年内跌幅超10%的基金(仅统计3月份更新过净值的基金)

数据来源:私募排排网

灵均投资

百只基金亏损

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。