2023年过半,各基金中考成绩陆续披露。而沉寂近三年未发新的金信基金管理有限公司(以下简称:金信基金)在今年上半年发行了2只基金,共募资51亿元。下半年伊始,金信基金7月14日发布公告称正待发行的金信精选成长的拟任基金经理为孔学兵,同日也宣布该基金于8月1日正式发行。

新产品发行往往需要过往业绩的支撑。但从上半年业绩来看,管理着公司唯一一只股票型基金的基金经理杨超,却以金信消费升级跌幅-12.44%、公司权益类基金收益垫底的成绩交出了答卷。然而,同一基金经理管理的金信转型创新成长,却以半年回报7.68%的数据位列同类2255只灵活配置型基金的282名。

针对杨超在管基金业绩分化、权益基金迷你基扎堆等相关问题,发现网向金信基金发送采访函请求释疑。然而截至发稿时间为止,并未收到相关回复。

在管数量公司第一 上半年却“基”各有命

资料显示,基金经理杨超从2006年起先后供职于鹏华基金等多家单位,从事行业以及产业研究长达15年。2021年3月杨超加入金信基金,任研究总监兼基金经理,至今共在管6只,是目前金信基金在管产品数最多的基金经理。

值得注意的是,杨超在加入金信基金以前,虽然入行做了15年的相关研究,但却从未管理过任何一只基金。加入金信基金后,其所接手权益基金也普遍规模偏小,近年来发展缓慢,合计在管规模仅有5.69亿元,居公司第4。

业绩表现来看,wind数据显示,截至7月14日,杨超在管6只产品的任职回报分别为17.68%、-9.23%、-4.29%、8.80%、-1.14%、-8.51%,年化回报为7.77%、-4.70%、-2.85%、5.86%、-1.25%、-9.31%。

来源:wind

短期来看,wind数据显示,截至6月30日,今年以来杨超管理的五只主动权益类基金区间回报分别为-12.44%、-4.36%、-3.71%、0.28%、7.68%,二级分类的同类排名为795/850、1699/2255、1629/2255、1126/2255、282/2255。同期,4000余只主动权益基金的平均收益率为-0.52%。

这五只基金的前任基金经理都是周谧,其最晚卸任的金信量化精选和金信消费升级在杨超手中变成了公司权益类的垫底。2022年周谧任职期间,金信消费升级的净值增长率为2.61%,在同类中排名居第25位,而今年上半年增长率为-12.44%,同类排名795名。金信量化精选去年周谧任职期间的同类排名是1181位,但是今年的同类排名已经跌至1699位。

来源:wind

杨超在管基金中,上半年表现最好的金信转型成长与最差的金信消费升级回报差值达20.12%。

一方面是赛道差异,整个一季度包括上半年TMT板块相关科技股表现亮眼,而新能源收效不佳。金信转型成长重点增加了智能汽车相关的芯片、软件、商用车等细分行业个股的配置,抓住了市场机遇,取得了不错的超额收益。

然而金信消费升级将重点放在航空出行及消费复苏相关领域,在持仓结构上继续聚焦于航空、酒店、机场旅游等消费板块的配置,受市场影响表现不佳。

在金信消费升级的一季度报中,杨超表示:“展望2季度,预计消费复苏将会逐步从预期走向现实……因此,2季度组合将会会继续重点关注航空出行及消费复苏相关领域的优秀企业,精选标的进行配置。”然而据wind数据,金信消费升级的净值从一季度末的1.8306元跌至六月末的1.6110元,跌幅达10.66%,最终的基金走势还是没能实现其期望。

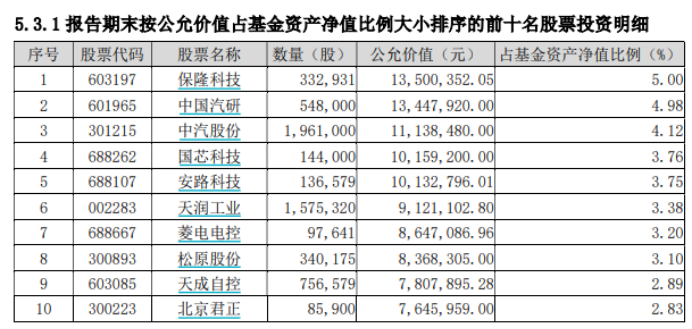

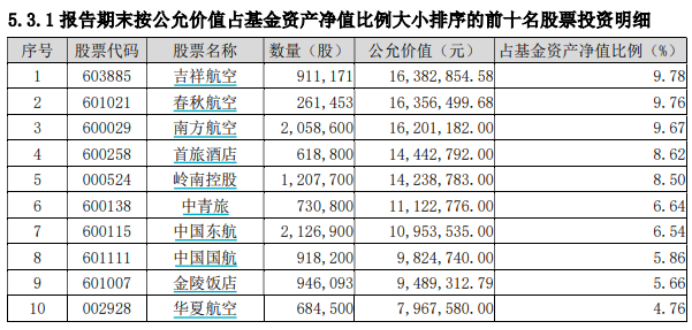

持仓风格而言,据一季报数据,基金经理杨超所在管产品中上半年表现最好的金信转型创新成长前十大重仓股合计占股票市值比为40.87%,占基金净值比为37.01%。而表现最差的金信消费升级前十大重仓股合计占股票市值比为81.62%,占基金净值比为75.80%。

来源:金信转型创新成长一季报

来源:金信消费升级一季报

从具体持仓来看,金信转型创新成长持仓更为分散,占净值比第一的也仅5%,前五只合计仅占净值的21.61%。而金信消费升级仅吉祥航空的持仓就达到了9.78%,前五合计占基金净值46.33%,比金信转型创新成长的数据翻了一倍,前十重仓股也都保持了几乎一致的高持有比。

相比于金信量化精选等规模不足五千万元的基金,这两只基金的规模都在2亿元上下。截至今年一季度末,金信转型创新成长的规模为2.70亿元,金信消费升级为1.78亿元。同时,两者都是由杨超一人管理,其股票持有也都占基金净值的90%左右。

除了行业收益差距问题,投资风格上的巨大差异或也是让这两只基金最终“同门不同命”的原因之一。

金信量化精选规模“闪现” 权益板块迷你基扎堆

不仅业绩出现巨大的差别,金信基金还出现迷你基金扎堆的问题。相关数据显示,目前杨超在管权益产品中规模最小的金信量化精选一季度末仅剩0.14亿元。

在去年同期,金信量化精选一季度末的规模同样仅有0.16亿元。然而在当年二季度,金信量化精选单季度总申购42.71亿份、净申购42.47亿份,季度末总规模达44.79亿元。

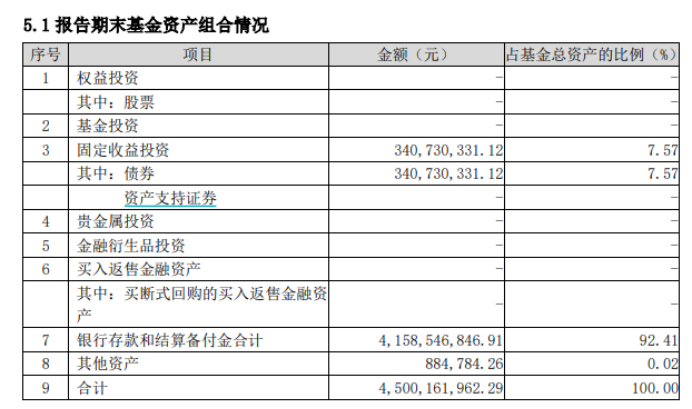

但此前的二季度报揭示此季度巨额申购数量的同时,当季度股票持仓的公示却是一片空白。基金经理在二季报中表示:“为减少系统风险带来的投资损失,本基金控制了持股仓位和加仓的节奏,做出了低仓位运行的策略。”

来源:金信量化精选2022年2季度报

业内人士表示,作为一只权益基金,低仓位运行无可厚非,但低到一只股票也不持有,清仓股票是否属于违背合约呢?

值得注意的是,在诡异的规模剧增又空仓运行之后的第三季度,原基金经理周谧离任,而杨超在8月16日加入此基金。季度报显示,当季产生净赎回为41.8亿份,三季度末基金规模跌至0.82亿元,之后该基金规模的走势便一路向下。2022年四季度末,金信量化精选的规模再一次下跌至0.46亿元,今年一季度已仅剩0.14亿元。

同时,基金规模迷你的问题也不仅出现在这一只产品上。Wind数据显示,金信基金旗下共有17只基金,除新成立的2只之外,其余的15只规模均较小,一季度末仅有3只基金规模过5亿元,其中低于1亿元的有6只。

从权益类基金来看更为明显,除去孔学兵在管的金信稳健策略外,其余11只主动权益基金规模均不足4亿元。虽然旗下基金经理部分产品业绩不错,但一则是受基金规模小易于进行调仓操作影响,二则是被市场投资者的认可较为有限。

因此,自2020年6月11日金信民达纯债成立后,直到2023年4月12日,金信基金才再次发新,成立了一只偏股混合的金信优质成长,募资2亿元。中间有着接近三年的“空窗期”。

今年来,金信基金有意向加快发新速度。7月14日,金信基金发布公告称金信精选成长于8月1日正式发行,这已经是年内发行的第二只权益类基金。但在成功发行后,是延续孔学兵上半年业绩呈上行趋势,还是沦为金信旗下扎堆的权益类迷你基新成员,还待时间的考验。

(记者罗雪峰 财经研究员孙霖)

金信基金

杨超

业绩分化

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。