12月21日,银河基金管理有限公司(以下简称:银河基金)发布公告称,银河新材料股票型发起式证券投资基金将于12月25日当日向社会公开发售。据公告,由金烨出任该产品的拟任基金经理。

据公告,金烨曾先后就职于国泰基金管理有限公司、广发银行广银理财有限责任公司、德邦基金管理有限公司,2023年4月起加入银河基金,现担任基金经理。据wind数据显示,金烨在德邦基金仅管理过一只德邦周期精选,截至今年4月离任,任职回报为-1.78%,年化回报为-1.40%。

据wind数据显示,截至三季度末,银河基金共在管78只产品,合计管理规模为1047.14 亿元。截至12月25日,银河基金旗下产品今年以来平均回报为-8.83%,共有27只产品亏损超10%,亏损最多的银河和美生活为-36.14%。

银河和美生活的基金经理为郑巍山,除了该产品其还在管银河创新成长、银河智联主题、银河产业动力。据wind数据,截至12月25日,三只产品今年以来回报分别为-11.88%、-10.42%、-5.04%,仅有银河创新成长一只产品任职回报为正。

关于新聘基金经理及新发基金、郑巍山亏损情况与投资风格问题,发现网向银河基金发送了采访调研函请求释疑。截至发稿时间,银河基金未能给出合理解释。

近两年新聘基金经理均陷亏损

银河基金成立于2002年6月14日,是经中国证券监督管理委员会按照市场化机制批准成立的第一家基金管理公司。然而截至今年三季度末,银河基金的管理规模仅1047.14亿元,在市场199家基金公司中排名第51位。

作为成立二十余年的基金公司,银河基金的发展速度有些不尽人意。在同年成立的基金公司中,招商基金的管理规模已达8285.26亿元,国投瑞银已达2624.81亿元,万家基金已达4017.19亿元,仅有宏利基金与金鹰基金的管理规模未达千亿元。

截至12月28日,银河基金共有19名基金经理,人均管理产品数为4.37只,人均管理资产为60.62亿元。值得注意的是,行业平均人均管理产品数为2.69只,人均管理资产为47.98亿元。

在银河基金的19名基金经理中,有6名都是2022年后新聘的,任职年限在五年以下的共8名,占比42%。其中,今年新聘的占两名,分别是金烨和李一帆。

12月28日,银河基金发布了《银河新材料股票型发起式证券投资基金基金合同生效公告》。据公告,该产品共募得1010.97万份,其中基金管理人运用固有基金认购了1000万份,占比98.91%,基金管理人的从业人员认购了10.87万份,占比1.08%。

该产品的基金经理是金烨。据公开资料,金烨于2023年4月起加入银河基金。据wind数据显示,金烨在德邦基金仅管理过一只德邦周期精选,截至今年4月离任,任职回报为-1.78%,年化回报为-1.40%。

作为一只新材料主题基金产品,银河基金此时布局该板块的时机也耐人寻味。据wind数据,截至12月25日,新材料指数今年以来下跌20.34%,7月1日以来下跌17.50%。

相比于刚刚起步的金烨,今年5月5日开始管理基金的李一帆已经陷入亏损。在其管理银河核心优势的7个月中,截至12月28日任职回报为-17.17%,年化回报为-25.18%。

然而,李一帆并不是失利的个例,近两年银河基金新聘的基金经理除了纯债类产品外无一取得正回报。截至12月28日,2022年7月5日开始管理基金产品的施文琪任职回报分别为-23.89%、-17.70%,2022年3月18开始管理基金产品的鲍武斌任职回报分别为-7.91%、-4.65%、-21.03%、-21.68%,2022年1月19日开始管理基金产品的黄栋任职回报分别为-24.76%、-1.90%、-4.26%。

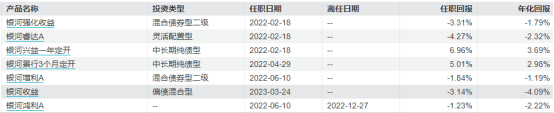

值得注意的是,2022年2月18日开始担任基金经理的魏璇历任7只基金的基金经理,却除了两只纯债类产品无一取得正回报,两只混合债券型二级产品也分别亏损了3.31%、1.84%。

图源:wind

郑巍山押注半导体领域失利

除了新人外,老将的表现也不尽人意。据wind数据显示,截至12月25日,银河基金旗下产品今年以来平均回报为-8.83%,共有27只产品亏损超10%,亏损最多的银河和美生活为-36.14%。

据公开资料,银河和美生活的基金经理为郑巍山,除了该产品还在管银河创新成长、银河智联主题、银河产业动力三只主动权益类产品。据wind数据,截至12月28日,郑巍山在管产品今年以来回报分别为-35.94%、-10.15%、-7.06%、-13.09%。

细分来看,上半年郑巍山在管产品的回报分别为-9.18%、11.54%、33.57%、2.31%,下半年以来截至12月28日,区间回报为-29.47%、-19.44%、-30.42%、-15.06%。其中,上半年取得33.57%回报的银河智联主题成了下半年以来郑巍山亏损最多的产品,差值达63.99%,其余的几只也均有不同程度的回撤。

图源:wind

正是因为上半年的表现,郑巍山的管理规模从去年年末的181.03亿元上升到了一季度末的210.76亿元。其中,银河创新成长的规模增长了约21亿元,银河智联主题增长了约8亿元。

然而,银河创新成长增长的势头在二季度就已经急转直下,单季度-10.13%的答卷让规模骤减37亿元。据wind数据统计,单在第二季度,银河创新成长就亏损了15.47亿元。第三季度,选择坚守的投资者们见证了净值曲线的下滑,该产品的亏损进一步扩大到22.09亿元,规模也滑落至138.90亿元,相比2022年年末还少了42.13亿元。

作为郑巍山在管产品中任职回报最高的产品,银河创新成长的风格也极为鲜明,即押注半导体领域。据三季度报,银河创新成长的前十大重仓股都集中在信息技术领域,其中除了中微公司与长电科技为该季度新入,其余八只个股均在一季度报中就已出现,北方华创、中芯国际、兆易创新和思瑞浦更是持有超10个季度。

并且,在郑巍山接手银河创新成长前,2018年末该产品的前十大重仓股占基金净值比仅有52.48%。在郑巍山接手后,2019年二季度该产品的持股集中度就达到了73.46%,截至今年三季度末为80.27%。据wind数据统计,近三年内银河创新成长的持股集中度一直保持在高位,最高达97.17%,最低也有73.64%。

业内人士表示,押注于半导体、前十大重仓股集中、换手率也较低的投资风格在半导体领域上升期带给了郑巍山无限的光环,自然也会在低谷期拖累他的步伐。2022年银河创新成长亏损35.25%,今年以来也没有停下亏损的脚步。

但实际上银河创新成长的亏损并没有波及郑巍山和银河基金。据wind数据统计,今年上半年,银河创新成长A、C份额收取管理费达1.28亿元,占银河基金上半年总管理费用的39.6%。

公开资料显示,近年来银河基金的管理层也极不稳定。今年6月,新任总经理史平武上任,这已经是2016年来银河基金经历的第7位总经理了,此前每位总经理的平均任期不超过一年。

业内人士分析,在这样不稳定的管理层下,无论是新人还是老将都没在今年交出良好的答卷。相比一味地研究,也许银河基金需要更关注“人”的问题,如何稳定管理层与健全新人培养体系或将成为更迫切的问题。

(记者罗雪峰 财经研究员孙霖)

银河基金

郑巍山

金烨

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。