总经理任职仅一年就离任,高管变动的同时,鑫元基金权益产品发展滞后。此外,旗下鑫沅资产还踩雷ST保力,亏损超2亿元。

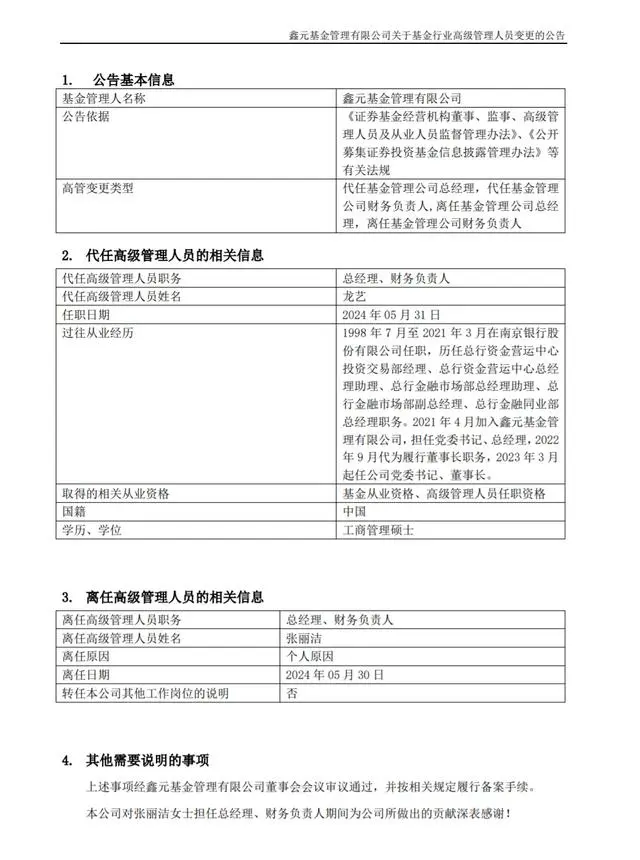

千亿级银行系公募又现高管变动,6月1日,鑫元基金公告称,公司原总经理、财务负责人张丽洁因个人原因于5月30日离任,上述两职位将由公司董事长龙艺代任。截至离任,张丽洁担任总经理一职的时间仅一年零两个月。

总经理变动的同时,鑫元基金旗下鑫沅资产金梅花35号因踩雷ST个股,所持有*ST保力的市值一直处于下跌状态。截至2024年一季度末,持仓市值跌至1亿元,与建仓时相比已经亏损超过50%。2024年4月开始,处于退市边缘的*ST保力开启新一轮暴跌,从1.2元左右一路下跌至停牌前的0.11元,跌幅超过90%。按2.18亿元的买入成本计算,这笔交易持续三年,合计亏损超过2亿,可谓亏损惨重。

此外,鑫元基金作为银行系基金,虽然管理规模超过1600亿,但是绝大部分为债券基金,权益类基金发展严重滞后,规模不到23亿,还出现多只迷你基金。

针对总经理离任,子公司踩雷,权益产品发展等问题,发现网向鑫元基金发送采访调研函,截至发稿前,鑫元基金未就相关问题给予合理解释。

总经理张丽洁任职仅一年就离任

鑫元基金在6月1日的公告中表示,公司原总经理、财务负责人张丽洁因个人原因于5月30日离任;董事长龙艺代任总经理、财务负责人,任职日期为2024年5月31日。

(截图来源:鑫元基金官网)

据公开信息显示,张丽洁曾历任南京银行交易员、海富通基金经理、东证资管固定收益部副总监等。2013年8月至2014年4月,张丽洁任鑫元基金管理有限公司首席投资官兼总经理助理,此后又先后兼任鑫沅资产管理有限公司常务副总经理、总经理等。

2023年3月31日,张丽洁正式出任鑫元基金总经理。截至5月31日卸任,张丽洁担任总经理一职的时间仅一年零两个月。

旗下鑫沅资产踩雷ST个股暴亏2亿

值得注意的是,在鑫元基金总经理离任的同时,该公司旗下鑫沅资产因踩雷ST个股遭遇巨亏,亏损超2亿元。

近期,*ST保力发布公告称,公司股票将被终止上市,5月17日起停牌。据悉,*ST保力在经历了连续9个“20CM”的跌停后,5月15日,股价跌至0.09元/股,成为A股首个股价低于0.1元的个股。股价持续暴跌的背后,各路机构纷纷出逃。其中,该公司第四大流通股股东鑫沅资产亏损超2亿元。

据资料显示,鑫沅资产金梅花35号专项资管产品于2021年第三季度新进ST保力公司十大流通股股东,持仓8229万股,市值约2.18亿元。彼时*ST保力股价区间在2.2元~3元之间,回过头来看,正处于近三年来的最高位。此后三年,*ST保力股价连续震荡阴跌,直至现在锁定退市。鑫沅资产金梅花35号资管产品持仓都没有任何变动。

但是,鑫沅资产持有的*ST保力的市值却随着股价的下跌出现持续缩水。数据显示,截至2024年一季度末,鑫沅资产的持仓市值跌至1亿元,与建仓时相比已经亏损超过50%。进入到4月份以后,处于退市边缘的*ST保力反而开启新一轮暴跌,从1.2元左右一路下跌至停牌前的0.11元,跌幅超过90%。鑫沅资产金梅花35号持有的市值仅剩900万元。

5月14日,*ST保力发布公司因股价低于面值被终止上市的第十次风险提示性公告。与此同时,鑫沅资产金梅花35号资管在当天以0.11元/股的价格割肉清仓。

令人难以理解的是,*ST保力业绩不佳,早就有退市迹象,为何鑫沅资产金梅花35号资管的管理人在此期间既没做减仓,也不采取任何止损动作,任由投资人的资产蒸发。这显示出,鑫元基金旗下资管公司无论是投研能力,还是风控方面都完全失灵。

官网数据显示,鑫沅资产成立于2014年,注册资本5000万元,是鑫元基金管理有限公司(由南京银行发起设立的公募基金)全资控股的子公司,也是南京银行金融版图的重要成员。南京银行曾在其官网个人理财频道推介过金梅花系列资管产品。中国基金业协会《基金子公司2016年9月底专户管理规模排名》数据显示,鑫沅资产以资产管理规模3697亿元跻身行业年度第七。

但是,中国基金业协会2024年一季度末的基金子公司私募资产管理规模最新排名显示,鑫沅资产以517亿元的规模排在第七位。

产品结构布局严重失衡 权益类产品仅占1.4%

公开资料显示,鑫元基金成立于2013年8月,南京银行持股80%,南京高科股份有限公司持有20%股份。据南京银行发布的2023年度报告显示,截至2023年末,鑫元基金管理有限公司注册资本17亿元,资产总额44.65亿元,净资产34.05亿元,全年实现净利润1.61亿元。

作为银行系基金,近三年来,鑫元基金的总管理规模快速增长。Wind数据显示,截至2024年3月31日,鑫元基金总管理规模约为1640亿元,全市场排名第39位,同比2021年一季度末的395亿元前进了33名。

不过和大多数银行系公募类似,固收类投资成为鑫元基金的拳头业务。从产品结构来看,鑫元基金对于固收产品的依仗显著高于许多同为银行系的基金公司。在公司目前管理的72只基金中,有49只均为债基,合计规模达到1024.26亿元,占比超62%。公司在管货币基金规模则为588.26亿元。

与此同时,公司19只股票型及混合型基金在一季度末的总规模仅为22.64亿元。具体来看,当前鑫元基金规模最大的一只主动权益类基金为鑫元欣享,截至一季度末的最新规模为4.17亿元。与此同时,鑫元基金还出现多只不足5000万元的“迷你基”,其中作为股票型基金的鑫元成长驱动,以及作为混合型基金的鑫元数字经济、鑫元消费甄选等基金,规模甚至均在2000万元以下。

业绩表现方面,据wind数据统计,截至6月11日,鑫元基金旗下仅有4只权益类基金年内取得正收益,多只基金亏损高达20%以上,亏损最高的鑫元专精特新企业精选主题年内跌幅超28%。

在管理层频繁变动的情况下,鑫元基金将如何扭转结构失衡的局面?又如何提升权益类产品投资能力?

(记者 罗雪峰 财经研究员 周子章)

鑫元基金

公募基金

基金

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。