中国经济网北京12月13日讯 (记者 李荣 康博) 临近年末,公募基金再度上演年度冠军争夺战。尽管今年来A股整体走势波动较大,但主动权益类基金仍然交出了一份令人满意的成绩单,前11月超七成实现正收益。其中,布局新能源、光伏领域的基金业绩领先,更有少数基金净值翻倍增长。不过,也有不少主动权益类基金前11月业绩亏损,中融沪港深大消费主题A、中融沪港深大消费主题C就分别下跌11.14%、11.40%。

据同花顺iFinD数据,目前,中融基金在职基金经理共25名,其中,有19位在本公司的任职年限不超过三年,占比76%。从任职基金经理总年限来看,也有11位任职年限不超过3年,占比44%。

此外,中融基金年内基金经理变动频繁,据不完全统计,截至2021年12月10日,剔除因基金经理休产假期间由他人代为履职的情况后,仍有26只基金(各类份额合并计算)曾发布基金经理变更公告。其中,今年来中融基金共有3位基金经理离职,分别是杨萍、孙亚超、哈图。新聘任基金经理有6人,分别是赵楠、王可汗、杜伟、韩正宇、刘李杰、周桓,这6人中,仅刘李杰和周桓曾有过基金经理任职经验。

中融沪港深大消费A、C前11月跌超10%

中融沪港深大消费主题A、中融沪港深大消费主题C成立于2017年11月,今年前11月,其净值分别下跌11.14%、11.40%。同时,其成立至今已超过4年,却仍处于亏损中,截至2021年12月8日,累计收益率分别为-7.14%、-7.76%,累计净值分别为0.9286元、0.9224元。

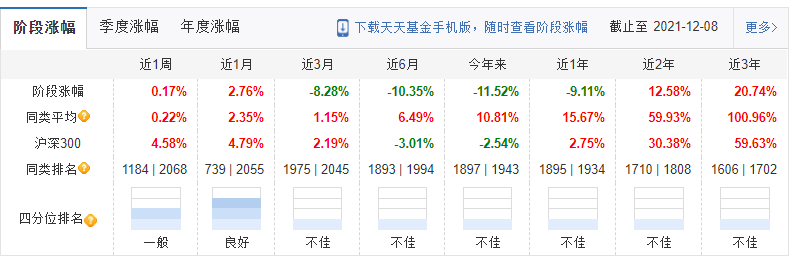

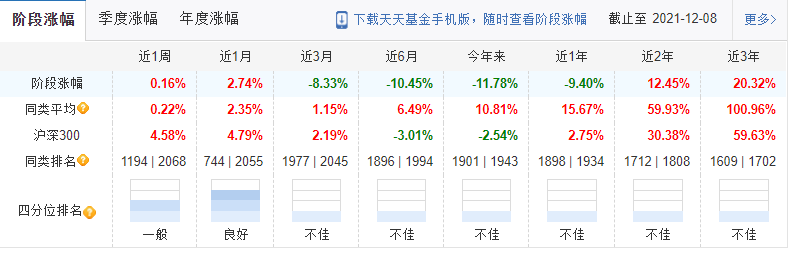

事实上,中融沪港深大消费A、C不仅累计业绩亏损,即便从阶段涨幅来看,其表现也欠佳。虽然该基金近3年、近2年的阶段涨幅实现了正收益,但中融沪港深大消费A、C近3年20.74%、20.32%的阶段涨幅,与同期同类平均涨幅100.96%相比仍存在较大差距,而近2年12.58%、12.45%的阶段涨幅,与同期同类平均涨幅59.93%相比也差距不小。

截至2021年12月8日,中融沪港深大消费A近1年、今年来、近6月、近3月的阶段涨幅分别是-9.11%、-11.52%、-10.35%、-8.28%,中融沪港深大消费C近1年、今年来、近6月、近3月的阶段涨幅分别是-9.40%、-11.78%、-10.45%、-8.33%,而同期同类基金平均涨幅分别为15.67%、10.81%、6.49%、1.15%。

中融沪港深大消费主题A阶段涨幅

中融沪港深大消费主题C阶段涨幅

值得关注的是,中融沪港深大消费A、C今年来业绩落后大概率与其频繁调仓换股有关。今年一季度末,该基金的前十大重仓股是腾讯控股、中海物业、丘钛科技、TCL电子、英科医疗、中国联通、晨鸣纸业、蒙牛乳业、美团、微盟集团。

二季度末其前十大重仓股变更为腾讯控股、蒙牛乳业、美团、金斯瑞生物科技、世茂服务、TCL电子、舍得酒业、中粮家佳康、耐世特、中升控股。与一季度末相比,有6只个股发生变更。

截至三季度末,中融沪港深大消费A、C的前十大重仓股为比亚迪股份、华润置地、东岳集团、中国石油股份、金斯瑞生物、永达汽车、中升控股、耐世特、舍得酒业、蒙牛乳业。与二季度末相比,又有5只个股发生变更。

记者注意到,腾讯控股、美团这两大互联网巨头公司上半年均出现在中融沪港深大消费A、C的前十大重仓股中,但三季度已退出其前十大重仓股。而受反垄断等政策影响,腾讯控股、美团均在7月份股价大幅下挫,腾讯控股8、9月份走势也相对低迷,美团虽略有反弹,但整体走势也欠佳。

三季报显示,科技、消费、医药仍然是该基金重点配置的方向,考虑到海外利率抬升的风险,在三季度降低了高估值、盈利不确定提升的个股配置,增加了低估值、高股息的地产和能源领域龙头公司的配置。

此外,截至三季度末,中融沪港深大消费A、C的合计规模仅有0.61亿元,并且,机构持有份额占比接近一半。该基金在三季报中也强调了该项风险,称该基金存在单一投资者持有基金份额比例达到或超过20%的情况,该类投资者大额赎回所持有的基金份额时,将可能产生流动性风险,即基金资产不能迅速变现,或者未能以合理的价格变现基金资产以支付投资者赎回款,对资产净值产生不利影响。

25位基金经理11位任职不超过3年 年内新任6位4位无管理经验

近年来,随着公募基金赚钱效应的不断提升,投资者参与基金投资的热情也不断增加,截至今年10月底,我国公募基金在基金规模、份额以及基金数量上均创出历史新高。与此同时,基金经理作为基金行业最重要的人才资源,其变动也备受关注。

据同花顺iFinD数据显示,截至今年三季度末,中融基金总管理规模为1095.85亿元,在公募基金公司中排名第46位。

不过,中融基金规模过多依赖于固收品种,截至今年三季度末,该公司旗下货币型基金规模为411.29亿元,债券型基金规模为527.21亿元,据此计算,固收类品种规模合计达938.50亿元,占总规模比例高达85.6%。而股票型基金、混合型基金规模分别仅19.47亿元、137.83亿元,占比不足15%。

中国经济网记者查询同花顺iFinD数据发现,目前,中融基金在职基金经理共25名,其中,有19位在本公司的任职年限不超过三年,占比76%。从任职基金经理总年限来看,也有11位任职年限不超过3年,占比44%。

据不完全统计,截至2021年12月10日,剔除因基金经理休产假期间由他人代为履职的情况后,中融基金今年以来共计26只基金(各类份额合并计算)曾发布基金经理变更公告,涉及基金经理离职、新聘任基金经理、基金经理内部调整等多种情况。

其中,今年来中融基金共有3位基金经理离职,分别是杨萍、孙亚超、哈图。

杨萍2010年7月至2013年4月曾于大公国际资信评估有限公司评级部担任分析师;2013年8月至2015年7月曾于中国中投证券有限责任公司担任研究员;2015年7月至2016年12月曾于招商证券资产管理有限公司担任投资经理。2017年1月加入中融基金管理有限公司,于2017年6月起担任基金经理,在今年2月离任基金经理,任职期间管理产品皆为债基,最佳业绩回报17.16%。

孙亚超历任爱建证券研究所创新发展部经理、高级研究员;光大证券理财产品部量化产品系列负责人;齐鲁证券机构部创新业务研究总监。曾任前海开源基金管理有限公司量化及被动型基金执行投资总监(ED、基金经理。在中融基金任职期间,孙亚超仅管理过中融量化智选混合A、C,管理时间1年又75天,任职回报为28.43%、27.48%。

哈图2007年8月至2010年3月任职于天相投资顾问有限公司金融创新部,担任基金分析师。2010年4月至2012年1月任职于华夏人寿保险股份有限公司,担任投资经理。2012年2月至2015年4月任职于英大人寿保险股份有限公司,担任投资经理。2015年5月至2016年7月任职英大保险资产管理有限公司,担任高级投资经理。2016年7月加入中融基金管理有限公司,任策略投资部助理总监。自2018年5月起任职中融量化精选(FOF)A、C的基金经理,今年12月8日离任,任职回报为13.91%、11.37%。

今年以来,中融基金共新聘任基金经理6人,分别是赵楠、王可汗、杜伟、韩正宇、刘李杰、周桓。这6人中,仅刘李杰和周桓曾有过基金经理任职经验。

刘李杰此前曾在宝盈基金担任基金经理,其管理时间最长的一只基金为宝盈策略增长混合,任职时间为2017年9月19日至2020年4月25日,任职回报为10.18%。

周桓曾在华夏基金担任基金经理,管理过华夏聚丰稳健混合发起式(FOF)A、C约1年时间,任职回报为42.94%、42.88%。

中融基金

基金经理

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。